对冲基金传奇人物朱利安·罗伯逊于去年 8 月去世( 机构投资者讣告、 华尔街日报讣告、 彭博讣告)。在我从他的生活中寻找教训的过程中,我重新访问了我的文章档案以及塞巴斯蒂安·马拉比的《比上帝更多的钱》中关于罗伯逊的最佳章节(我曾与马拉比谈过包括老虎在内的对冲基金的历史)。还有一本关于罗伯逊的书,牛熊之地的老虎,但它并没有让我大吃一惊。如果您有关于罗伯逊和老虎的反馈、更正或有趣的故事或内容,请联系我们。

尽管有它的绰号,但我认为老虎是狼群。与其他一些伟大的投资者不同,罗伯逊并不是一个人打猎。他的主要优势之一是他能够吸引才华横溢的分析师并发挥他们最好的一面。结合他卓越的网络,他创建了一个研究引擎,不断为投资组合寻找和测试想法。他最大的遗产是Tiger Cubs ,前分析师的散居地,由他指导和开展业务,并继承了他的理念。

但即使是罗伯逊也不得不经历市场似乎在密谋反对他的时刻,当世界天翻地覆,他为之努力的一切似乎都分崩离析的时候。

2000 年初,两位传奇的投资者正与互联网热潮搏斗。斯坦利·德鲁肯米勒 (Stanley Druckenmiller ) 是一名交易员,尽管他进行了基本面研究,但他也从市场中汲取了线索。在试图做空高涨的科技股被烧毁后,他转身做多。与此同时,他那个时代占主导地位的基本面对冲基金经理朱利安·罗伯逊 (Julian Robertson) 正在为生存而战。

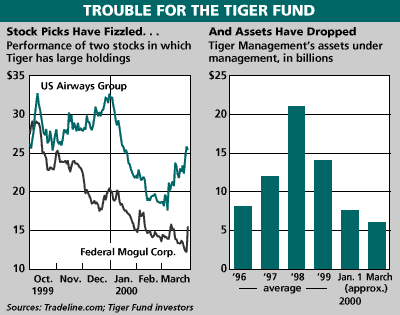

《商业周刊》早在 1996 年就已经呼吁处决他。事实证明为时过早(罗伯逊提起了诽谤诉讼,该出版物承认其对业绩不佳的预测是不正确的)。然而,这一次是严重的。自 1998 年初以来,老虎股价下跌近 40% 。投资者正在赎回,资产在短短两年内从 210 亿美元缩水至 60 亿美元。

罗伯逊的价值股投资组合失宠,他的全球宏观投资转向对他不利。 《纽约时报》 指出,他是“在一个不以价值为导向的市场中”的价值投资者。罗伯逊并没有掩饰他的挫败感:

“其中一些公司的销售额实际上是收益的五六倍,现金流量的两倍和三倍。简直太狂野了。”

他坚信泡沫是不可持续的,称“技术、互联网和电信热潮”是“注定要崩溃的庞氏金字塔”。

“在当前环境下产生短期业绩的唯一方法是购买这些股票。这使得这个过程可以自我延续,直到这个金字塔最终因自身的过剩而崩溃。”

然而,尽管泡沫仍在膨胀,但它对老虎等卖空者造成了严重破坏。在 Invest Like The Best 中,Tiger Cub Stephen Mandel讲述了在没有迹象表明业务改善或创造价值的情况下卖空烧钱公司的经历:“股票是 12 美元。六周后,没有消息,股价是 108 美元。”当书商 Books-A-Million 仅仅宣布将创建一个网站时,其股价从 5 美元飙升至 39 美元。

当罗伯逊在 1980 年创办他的基金时,卖空一直是一种有利可图的秘密武器,正如塞巴斯蒂安·马拉比所写的那样,是“传统基金所缺乏的一种箭筒”。现在,它“就像被一辆要在公路上脱轨一英里的火车碾过一样”。

罗伯逊无法预测泡沫何时会结束,并且像德鲁肯米勒一样,他已经筋疲力尽了。他决定关闭老虎,并于 2000 年 3 月 30 日在纳斯达克达到顶峰后不久发表了他的闭幕信。

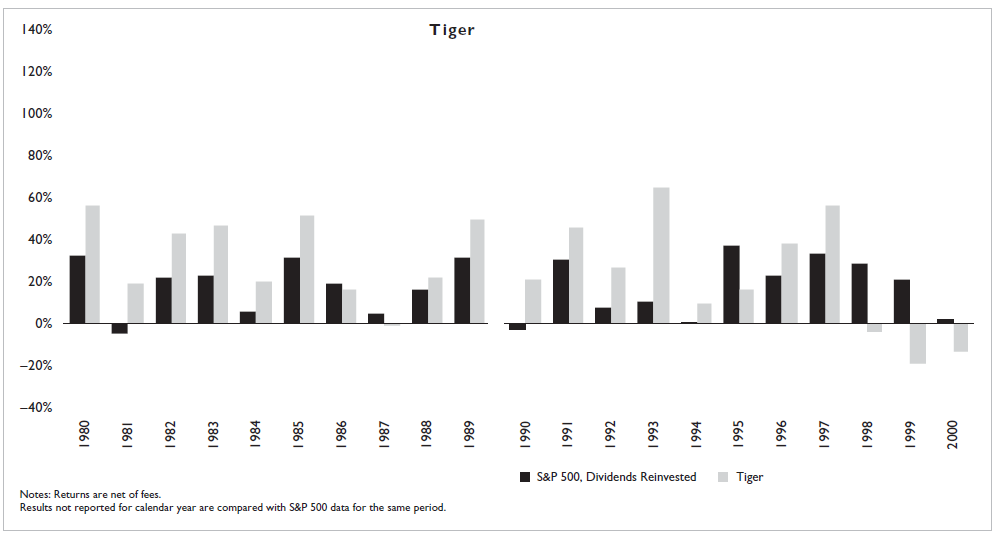

“1980 年 5 月,我和索普·麦肯齐(Thorpe McKenzie)创办了老虎基金,总资本为 880 万美元。 18 年后,从 880 万增长到 210 亿,增长超过 259,000%。在此期间,我们在扣除所有费用后对合作伙伴的复合回报率为 31.7%。没有人有更好的记录。” 1

罗伯逊被证明是正确的。泡沫破灭,他的价值股重新受到青睐。 Whitney Tilson 的Value Investor Insight跟踪了 Tiger 从 2000 年到 2006 年最终持股的表现:该投资组合的回报率为 120%,而标准普尔 500 指数的回报率为 7%。当时从老虎基金中剥离出来的基金在最初几年的数字令人难以置信。

有人可能会争辩说,罗伯逊是最后一个投降的怀疑论者。老虎的关闭是市场要求形成顶部的那种悲剧。他是否只是缺乏韧性,缺乏通过这最后挑战的勇气?

想象一下,如果他坚持下去。是的,他会得意洋洋地回来并恢复他的记录。但是然后呢?也许他会继续担任 Tiger 的投资组合经理一职。

当机构投资者在 2002 年追上他时,他似乎很满足。他们问他是否后悔过关闭基金的决定:

“我真的没有。我不能永远这样做。从新西兰[他的第二个家]一大早,我有一个小时没有打电话。我在 95 岁时无法醒来,担心我的合作伙伴的钱。我现在非常热爱我的生活。事后看来,两年前关闭可能会更好。”

他的持久遗产是他培育和指导的许多投资者。如果他有更多的钱、更好的业绩记录以及更多年经营别人的钱,他会不会过得更好?而不是致力于成为下一代的导师和催化剂?我对此表示怀疑。我认为泡沫可以被视为因祸得福, Glück im Unglück 。正是催化剂让他痛苦地过渡到了人生的下一个阶段。

重塑自己永远不会太晚

1957 年,25 岁的罗伯逊加入了 Kidder Peabody。到 1974 年,他领导了其资产管理部门。然而,几年后,他似乎经历了一种中年危机。感觉“太拘束”,他和家人搬到新西兰奥克兰去写一本书。尽管新西兰仍将是他的第二故乡,但他并不喜欢孤独的写作行为。罗伯逊错过了市场。大约一年后,他回到纽约执行重塑自我的使命。

在 Kidder 工作期间,他结识了对冲基金先驱 AW Jones 的女婿。与老族长共进午餐时,他了解了对冲基金业务的机制。罗伯逊还结识了在《财富》杂志上首次解释新对冲基金概念的卡罗尔·卢米斯。

当 Robertson 和 Thorpe McKenzie 在 1980 年推出 Tiger 时,他已经 48 岁了!他在估值较低且利率下降将成为数十年顺风的时候创立了该基金。由于第一波多空对冲基金在 1970 年代崩溃时消失了,卖空已经过时了。简而言之,在市场中可以找到充足的价值,而华尔街的制度性远不如今天。这是开始的好时机。

直截了当的投资理念

在担任经纪人期间,罗伯逊观察了其他投资者的行为方式、故事的传播方式以及不同策略在不同市场环境中的表现。他开发了一种模式识别,用于驱动股票并了解其他市场参与者。他的投资理念很简单:

“正如你在很多场合听到我所说的那样,老虎多年来成功的关键是坚定地致力于买入最好的股票并做空最差的股票。”

随着时间的推移,他的重点发生了变化,定性因素变得越来越重要。

“当我刚开始创业时,我是一个寻找便宜货的小气鬼。当我有这么多才华横溢的分析师时,我意识到最好选择更昂贵的成长股,因为分析师可以很好地预测未来的收益。”

“一个好的分析师更善于对增长做出判断。那是他们的工作——根据业务和公司在其中的地位,公司的发展速度有多快?”

“我想说,我的价值概念已经转变为一种更相对的估值,基于对股票价格的预期增长率。有些人称之为 GARP(以合理的价格增长),我称之为价值。我认为这只是语义。”

做空很重要,也是 alpha 的来源。当时它的竞争力要小得多,罗伯逊称它“几乎是偷窃的许可证”。 “是我和小馅饼,”他曾经对一位同事说。

“如果你看这些年来如何做好记录,那不是为了赚大钱。是为了避免大的损失。这就是多年来真正赚钱的方式。”

罗伯逊从最初专注于规模较小的美国公司发展成为更具全球性的投资者。他是一位热情且经常出差的人,他一直在寻找机会和竞争较少的市场。

“多年来,罗伯逊建立了一个他在全球旅行中遇到的数千人的通讯录。他不断地收集、处理和吐出他不需要的东西。”牛熊之地的老虎

这是一个人的生意

这让我们了解了关于罗伯逊的最重要的方面:他对人的重视。他组建了自己的公司,以发挥他作为网络者和领导者的优势——一个善于交际的人。在《金钱大师》一书中关于他的简短章节中,罗伯逊评论彼得林奇说他“错过了一件事:他没有乐趣。他没有让人们帮助他。”

另一方面,罗伯逊建立了他的组织以适应他的优势。他想聘请最优秀的分析师进行深入研究,并利用自己的网络交叉引用他们的工作并寻找新的想法。他一天的大部分时间都在与高管、分析师和同行通电话。

这是 1996 年老虎办公室的照片。知道这让我想起了什么吗?一家经纪公司。绝对不是巴菲特那种像图书馆一样的孤独办公室。

“为老虎工作不仅仅是一份工作。这就像加入一个特种部队。指挥官让你变得比以前更大、更聪明、更坚强;他让你相信你可以年复一年地战胜市场,因为你是一个能够超越每一个竞争对手的团队的一员。在泰格的最初十几年左右的时间里,指挥官是在露天的办公桌上操作的,旁边是他的年轻人。他们看着他在电话里闲聊和大喊大叫,从他庞大的网络中吸取信息。”金钱比上帝多

罗伯逊的强项是建立一支精英团队,使用他的模式识别来过滤想法,并将一切与他卓越的人脉网络联系起来。尽管有老虎的名字,但他并不是一个单独的捕食者。老虎真的是狼。

竞技运动员的文化

“高大、自信、体格健壮,他是一个男人的男人,一个运动员的运动员,他以自己的形象被雇用。要在罗伯逊的老虎管理公司茁壮成长,您几乎需要体格;否则,您将很难在老虎撤退中生存下来,其中包括垂直远足和外向竞赛……即使远离这些冒险假期,老虎的睾丸激素商数仍然非常出色。公司聘请了一名私人教练……“比上帝更赚钱

罗伯逊有发现人才的诀窍。他正在寻找一种结合了智慧、坚韧和激烈竞争的运动员。

“我们通过测试发现,非常有竞争力的人在这项业务中表现非常出色。通常,某种优秀运动员会成为出色的基金经理。”

后来,他聘请了一位名叫 Aaron Stern 博士的心理分析师,他创建了一个3 小时的测试,其中包含大约 450 个问题,以改进招聘流程。斯特恩将老虎的分析师称为“超级碗球队”。

“该测试还旨在展示该人的团队合作精神及其竞争力。我发现大多数优秀的经理都是伟大的竞争对手。”

与个人超级明星相比,罗伯逊更需要能融入公司文化的人。

“有些问题是开放式的。大致是这样的:与你的团队相处融洽还是挑战他们更重要?你宁愿在智力上正确但赔钱,还是在智力上错误但挽救交易?”小虎队:朱利安·罗伯逊如何建立对冲基金王朝

“对冲基金一直具有巨大的优势,即它们是向最好的基金经理支付报酬的最佳方式。因此,最优秀的基金经理已经进入对冲基金领域。我认为这就是他们比其他人做得更好的原因,我认为这就是他们会继续这样做的原因。”

罗伯逊认为对冲基金结构是吸引和留住人才的最佳方式。一个小团队可以投入大量资金,如果成功,可以分享巨额利润。 Tiger 的分析师们的薪酬非常高,尽管他们分配的利润池有多少似乎取决于罗伯逊的判断力。一篇文章提到,即使是初级分析师也可以在伟大的一年结束时获得 600 万美元的奖金——30 年前的 1990 年代初!

或者正如 Daniel Strachman 在他的书中所说:

“纵观公司的历史, Tiger 是一个每个人都被多付的地方,知道自己被多付了,并决心继续被多付。”

研究和创意速度

“这都是关于想法,新想法。要在 Tiger 生存,您必须产生想法。 ……我一定已经给全国的每个雪地摩托车经销商打电话了。” 1996年的老虎分析师

罗伯逊试图用更好的想法不断更新投资组合。他希望他的分析师进行深入研究并发展自己的行业网络。在专家网络和 Tegus 成绩单之前的世界中,深入挖掘和进行实地研究的动力非常有价值。

“这就是老虎的基因。你有一些不介意忙碌的人,他们不介意坐飞机,飞往另一个国家,会见经理,并建立一个非常个人化的网络。这将继续产生良好的回报。”塞巴斯蒂安马拉比

基于数月研究的投资想法预计将“总结为四句话”,并在周五的午餐会上提出。罗伯逊并没有给他们太多的投球时间。正如一位分析师所描述的那样,“直奔主题,或者不要打扰”。好处是想法是根据优点选择的:

“他不在乎你多大了,他不在乎你是否已经支付了会费,他不在乎你为他工作了多久……他把你扔了球。”通才

这种快节奏并不是每个人都喜欢的。查理芒格最喜欢的理财经理李璐描述了他作为老虎客串的经历:

“当我经营自己的基金时,在我职业生涯的早期,老虎基金的创始人 Julian Robertson 邀请我与他共用一个办公室。他邀请了很多他投资的基金经理一起工作,分享想法。 …我学习了对冲基金经理的做法,包括让别人处理卖空。事实证明这没什么用。我自己忙。如果你做空,你就必须交易。”

Lone Pine Capital 的斯蒂芬曼德尔谈到了这种研究文化:“朱利安让我印象最深的是了解人的重要性——能力、业绩记录、道德和管理人员的性格,尤其是首席执行官——不仅仅是形成我们自己的印象,但通过我们的网络和前同事以及同行业的其他人检查管理。”

网络人

“他是南方人的魅力者,纽约人的网络人;他的情绪远非冷酷地控制,而是令人震惊地摇摆不定。罗伯逊身上有一些东西让你想取悦他。他会用他的卡罗莱纳魅力瞄准人们,讨人喜欢和拖拉,直到他们像昏昏欲睡的小猫一样咕噜咕噜叫。 “呸呸呸,鲍勃,”他可能会对一个年轻的下属说。 “啊,没有你的 pah-wah-ful 帮助,我发现 mah-self 完全 pah-ra-lyzed。”金钱比上帝多

罗伯逊是一位传奇的网络人,他的辩论文化让我想起了巴里·迪勒,他强调“创造性冲突”以挖掘信念。如果一个想法引起了罗伯逊的共鸣,他就会利用他的网络进行测试。他喜欢进行牛/熊辩论,让他的分析师与交易另一端的人对抗:

”罗伯逊的两个助手操作着一对巨大的通讯录,几乎有车轮那么大,如果老虎分析师向老板提出投资建议,罗伯逊很快就会在同一家公司工作的三个老朋友身上测试这个想法。分析师可能会说,“我认为是时候做空波音了。”罗伯逊可能会回答:“我认识那个曾经负责波音国际营销的人。”助理们会操作马车的车轮,前营销主管会在免提电话上噼啪作响,而罗伯逊会告诉他 20 岁的分析师来捍卫他的简短建议。”金钱比上帝多

Tiger Cub Rob Citrone 的这个播客详细阐述了这个过程:“他们(罗伯逊和索罗斯)总是交叉引用他们的想法。如果我带着一个想法去找朱利安,他总是会说,我们的其他投资者和合作伙伴怎么想?我还能和谁谈这个?乔治也做了同样的事情。他们俩都有令人难以置信的通讯录。”

罗伯逊喜欢让商业领袖成为有限合伙人。许多成功的投资可以追溯到与他的投资者讨论行业动态和商业模式。正如塞巴斯蒂安马拉比指出的那样:“罗伯逊并没有参与内幕交易:他的联系人提供了广泛的指导,而不是关于即将发布的可能对股票产生直接影响的收益公告的秘密。但他有意识地建立自己的网络并出色地兑现。”

当老虎在 1987 年的崩盘期间下跌 30% 时,罗伯逊联系了他的网络以评估对经济的影响。人们普遍担心熊市会导致经济衰退。罗伯逊不同意,并指出“我不会与美国工业界的任何人交谈,他们不是绝对吨位。我说的是美国烟囱。他们正在发财。”

生意很好,美元贬值使公司在全球更具竞争力。罗伯逊总结道:“事情正在为我们这个时代的主要购买机会之一做好准备。”他是对的。

经济与市场看跌情绪之间存在如此脱节,以至于他被促使发表了这个传奇般的评论:

“公牛太少了,我无法想象谁会给母牛怀孕。 ”

文化权衡

“沉浸在罗伯逊的注意力中的丰富乐趣伴随着他的情绪可能会转变的知识。”金钱比上帝多

这种文化的缺点是它可能变得对抗性和政治性。看起来罗伯逊可能是一个强硬而苛刻的老板,偶尔会出现情绪波动。分析师可能会迅速崛起或失宠。

“罗伯逊每周五都会召集他的副手围在一张长桌旁,聆听他们一周工作的成果,而情感上的回报是极端的。 “这是 Ah 见过的最糟糕的想法,”他可能会在听完一个 20 多岁的方肩分析师发表股票推介后惊呼……“这是 Ah 听过的最愚蠢的想法,”罗伯逊也可能会说。金钱比上帝多

“如果你容易流血,你在这里不会快乐,”精神科医生会警告人们;他是对的。许多加入老虎的分析师在一年左右的时间内就离职了。”金钱比上帝多

但是,它也可以激发他的人民的最佳状态:

“他雇佣的人不是天生的对冲基金经理,”一位前老虎说。 “但是,因为他很难为他工作,他强迫我们在任何时候都做到最好。他让我们了解什么是重要的,如何找到并处理它,并据此做出决定。”朱利安·罗伯逊:牛熊之地的老虎

“一位前泰格员工回忆说,‘他的特别之处在于他非常对称。如果他认为你没有做功课,或者你的分析有缺陷,他会非常咄咄逼人,非常挑衅。然而,对称地,如果他认为你做了出色的工作或产生了出色的成果,他会公开地赞美你。你是他的大老虎。’”比上帝更有钱

变大,去宏观

“我认为,在没有真正意识到这一点的情况下,我们越来越多地投入到这些类型的交易中,因为我们意识到它们比其他任何东西都更具流动性,所以我们变得——有点渗透——更多地参与了宏观交易。”

老虎的资产从 1990 年代初期的 10 亿美元增加到 1998 年的约 220 亿美元。挑选小股票不再是一种选择。罗伯逊不断在流动市场中寻找新想法,并越来越多地涉足全球宏观领域。例如,老虎在货币方面很活跃。当泰铢在亚洲金融危机期间贬值时,老虎持有仅次于德鲁肯米勒和索罗斯的第二大空头头寸。根据 Strachman 的说法,从 1990 年到 1998 年,宏观投注几乎占老虎回报的四分之一。

一个长期的赌注是日本泡沫的崩溃:

“老虎在 90 年代的大笔交易:我们做空日本,做多美国。那是一次大规模的宏观交易。十年。他们总是会在季度末增加股票。但他风风雨雨地坚持了下来。这是老虎在 90 年代回归的基石。” 罗布·香茅

信念的缺点

声望可能是导致罗伯逊进入全球宏观市场的另一个动力。一篇文章指出了他对索罗斯的失望,索罗斯在罗伯逊等待任命时,央行官员“排队”。虽然罗伯逊是一位精明的选股者,并且对上市公司的世界非常熟悉,但他并没有为全球宏观经济带来同样水平的经验。 Sebastian Mallaby 指出了一个关键的张力:

“价值投资心态几乎使罗伯逊失去了掌握宏观的资格。同样,价值投资者以坚如磐石的信念而自豪。他们撕毁了公司的资产负债表,并弄清楚了它的价值;他们知道他们找到了价值。宏观投资者无法产生类似的信念。”

只要他关于公司的论文完好无损,罗伯逊就习惯于坚持下去。在 1987 年,这已经得到了回报。作为一名价值投资者,他利用了其他投资者的错误、分析和行为。然而,同样的信念可能会让他陷入全球宏观,尤其是在他的体型上。

“朱利安总是加倍努力。当一个空头下跌时,他按下它,当一个多头上涨时,他按下它。”摩根溪资本首席执行官马克·尤斯科

在俄罗斯违约和对冲基金 LTCM 破产期间,罗伯逊的大量日元空头头寸在一天内损失了他近 20 亿美元。随着流动性枯竭,很明显老虎的赌注太大且被杠杆化了。

“在 10 月期间,罗伯逊成功地损失了 31 亿美元的货币,主要来自他对日元的押注;他的借口没有说服力。 “像水一样流动的日元突然像撒哈拉沙漠一样干涸,”他恳求他的投资者,但没有补充说流动性已经蒸发,尤其是因为老虎的鲁莽。老虎做空了价值惊人的 180 亿美元的货币——这个头寸几乎是德鲁肯米勒著名的做空英镑的两倍。”金钱比上帝多

虽然罗伯逊保持冷静,但我会说他已经脱离了他的元素。

“有一次,老虎在做空日元的错误赌注中烧掉了 20 亿美元,“每个人都感到恐慌。”罗伯逊走进房间,据黄说,“伙计们,冷静点。这只是工作。我们尽力而为。” 彭博社

1990 年代后期给罗伯逊带来了严重的压力。市场似乎在密谋反对他。 Tiger 已经发展到 200 多名员工,在纽约、伦敦和东京设有办事处。罗伯逊仍然是唯一的投资组合经理。

“一位前幼崽回忆说,当他在 1980 年代加入老虎时,他钦佩罗伯逊在周五很少工作,并抽出大量时间与家人一起在汉普顿的家中度过。 “他的生活方式很好,”前幼崽回忆道。但他说,随着基金和公司在 1990 年代规模不断扩大,罗伯逊“开始像狗一样工作” 。

当他的投资人质疑他的方法,互联网热潮如火如荼时,他终于问自己:

“这种方法不起作用,我不明白为什么。我67岁了,谁需要这个?”

事实上,谁做了?

关门看了很多虎崽后,他继续投资自己的钱。此外,他还拥有少数股权,他称之为“一大块”,在他播种的老虎幼崽中。罗伯逊称其为“一个非常好的系统 – 特别是对我来说,在我生命中的那个时候。我得到了重新充满活力。这非常有趣。”这也让他保持在网络和思想的流动中。

2007 年对他来说是丰收的一年 (+76.7%),因为他的次级信用违约掉期得到了回报。该男子已退休,但仍继续参与最伟大的交易。

“我的天哪,这是我作为投资者职业生涯中最不平凡的时期。 “我认为这是我经历过的最好的一个月。它必须是。”

当《财富》杂志在 2008 年对他进行分析时,他们报告说,在他关闭时,他的自有资本的回报率为 403%,估计财富为 10 亿美元。

尽管在回撤期间退出,但我认为他为自己做出了明智的选择。他一直在做他喜欢做的事:他指导优秀人才,周游世界,并扣动扳机投资自己的资本。回答投资者、管理庞大的基金和管理大量员工的工作消失了。他回到了他所爱的领域:投资和花时间与他最喜欢的人在一起的手艺。难怪他一直赢。

原文: https://neckar.substack.com/p/the-tiger-that-was-a-wolf-lessons