大家好,

几周前,我有机会采访了 Michael Mauboussin(完整的对话将很快在 Compound 上提供)。我问他关于Druckenmiller的推文,他指出了头寸规模的悖论:

“这里有两位传奇投资者乔治·索罗斯和斯坦利·德鲁肯米勒,他们说这是推动他们长期回报和业绩的主要因素。当我们审视现实世界时,我们发现大多数人并没有从规模调整中创造很多价值,而这一切都是安全选择。问题是我们能否在某种程度上将这些东西结合在一起?”

他的评论触及了一个更广泛的观点:很容易将最大的价值归于最受关注或看起来最有趣的任务。关于巴菲特如何挑选股票的书籍已经写了很多。但更有趣的是,当他放弃对冲基金结构,转而支持伯克希尔哈撒韦的永久资本时,他是如何创造长寿条件的,或者他是如何通过培养新朋友或导师而发展成为投资者的。与他在商业和生活中做出的设计选择相比,他过于关注具体的行动(在他的案例中是投资)。

同样,一本概述了文艺复兴科技公司的一些神秘算法的书可能会卖得很好,即使它们的出版可能会使它们变得毫无用处。在了解了Jim Simons 的五项原则后,我又翻阅了他的传记《解决市场的人》 。我对他的成功是基于创造最终导致成功的条件感到震惊。西蒙斯追求人才,并提供空间和鼓励来测试和完善他们的想法。当他不断建立文艺复兴背后的系统时,个别研究人员和交易员搅动起来。 “我在做所有的交易,而他只是在与投资者打交道,”一位早期合伙人在一个典型的案例中抱怨道,他误解了推动长期价值的因素。

当他的一项研究沉迷于收集更细粒度的历史定价数据时,Simons 很乐意满足这种好奇心,尽管这实际上是一种没有明确定义回报的研发。这是对构建系统而不是个人战略的投资。

“Straus 和他的同事创建并发现了额外的历史定价数据,帮助 Axe 根据 Carmona 的建议开发了新的预测模型。他们后来发现的一些每周股票交易数据可以追溯到 1800 年代,这是其他人几乎无法获得的可靠信息。当时,该团队无法对数据做太多事情,但能够搜索历史以了解市场对不寻常事件的反应将有助于 Simons 的团队建立模型以从市场崩盘和其他意外事件中获利,从而帮助公司击败那些时期的市场。”解决市场的人

西蒙斯为他能找到的最好的宽客创建了一个校园。这反映了他的第二个原则: “尽可能与最聪明、最优秀的人相处。让他们做他们的事。不要坐在他们上面。如果他们比你聪明,那就更好了。”

他并不是第一个围绕定量研究建立公司的人,其文化与华尔街主流不同。 1969 年,一种原始文艺复兴技术在新泽西州普林斯顿打开了大门。

Helmut Weymar 在麻省理工学院写了他的博士论文,内容是基于对影响供需的基本数据(如经济增长和天气条件)的分析来预测可可价格的方法。在食品集团 Nabisco 工作一段时间后,他根据自己的模型交易可可,然后离开并成立了自己的公司:Commodities Corporation。

威玛召集了一组不同商品的专家。他相信行业专业知识、深入的基础研究和新计算机技术的使用相结合将为公司提供优势。就像文艺复兴初期一样,计算机还不够先进,无法用于复杂和全自动的交易系统。它们的存在是为了支持人类交易者。

在其宣传册中,该公司将其目标描述为通过“专门的情报收集”(例如,该公司聘请到新兴市场实地考察情况的人员)“从了解价格与供需因素之间相对稳定但复杂的关系”中获利。 ) 和“使用计算机和计量经济分析”。

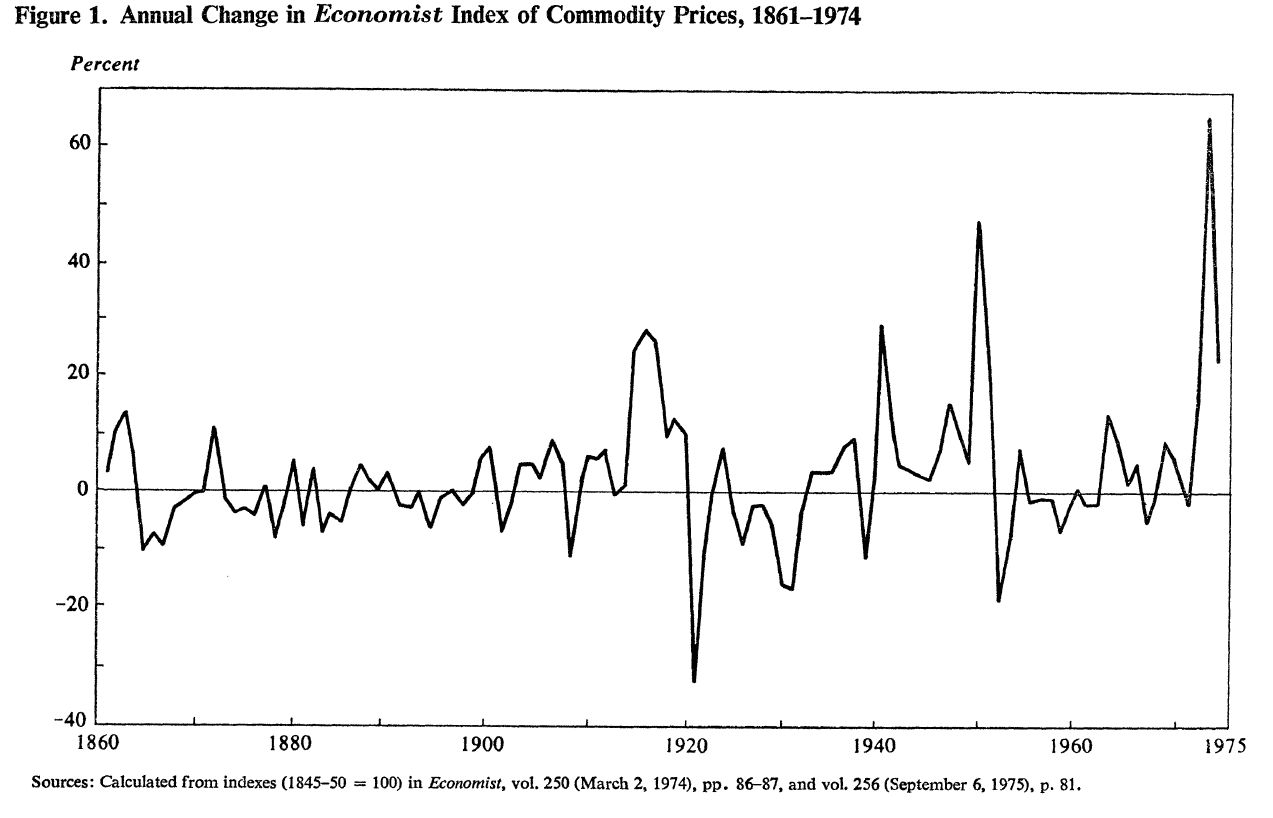

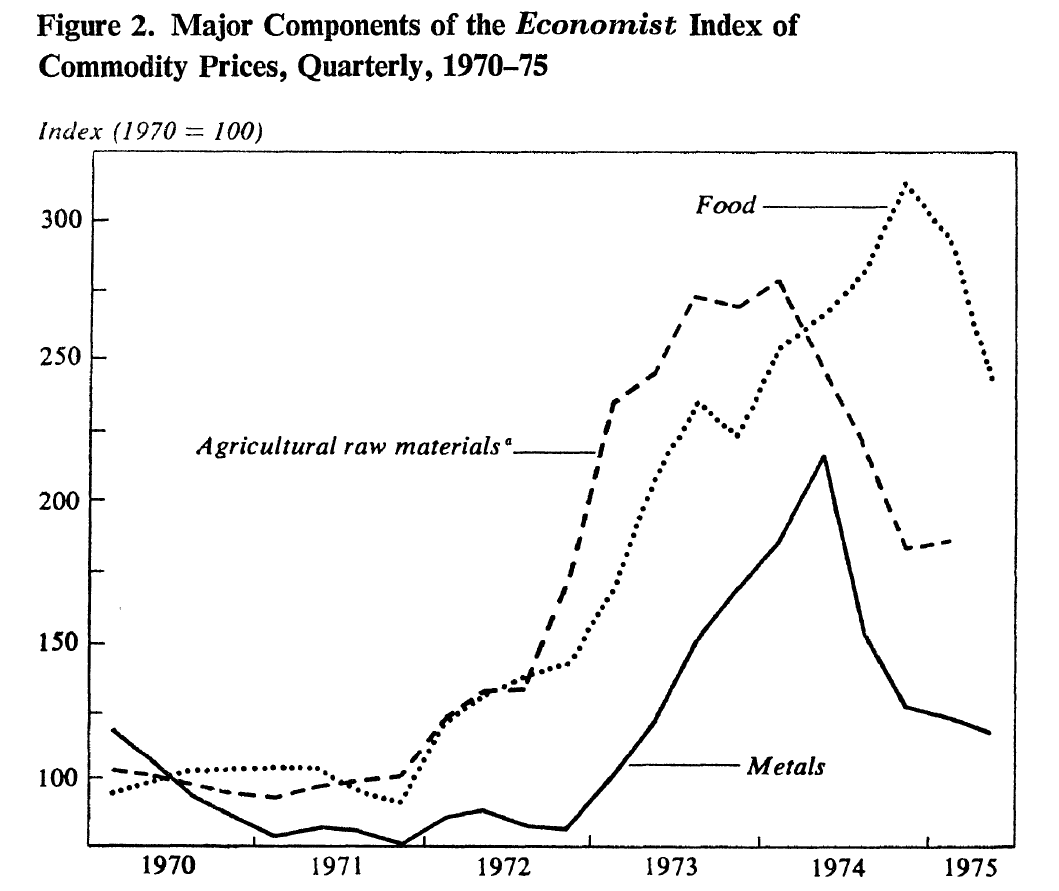

在新的牛市开始之际,创办一家专注于大宗商品的公司是一个吉祥的时刻。

然而,就像西蒙斯一样,该公司必须在创新驱动和历史研究之间找到平衡,包括每一代交易者的经验教训。

“然而,西蒙斯是一位对投资历史了解有限的数学家。他没有意识到他的方法并不像他认为的那样原创。西蒙斯也不知道有多少交易员使用类似的方法崩溃和烧毁。一些采用类似策略的交易员甚至在他身上占据了很大的先机。”解决市场的人

西蒙斯不得不多次换档,并以艰难的方式学习风险管理:通过提款。当 80 年代的趋势跟踪策略不再奏效时,他重新设计了自己的投资组合。他关闭了一个长期合作伙伴,限制了长期交易,这是他们损失的来源,同时让投资者相信“新的和改进的策略”的前景。

“他们的基金几个月来一直在亏损,现在比去年年中下跌了近 30%,这是一个惊人的打击。”解决市场的人

西蒙斯是系统的架构师。公司的长期前景和生存比任何特定的贸易、交易者或战略都更重要。

玉米枯萎病又来了?农民担心 1971 年的袭击可能是灾难,纽约时报,1971 年

Weymar 不得不在他刚刚起步的基金中吸取类似的教训。 1970 年,玉米遭受了一种叫做枯萎病的真菌病害。市场预计 1971 年将再次推高玉米价格。 Weymar 和他的合作伙伴聘请了一位科学家来调查地面上的枯萎病和状况。顾问得出的结论是,“对枯萎病的恐惧过度了。”做空玉米似乎是一个肯定的赢家,Weymar 占据了很大的位置。

不久之后,哥伦比亚广播公司新闻与自己的专家进行了黄金时段的报道,该专家与韦马尔的科学家完全矛盾。

“他们在玉米市场上建立了大量的空头头寸,将他们的公司押在一位病理学家的建议上,而这位病理学家现在遭到了一位资深同事的反驳。周一市场终于开盘时,玉米期货大幅上涨,以至于交易立即暂停。”金钱比上帝多

Commodities Corp. 的交易员又花了一天的时间来回补空头。到那时,该公司的初始资本基础 250 万美元已缩水至 900,000 美元。这是一家没有业绩记录的新公司。下跌 64% 应该是致命的。

几个创始合伙人想撤回他们的资本。七位创始人中有四位离开了。 Weymar 与公司董事会达成了一项协议:如果公司再损失 100,000 美元,公司将被关闭。

“他从经济学家对模型构建和数据的信念开始:价格反映了供需的基本力量,所以如果你能预测到这些事情,你就走上了致富之路。但经验教会了他一些谦逊。”金钱比上帝多

具有讽刺意味的是,该公司的研究顾问证明是对的。枯萎病没有恢复,玉米价格下跌。但该公司已经被迫在市场顶部平仓。过度自信几乎让它破产。

Weymar 后来回顾了导致公司采用不同风险管理和交易实践的经验。

“对于 Commodities Corp. 来说,拥有这种可怕的经历很重要。最危险的交易者是那些在没有得到奶油的情况下变大的交易者。”赫尔穆特·魏玛

随着时间的推移,该公司变成了一个基金,为摩尔资本的 Paul Tudor Jones 和 Louis Bacon 等著名经理人提供了种子。塞巴斯蒂安·马拉比写道,培根“太独立了”,琼斯“拒绝了工作机会”,但两人都高兴地拿了种子资金作为他们的资金,并且“将乘坐直升机从曼哈顿抵达普林斯顿参加交易员的晚宴”。另一位著名的校友是 Bruce Kovner,他离开创立了 Caxton Associates。

到 1997 年,Commodities Corp. 被高盛(Goldman Sachs)收购,后者正在寻求扩展其资产管理和对冲基金业务。令人惊讶的是,Commodities Corp. 已经将濒死体验变成了一种力量:

“在可转换套利专家 Lipper & Co. 和抵押贷款支持证券业务等大型对冲基金集团遭遇巨额亏损和丑闻之际,Commodities Corp.过去 30 年在风险管理方面的出色记录应该是一个强大的卖点灯塔山资产管理公司。”机构投资者

收购完成后, Institutional Investor注意到该公司“27 年复合年回报率为 24%”的“光辉”业绩记录。

“任何在第一天就向 Commodities Corp. 投资 10,000 美元并让它坐了 27 年的人,今天的价值将达到 335 万美元。”

普林斯顿商学院的经验教训

首先,向Macro Ops的团队致敬,他们发布了 Commodities Corp. 及其交易员的优秀交易课程。这不是我将重点关注的领域。不用说,自 1970 年代以来,市场发生了很大变化。虽然这些原则和一般想法可能仍然适用,但必须对这些方法进行彻底检查以适应新的环境。

例如,在他的Market Wizards采访中,Kovner 谈到了在没有消息的情况下价格变动的信号价值:

“市场通常领先,因为有些人比你知道的更多。”

但他的具体应用是在货币和谷物市场,因为那是苏联(“非常优秀的交易商”)活跃的领域(通过中介)。鲸鱼交易者创造有价值信号的想法可能仍然适用于某些市场。但具体细节不过是一个有趣的轶事(谁知道呢,也许有些交易员有办法追踪中国对某些商品的影响?)。

有关该公司历史的更多信息,请阅读More Money Than God中的章节和1981 年的《财富》文章。还可以查看市场奇才队对迈克尔·马库斯和布鲁斯·科夫纳的采访。

我在下面收集了更多关键课程(付费):

-

自信近乎傲慢

-

更好的系统:计算机和永恒的交易格言 (Amos Hostetter)

-

自动交易,圣杯?

-

“成功交易者的上层需要与生俱来的技能和天赋。”

-

招聘有才华的外来者

-

实用主义者接管

这是一个读者支持的出版物。订阅以继续阅读。

原文: https://neckar.substack.com/p/commodities-corporation-traders-innovators