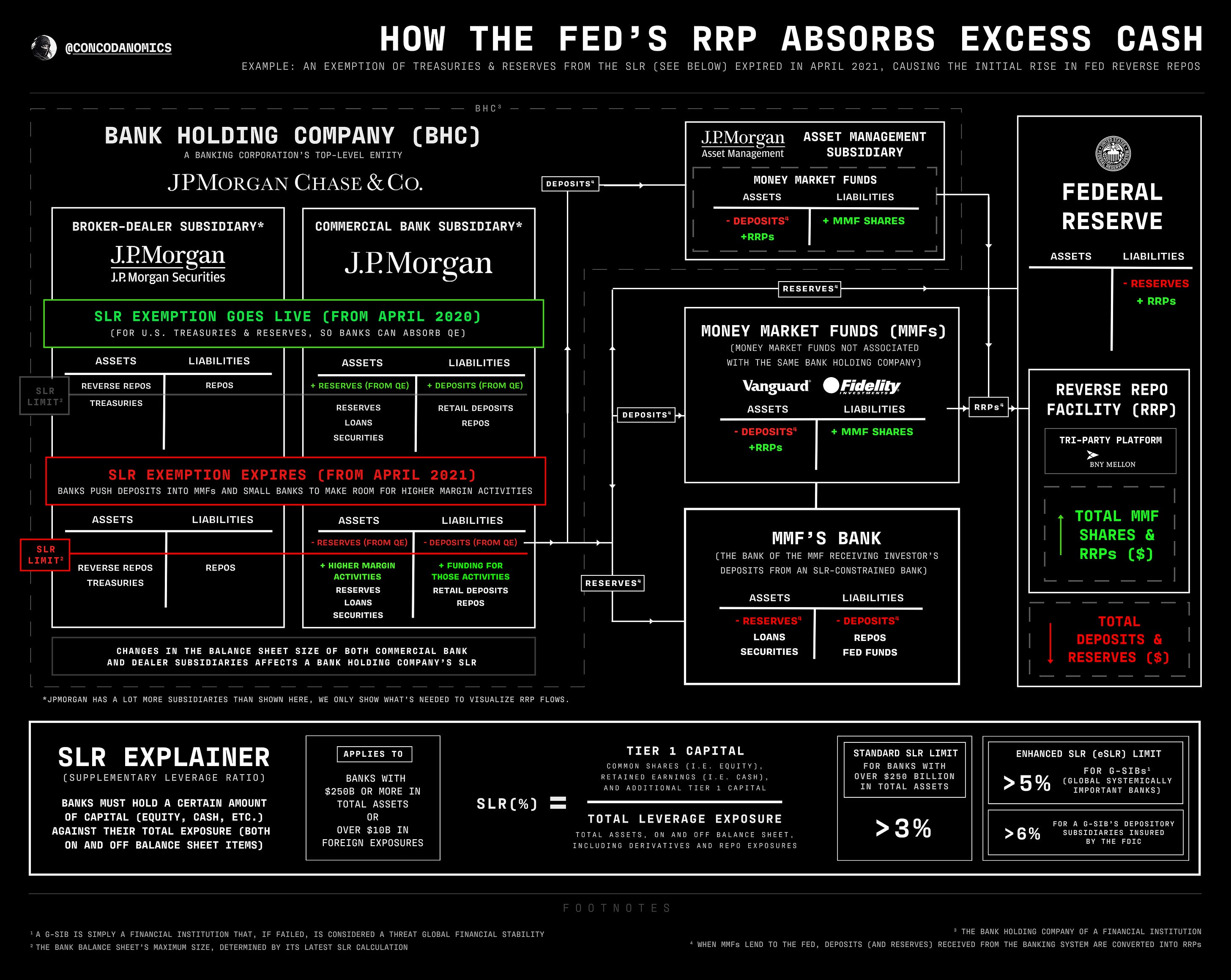

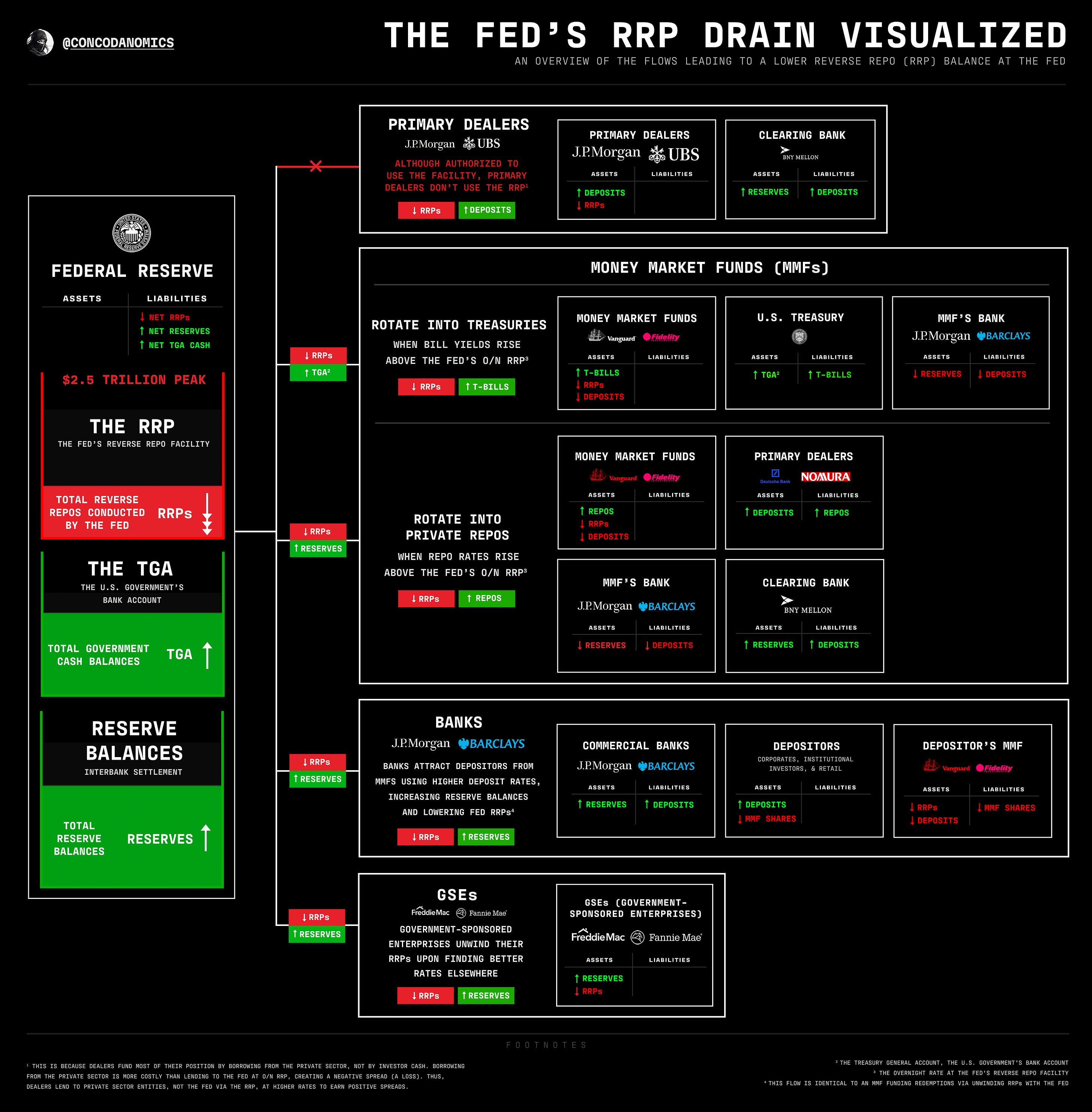

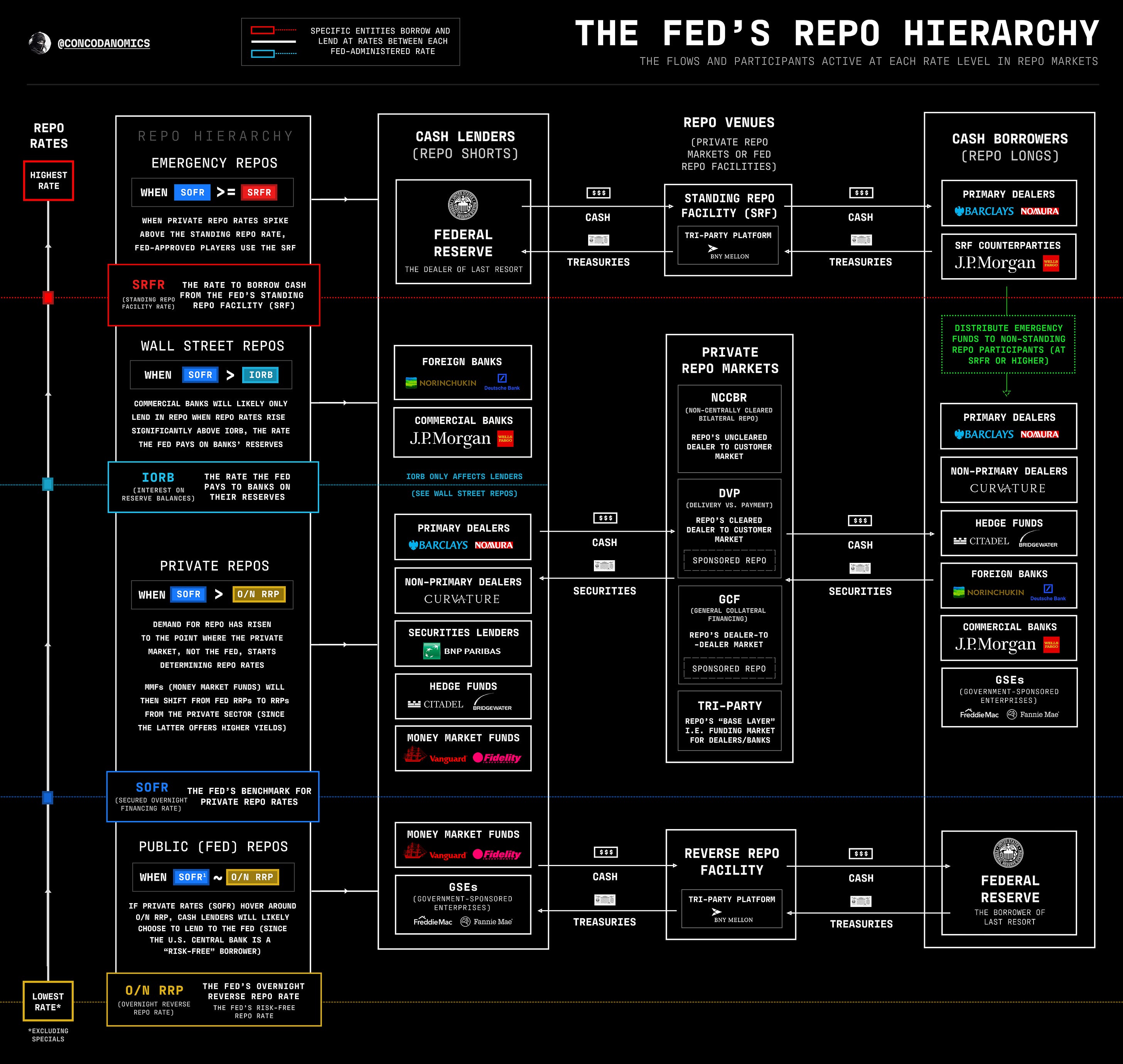

在美联储有史以来最大规模的流动性注入之后,“现金过剩”时代即将结束。曾经被困在美联储RRP(逆回购)设施中的数万亿准备金已被释放,以补充美国政府的银行账户和QT(量化紧缩)资金。随着 RRP 余额达到零,回购市场的动态即将发生转变。 “抵押品过剩”时代的回归正在等待着我们。 2021 年 4 月,美联储开始放松措施,实现了有记录以来最大规模的货币扩张。在 COVID-19 恐慌期间,美联储通过免除储备金和国债 SLR(补充杠杆率)的限制,允许银行吸收 QE(量化宽松)带来的大量资金——这一限制要求银行针对所有资产持有最低资本金,无论风险如何或安全。但到 2021 年初,美联储决定让这一豁免到期。与此同时,银行吸收了如此多的低收益准备金,以至于SLR开始威胁到它们的底线。为了给利润更高的业务腾出空间,银行发起了“大剥离”,将存款(以及准备金)从资产负债表中剔除。这笔钱最终只能流向一个地方:美联储的建议零售价,它是流动性过剩的唯一减震器。数万亿美元的建议零售价已经开始积累。 2021 年大约同一时间,美国财政部结束了用于资助新冠疫情紧急行动的大量国库券发行。流通中的国债价值从5万亿美元的峰值开始下降,每月减少数千亿美元,安全资产的供应大幅减少。 MMF(货币市场基金)已经对短期政府债务产生了兴趣,被迫转向美联储的建议零售价作为另类投资。这些货币基金也是银行存款外流的接收者,进一步增加了它们投资建议零售价的需求。随着资金流入持续到 2022 年,近期历史上最大规模债券市场缩水的波动性刺激了对 RRP 的更大需求,同时也防止了资金外流。如果这还不够,不久之后,散户和机构投资者开始将资金转移到货币市场基金中,以追求更高的收益率并避免硅谷银行引发的银行业恐慌。到 2023 年初,RRP 余额中存在高达2.5 万亿美元的过剩流动性。 然而,在2023年6月最新一次债务上限问题得到解决后,美国财政部再次向市场大量发行国债,结束了安全资产赤字。 RRP 余额终于达到峰值,开始 RRP 消耗。 由于大量发行使得政府债券的收益率比美联储的建议零售价更具吸引力,主要的建议零售价消耗者——货币市场基金——使用美联储设施中储存的现金来为大量国债购买提供资金。银行还可能通过吸引曾经被它们驱逐的储户、补充因量化宽松和货币市场货币流出而减少的准备金余额来做出贡献。其他两种类型的 RRP 交易对手也没有理由使用该工具。由于美联储支付的利率低于私人回购借款的利率,一级交易商将现金投入建议零售价时会蒙受损失。与此同时,GSE(政府资助企业)可能在其他地方发现更好的收益后退出。随着每个实体都找到优质投资,建议零售价消耗已进入野兽模式。 如今,RRP 余额已跌破 8000 亿美元,并迅速接近零界限。最终,可用于回购的现金将变得稀缺,从而唤醒曾经不死的市场部分。美联储“回购协议体系”的上层将被激活,从而改变全球最重要融资市场的现状。这在实践中意味着什么?是时候更深入地了解机制了…… 订阅可以让您:

© 2023康科达 |

逆回购终局

当建议零售价降至零时,“回购层级”即将被激活