执行摘要

- 随着预计于 2024 年 4 月第四次比特币减半的临近,比特币供应正在形成紧张状态,已达到历史水平。

- 我们评估了“可用供应”的各种指标,以及长期投资者的“供应储存”率,其超出新发行量的 200% 以上。

- 利用市值和已实现市值之间的关系,我们估计这种供应紧张导致资本流入 BTC 对估值产生了巨大影响。

评估 2024 年比特币减半的供应动态

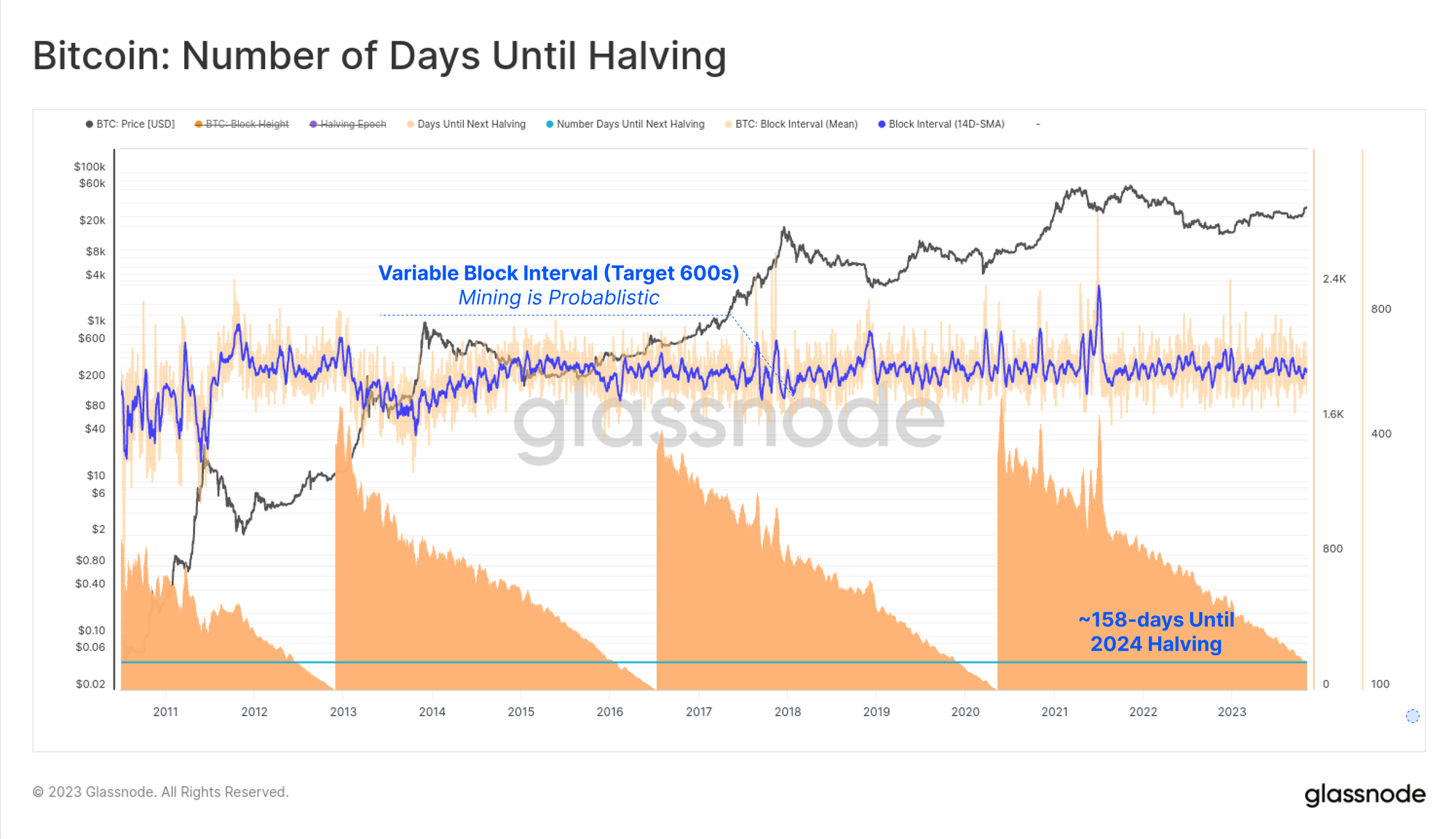

减半事件是比特币日历上最令人期待的事件之一,每 210,000 个区块就会发生一次,并使新币发行率降低 50%。虽然第四次减半预定发生在区块高度 840,000 处,但由于采矿区块的自然变化和概率性质,确切的日期和时间未知。

考虑到当前平均区块间隔,我们的最佳估计是,距离减半还有 158 天,预计减半发生在 2024 年 4 月 23 日。

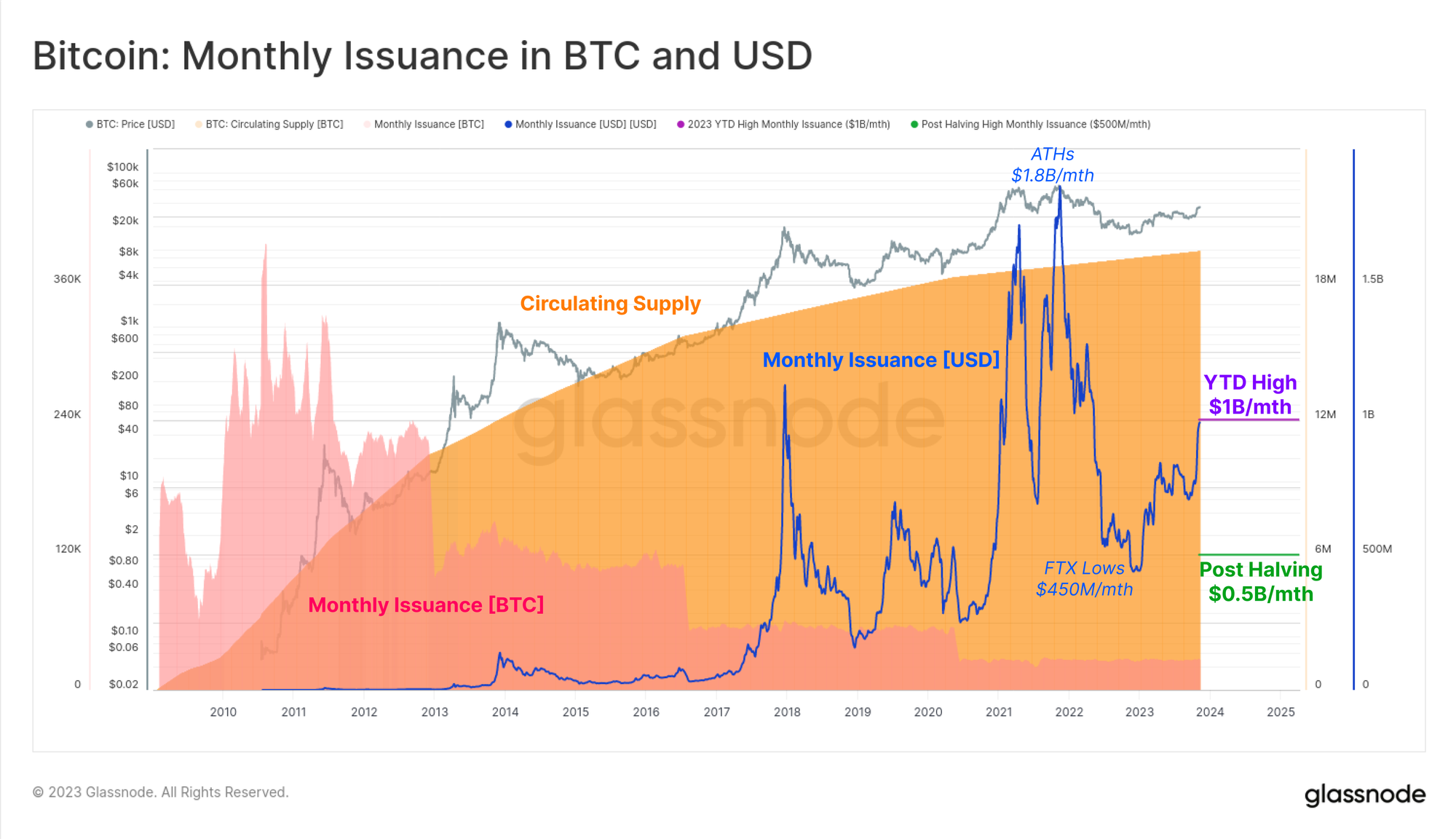

鉴于挖矿的高资本支出和运营支出需求,比特币矿工历来将大部分比特币收入用于支付成本。通过新发行的供应量向矿商发行的美元价值今年迄今最高约为每月 10 亿美元,这是一个不小的资本流入逆风。

在 2024 年减半后的世界中,这一数字将削减至每月 5 亿美元,与一年前设定的 FTX 低点附近每月 4.5 亿美元的分配压力相当。

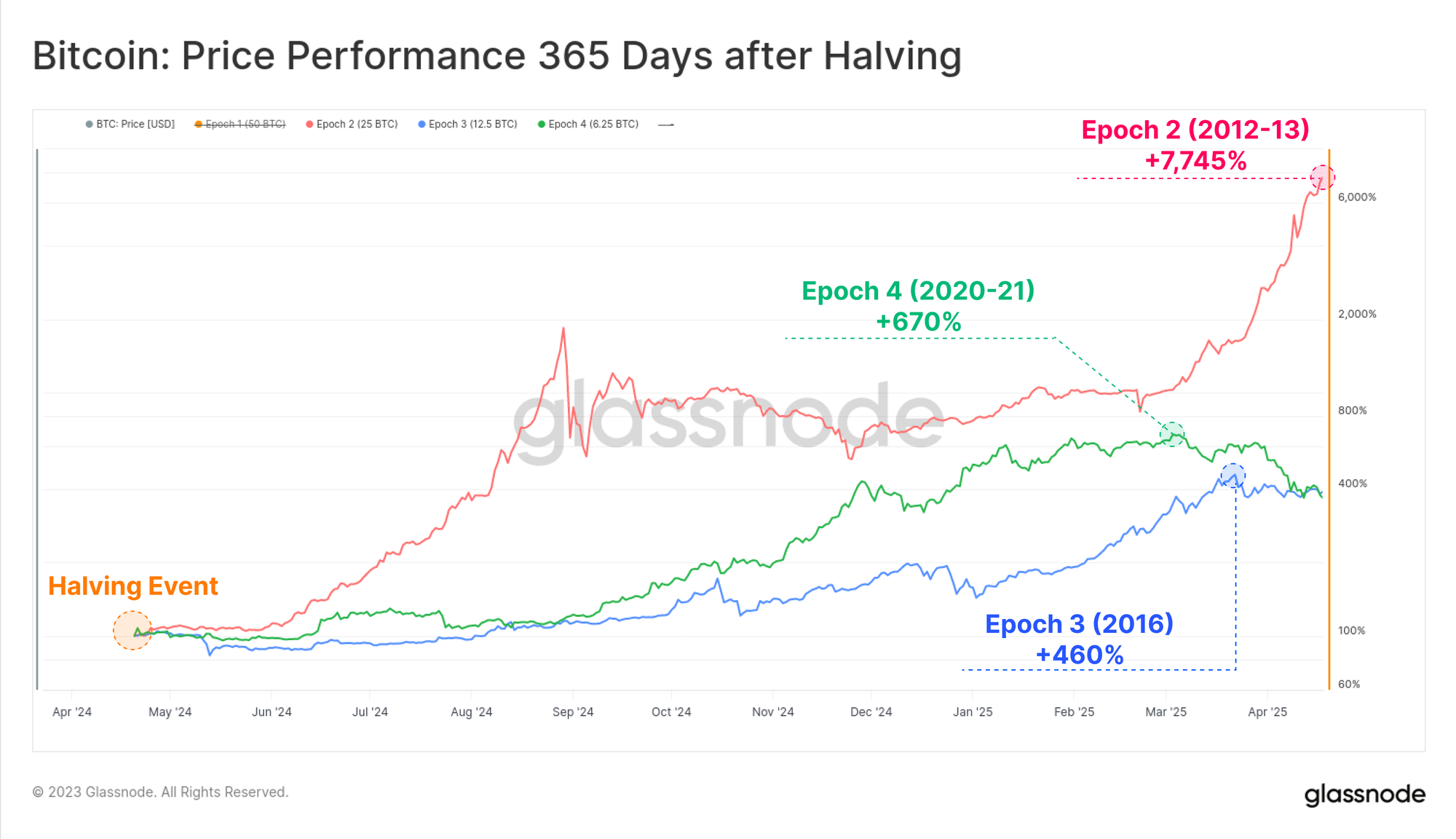

除了比特币减半的技术优雅和不可阻挡的性质之外,这也是投资者的兴趣点。所有之前的减半在随后的 365 天内都经历了令人印象深刻的市场表现。

这自然引起了人们的好奇心,即减半是否是这些价格升值周期的主要驱动因素,或者仅仅是众多因素之一。在本期中,我们将从供应和投资者行为模式的角度探讨这一问题,从链上的角度为辩论增添一些色彩。

我们将其分为三个分析阶段:

- 评估“可用且活跃”的供应

- 测量“供应存储和节省”率

- 分析资本流动对市场估值的影响

评估可用供应

我们的第一个目标是对流动、活跃且自由流通的 BTC 数量进行估算。换句话说,投资者可以合理预期在短期内转手的可用供应量是多少?

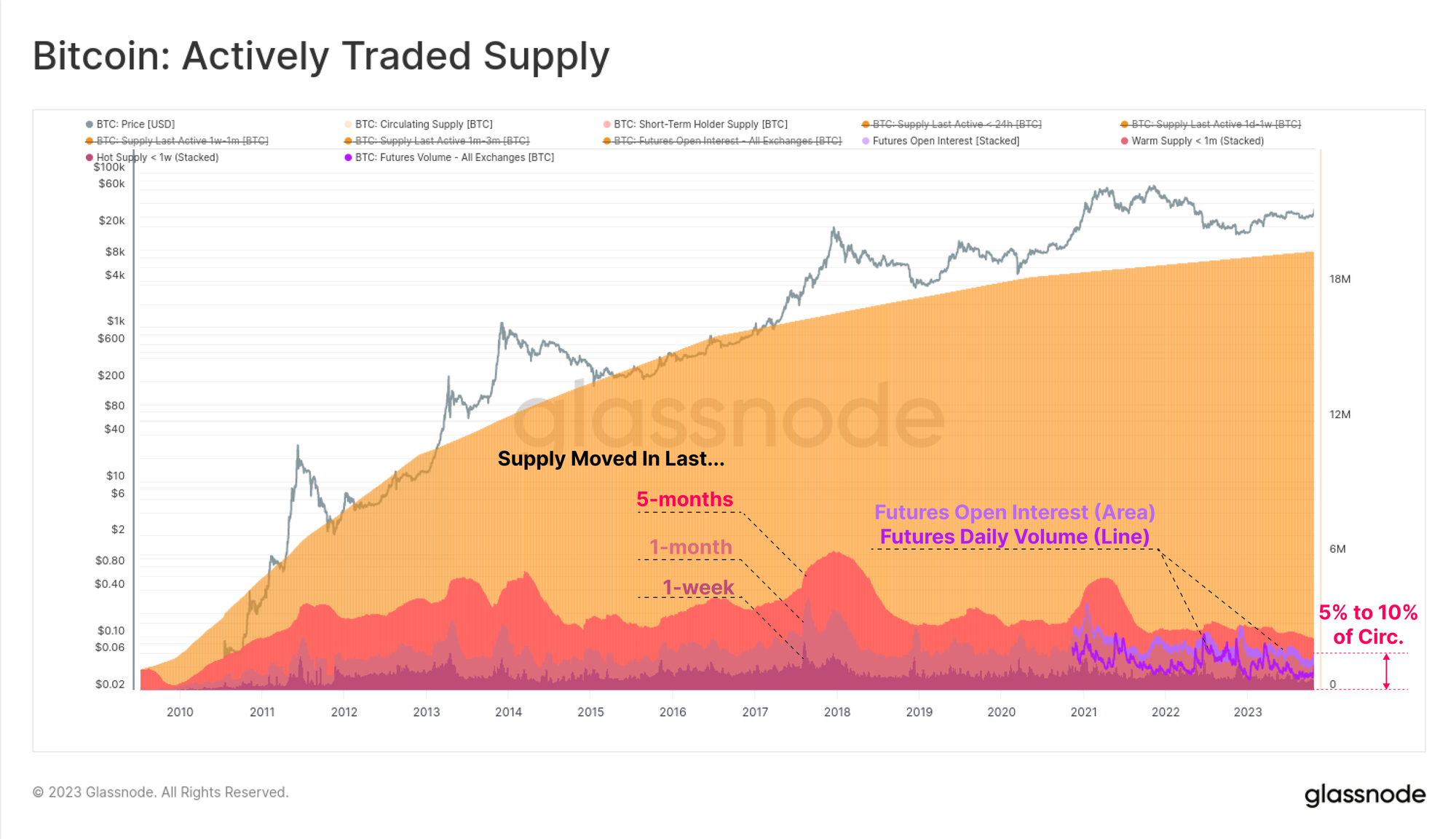

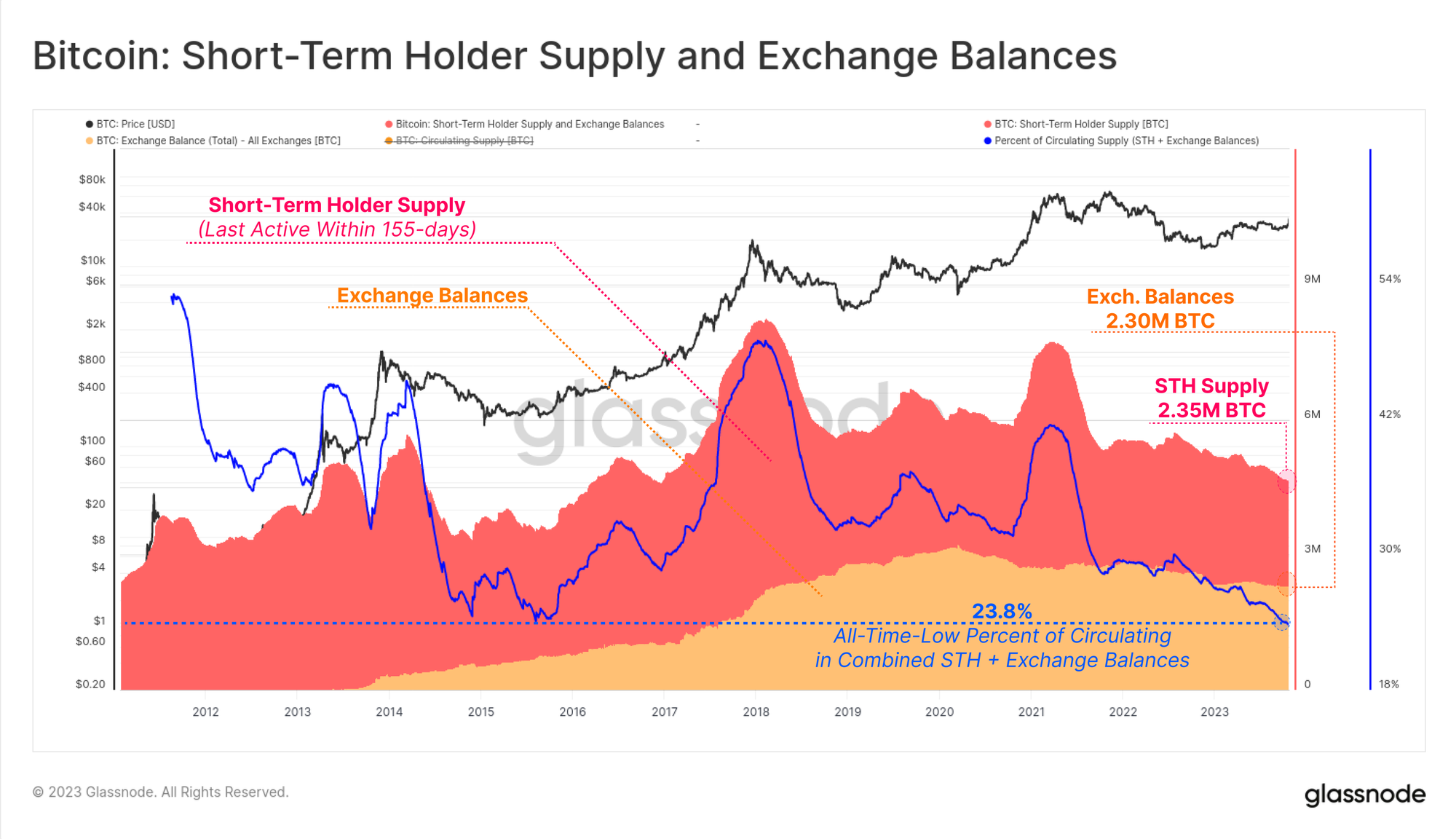

下图涵盖了使用“币龄”作为主要输入的几种供应启发法,测量自上次在链上花费硬币以来的时间。短期持有者供应量目前处于多年低点 233 万比特币,捕获了 155 天以内的代币,这些代币在统计上是最有可能被花费的。

描述供应“较热”的其他指标包括期限不足 1 个月的代币(139 万 BTC),但也可以将期货未平仓合约(0.41 万 BTC BTC)视为衍生品市场“供应敞口”的一种形式。

总而言之,这种“热供应”量相当于参与日常交易的流通供应量的 5% 到 10%。

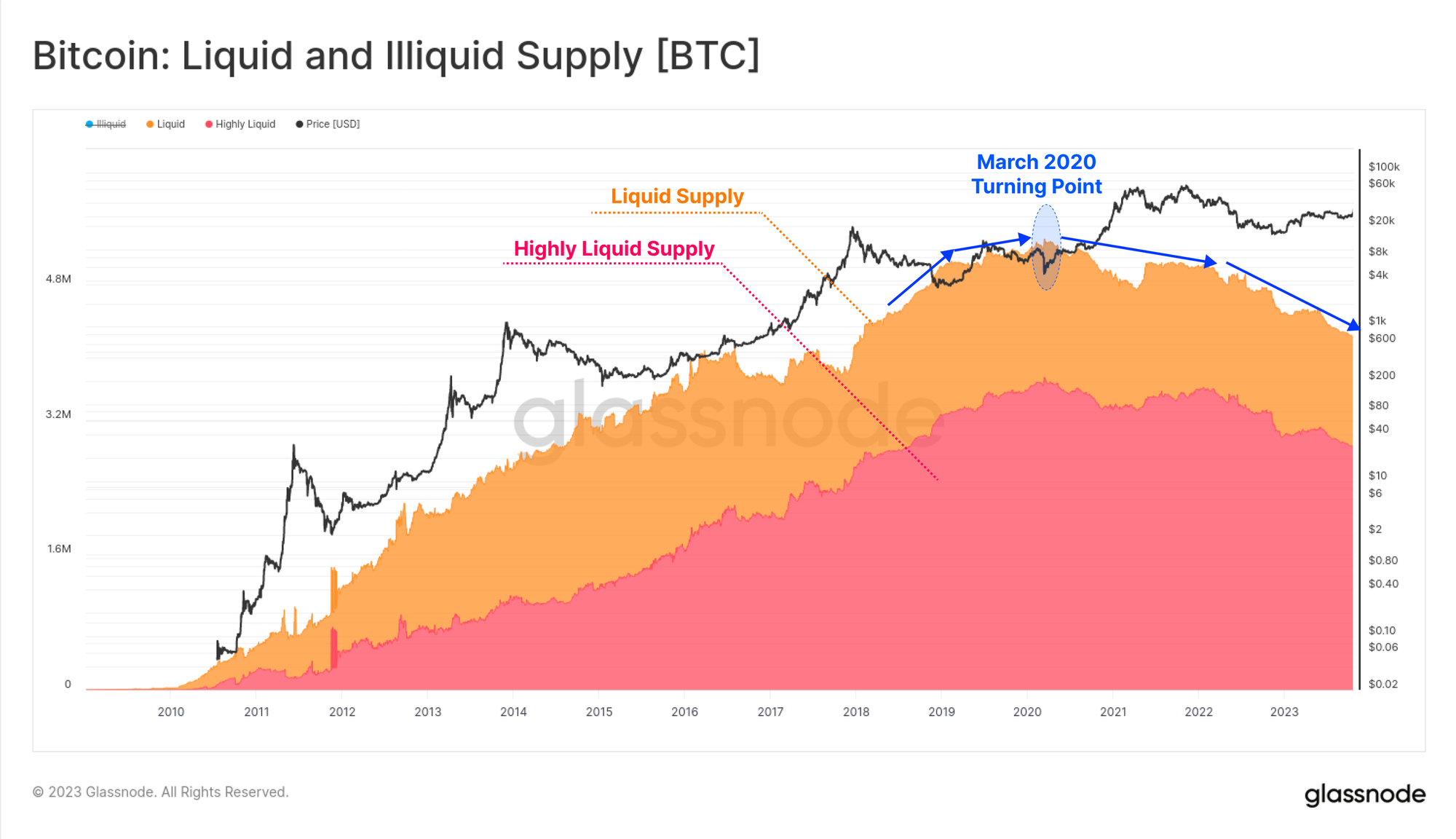

Glassnode 开发了另一种供应启发式方法,用于监控钱包的支出行为,分为非流动性、流动性和高流动性桶。后两者如下所示,它们代表既接收硬币又花费很大一部分硬币的钱包。

值得注意的是,自 2020 年 3 月开始的多年下降,当时世界经历了疫情和社会反应带来的巨大变化。

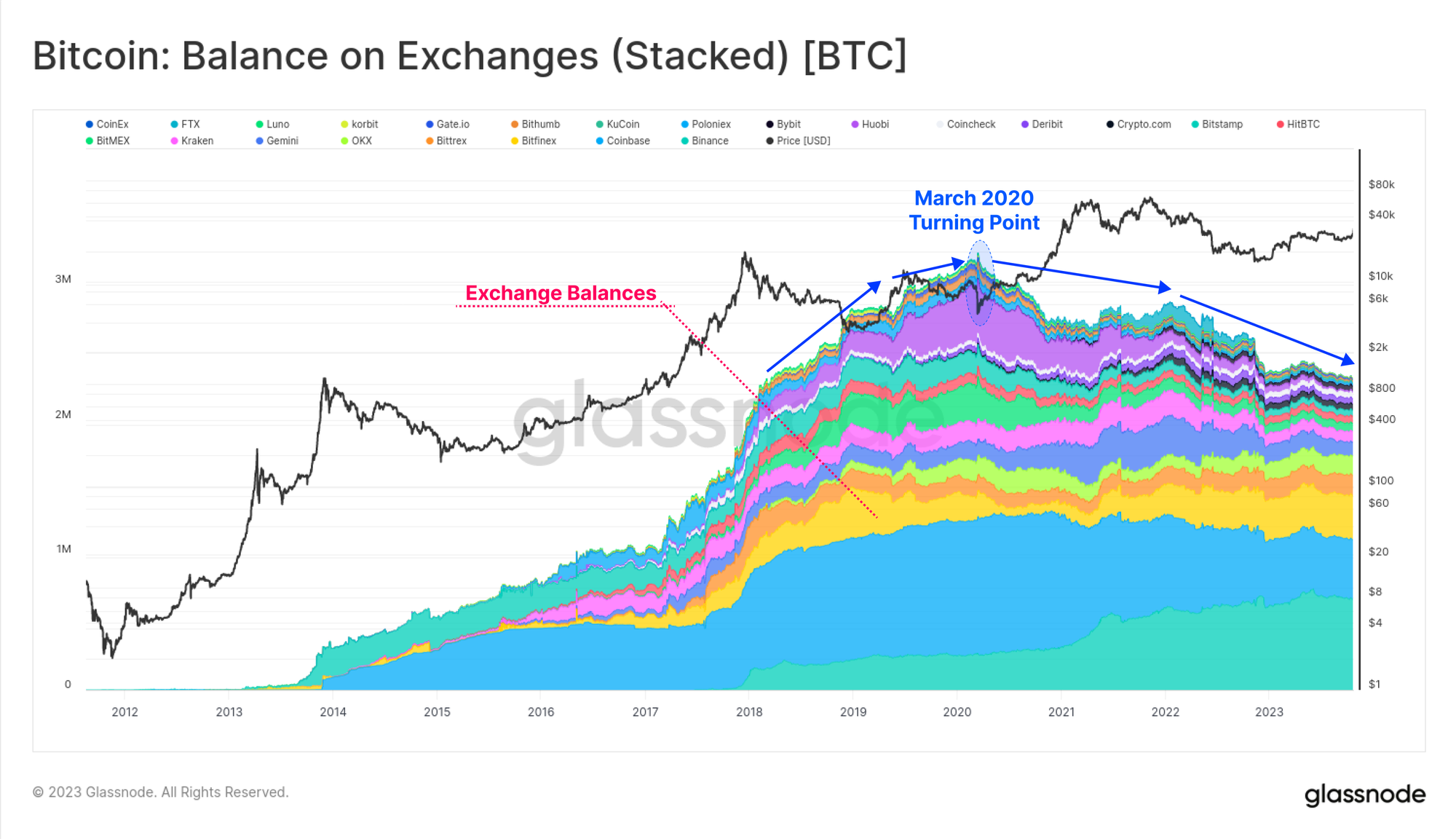

出于显而易见的原因,流动性和高流动性供应和外汇余额之间存在显着重叠。这种多年下降趋势再次显现,表明代币正在从交易所钱包转移到更多几乎没有消费历史的非流动性钱包。

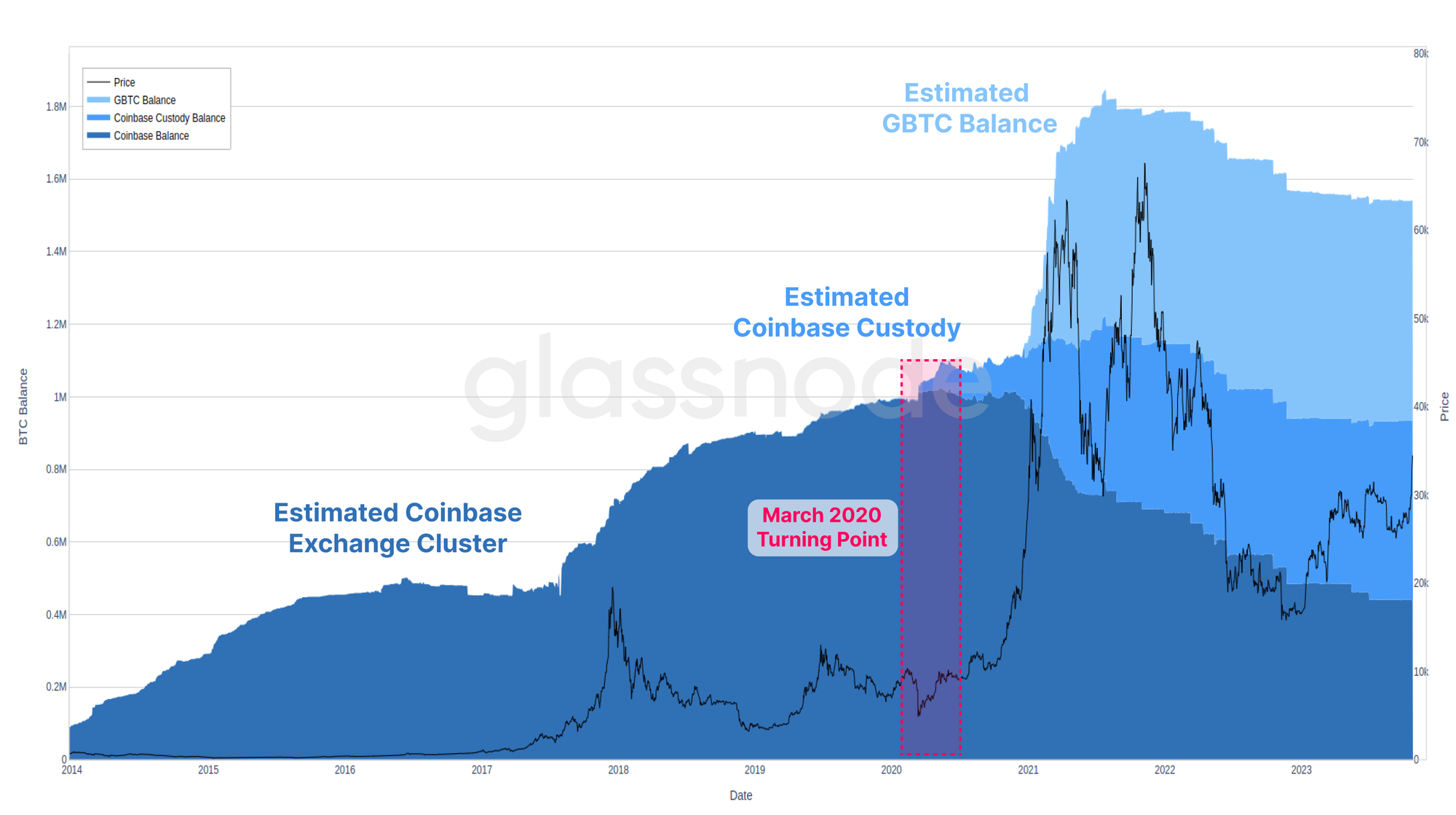

其中一个重要的细微差别是机构级托管人和 GBTC 等 ETF 类型产品(对任何未来现货 ETF 工具的有用参考)的作用。下图显示了我们对 Coinbase 交易所、Coinbase 托管和 GBTC 集群链上总交易量的最佳估计。

再次注意 2020 年 3 月的转折点,当时对 GBTC 和托管产品的需求显着增加,这两种产品在许多情况下都将被归类为非流动性供应。

如果我们比较短期持有者供应量和交易所余额,我们可以看到它们的数量相似,约为 230 万比特币。这两项“可用供应量”合计相当于流通供应量的 23.8%,目前处于历史最低水平。

可以说,这使得比特币的可用供应量相对而言处于历史低点。

测量储存和保存供应的比率

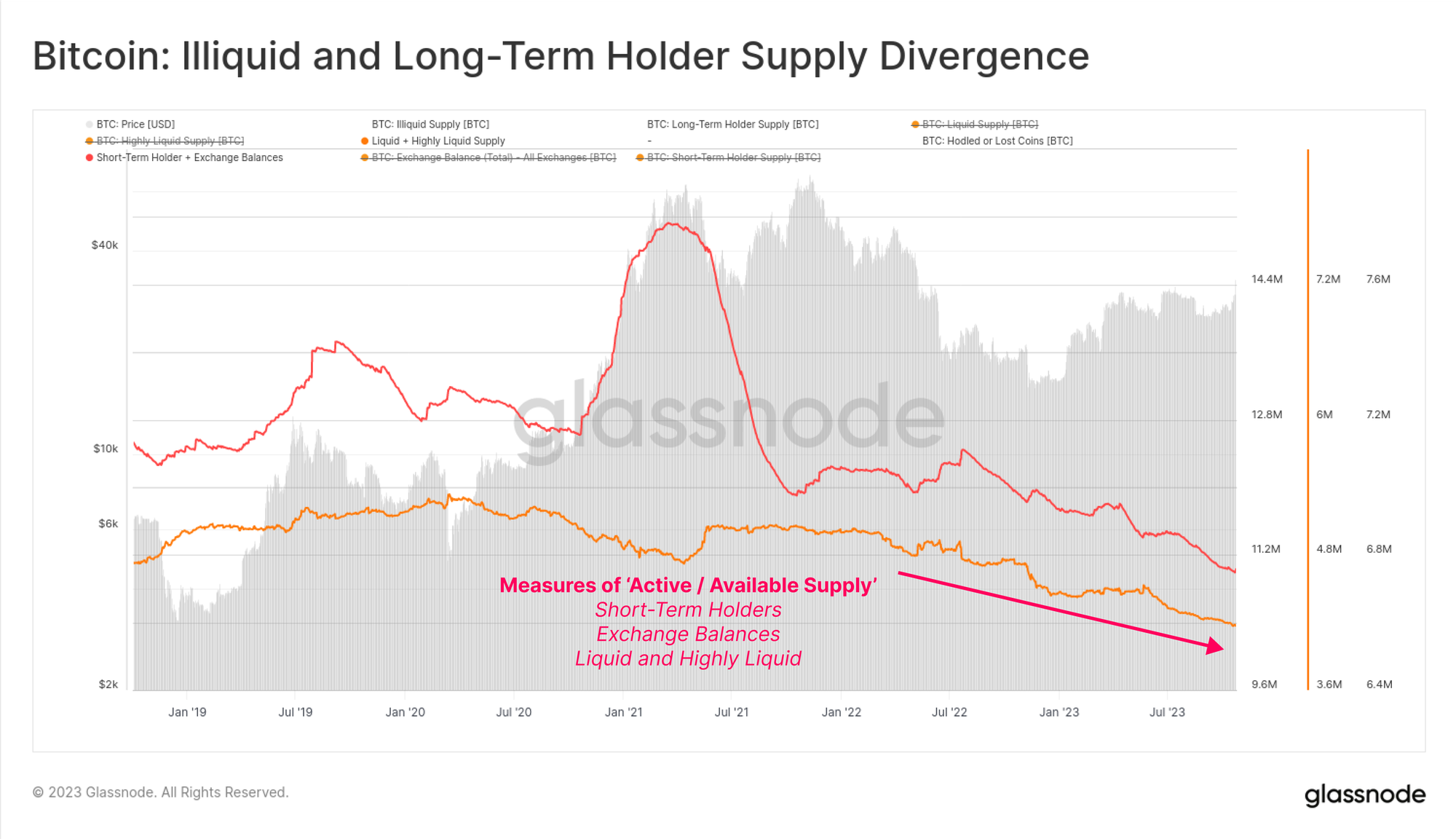

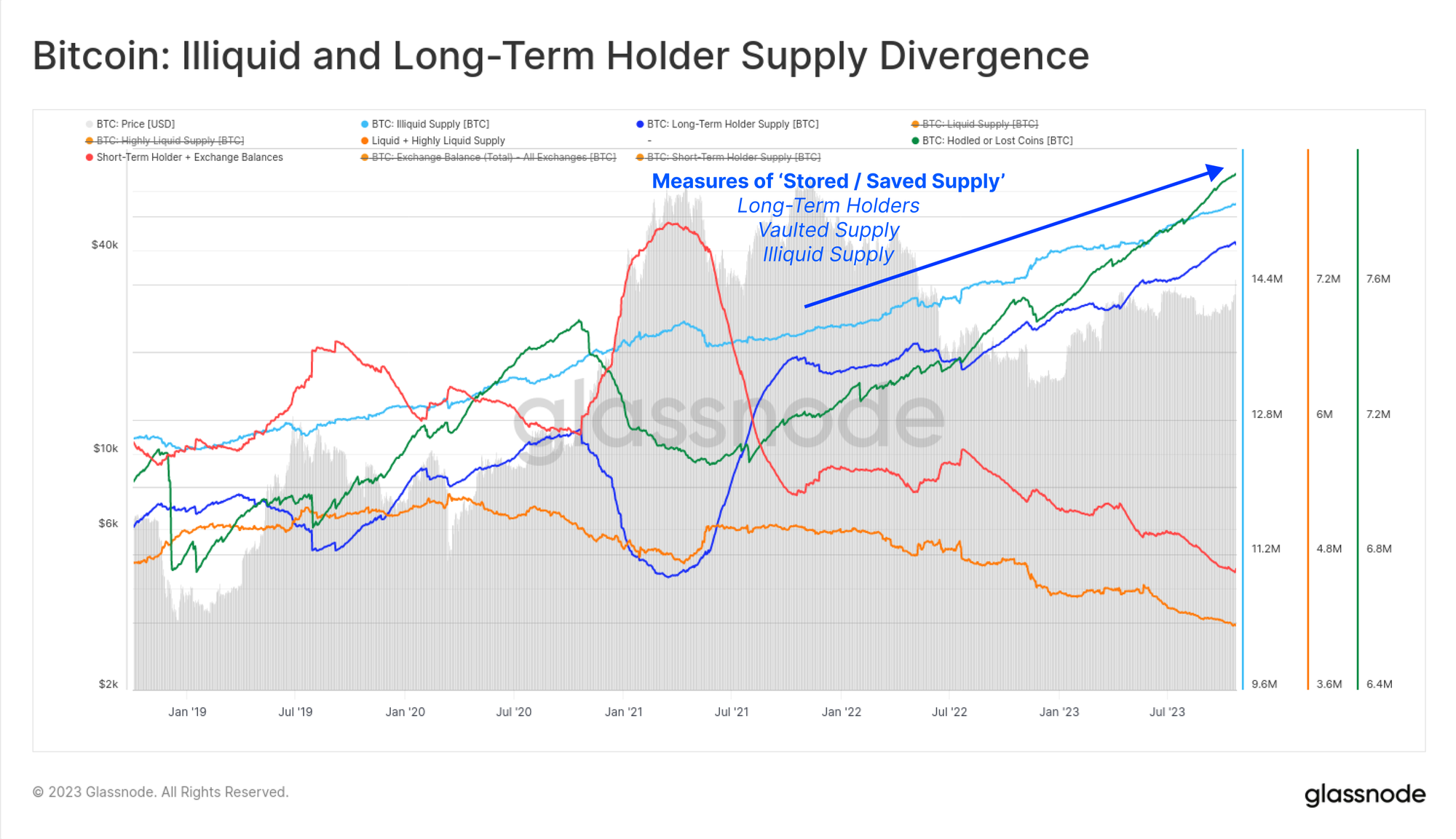

我们已经确定,各种“可用供应”指标的总体趋势正在下降。这种趋势已有几年历史,但自 2022 年 6 月市场广泛抛售(LUNA-UST 和 3AC)以来,这种趋势明显加速。

相比之下,当我们叠加“节省或储存”供应的逆指标时,我们可以看到显着的分歧正在形成。在这里,我们使用以下启发法来考虑“存储供应”:

- 长期持有者供应(超过-155天的硬币,深蓝色)

- 非流动性供应(支出历史有限的钱包,浅蓝色)

- Vaulted Supply(深度持有和丢失供应,请参阅 Cointime Economics,绿色)

这种差异是有意义的,因为它表明代币通常正在从交易所余额、投机者和活跃交易中转移,并转向长期投资者的冷存储、托管和钱包。

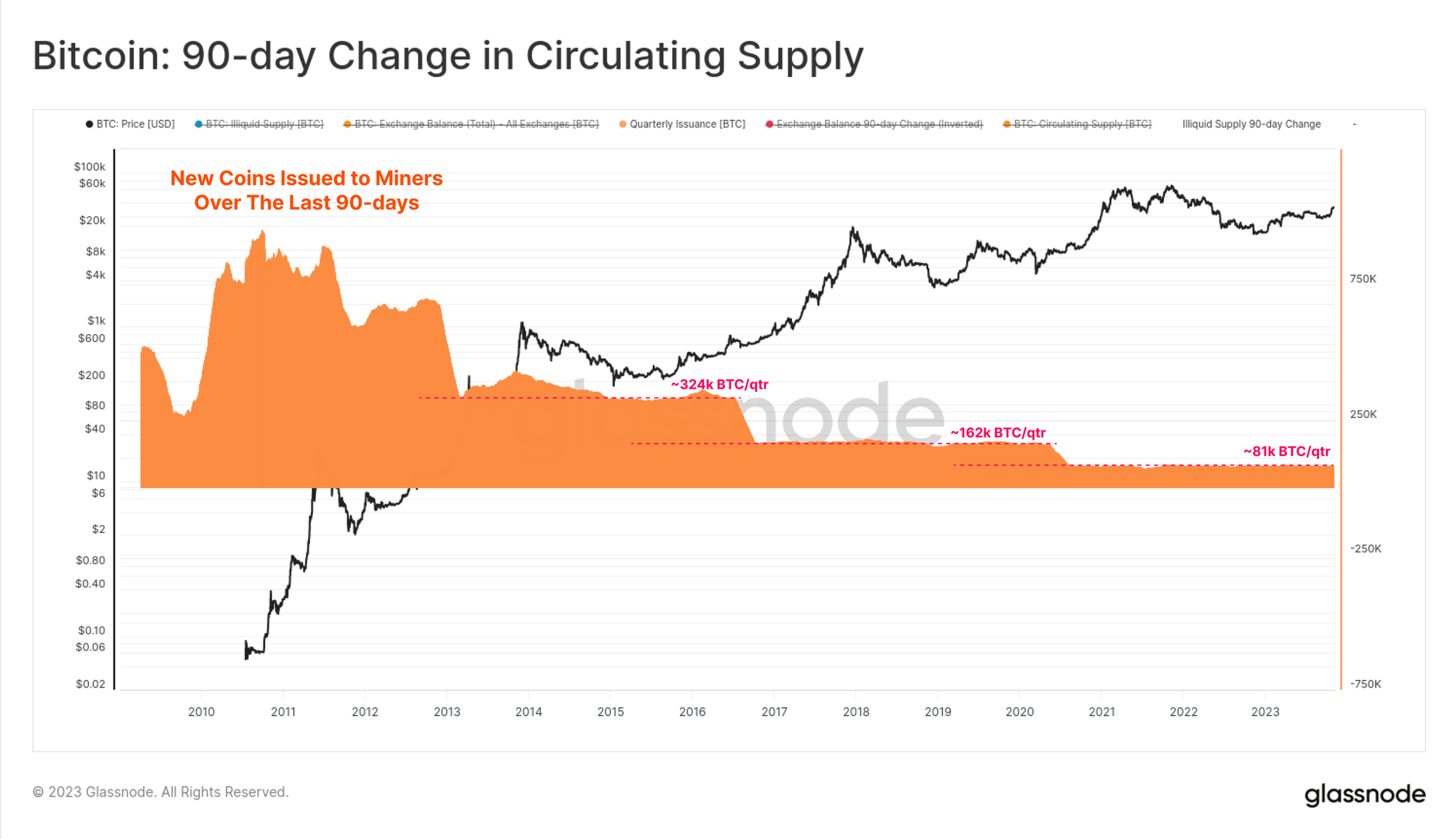

为了了解规模,我们可以比较代币相对于新发行的存储和保存速率。目前,每个季度大约开采 81,000 枚 BTC,减半后将很快降至约 40,500 枚 BTC/季度。

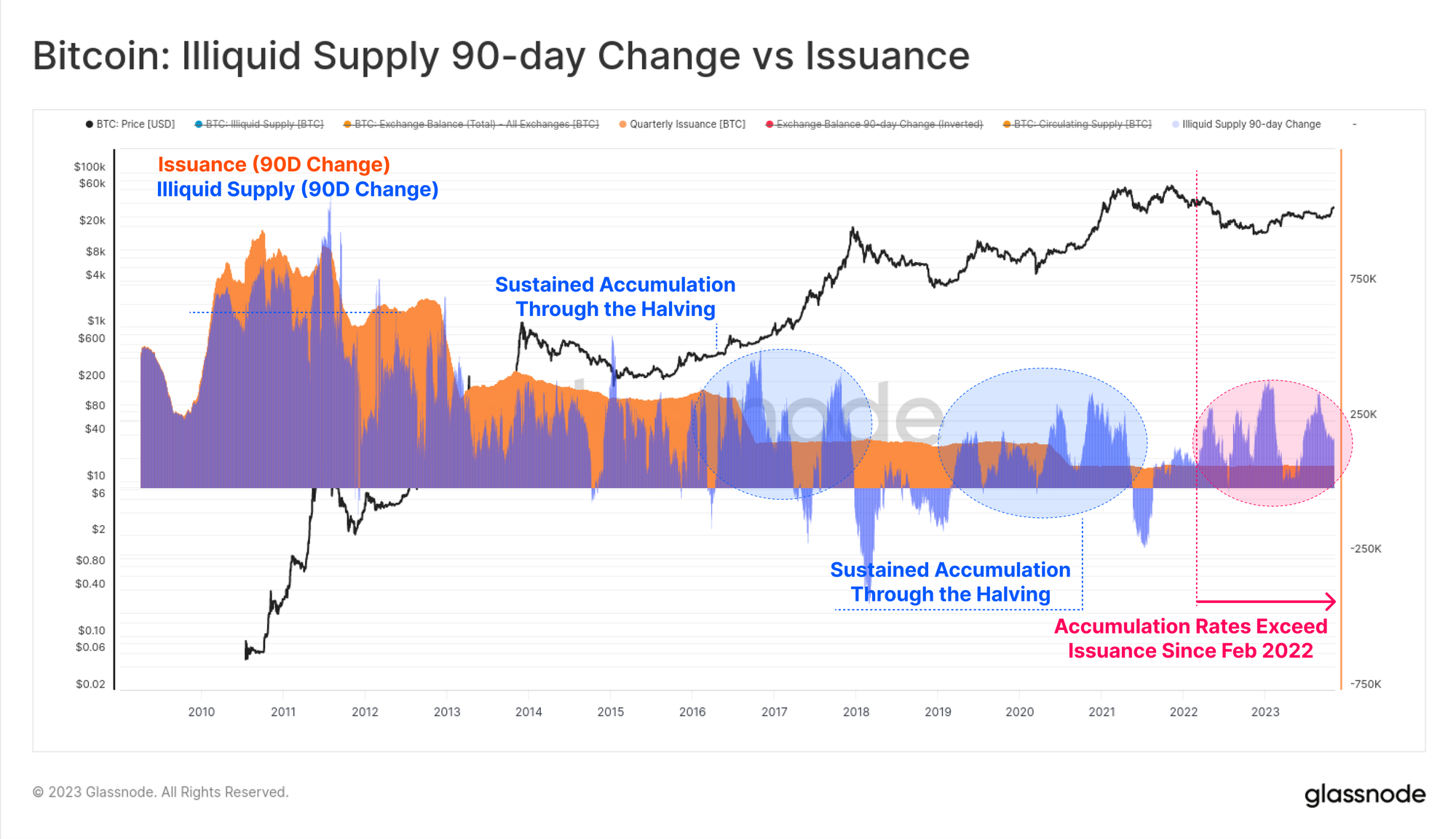

如果我们叠加非流动性供应的 90 天变化,我们可以看到在之前的所有减半事件中,非流动性余额持续上升。这表明投资者的买方往往会在减半之前和减半期间增加,通常会大大超过减半之前和之后的发行率。

非流动性供应目前以每季度 18 万 BTC 的速度增长,是发行量的 2.2 倍。

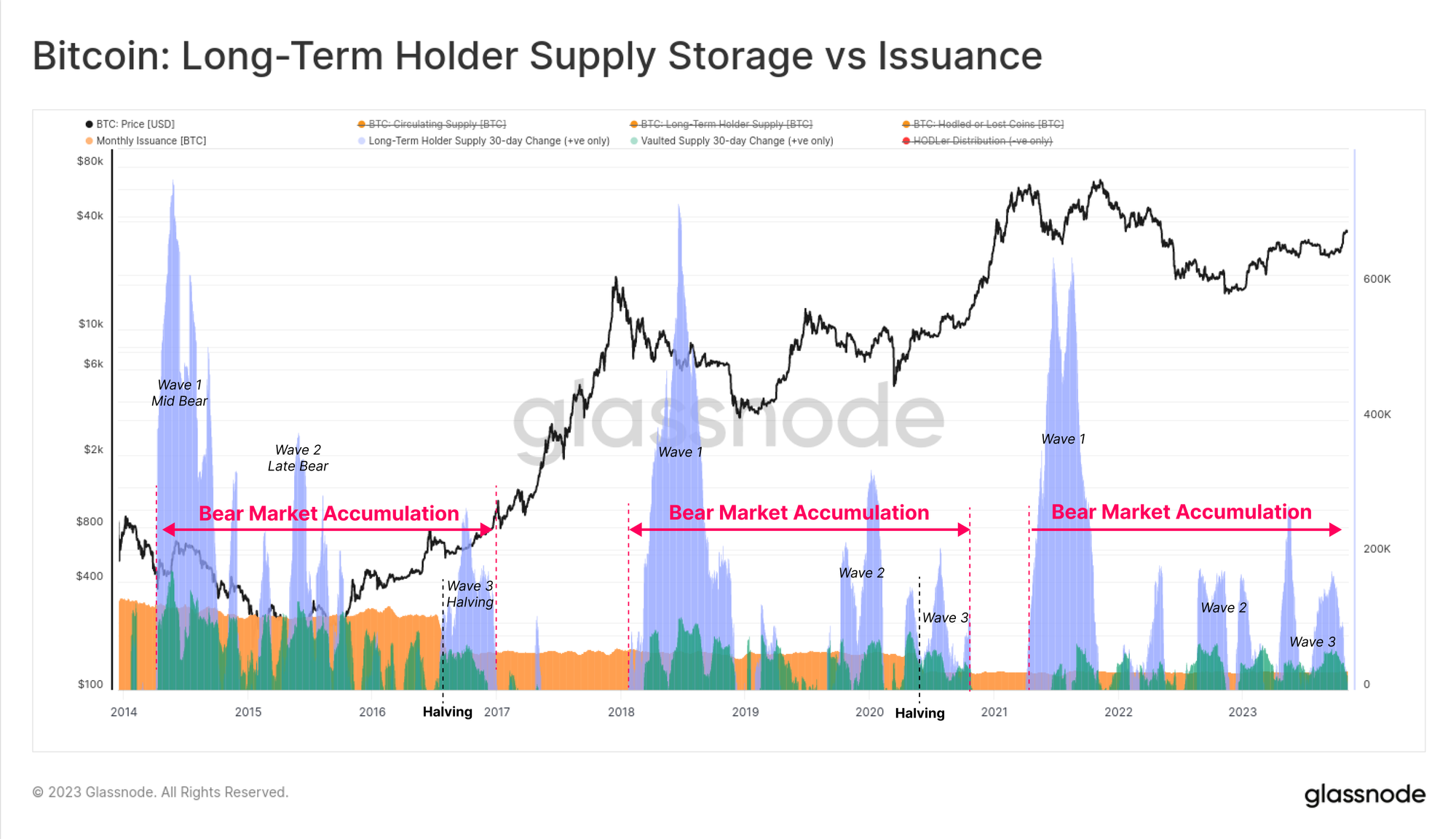

通过使用投资者持有时间作为输入的“储存供应”的镜头,我们看到长期持有者(蓝色)和拱顶供应(绿色)的类似积累模式。有趣的是,这种投资者行为似乎分为三波:

- 熊市中期出现第一波,价格从 ATH 大幅回调。

- 第 2 波在熊市的后期阶段,随着周期底部的建立。

- 随着投资者的预期买入,第三波浪潮导致减半并贯穿减半。

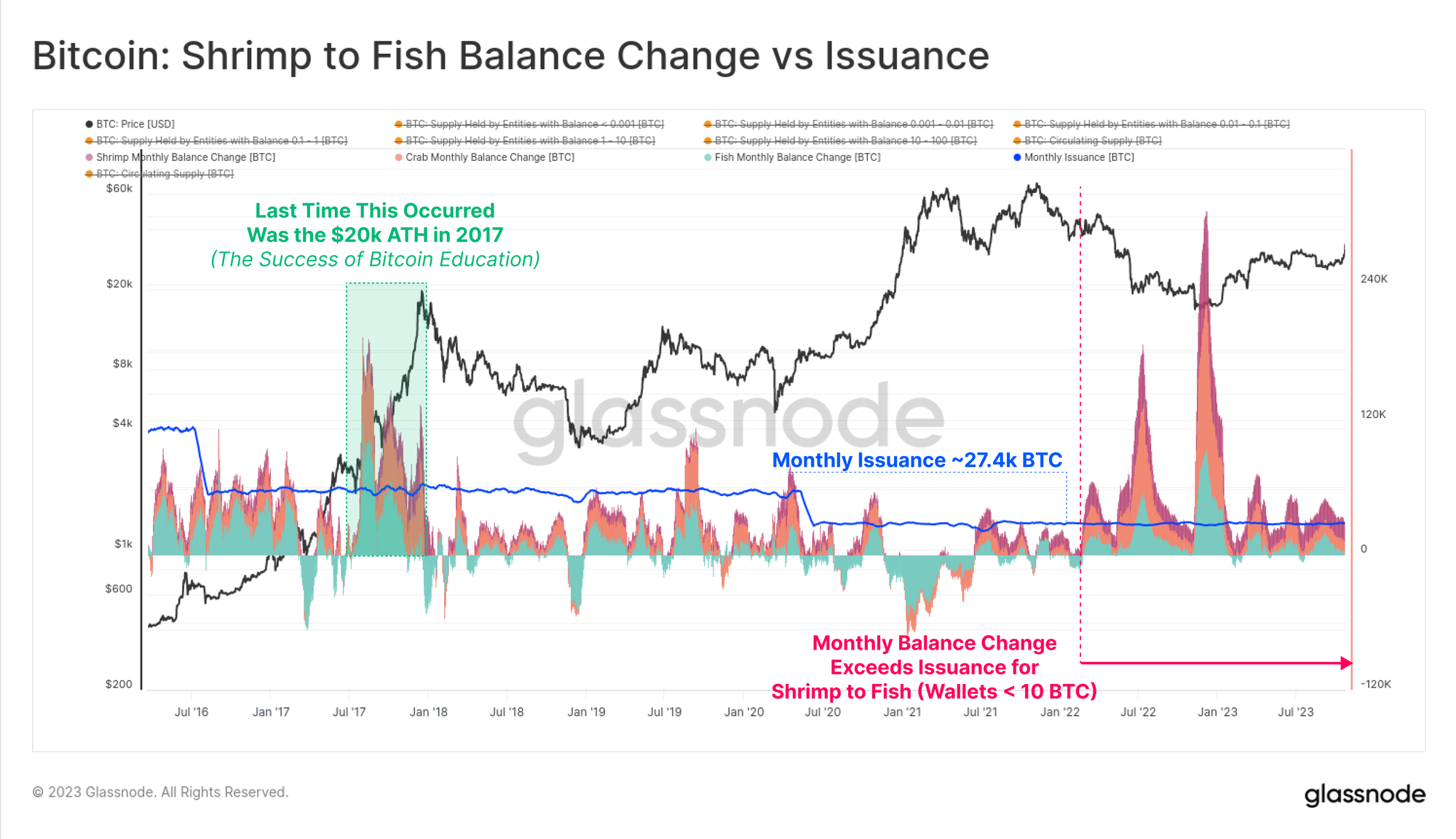

累积率也可以使用钱包大小启发法进行评估,该图表考虑了持有少于 100 BTC 的所有实体。这些虾(< 1BTC)、螃蟹(1 至 10BTC)和鱼(10 至 100BTC)吸引了广泛的投资者,从散户到高净值人士。

总体而言,自2022年2月以来,它们的积累率已经超过了新发行量,是历史上最长、持续时间最长的时期。

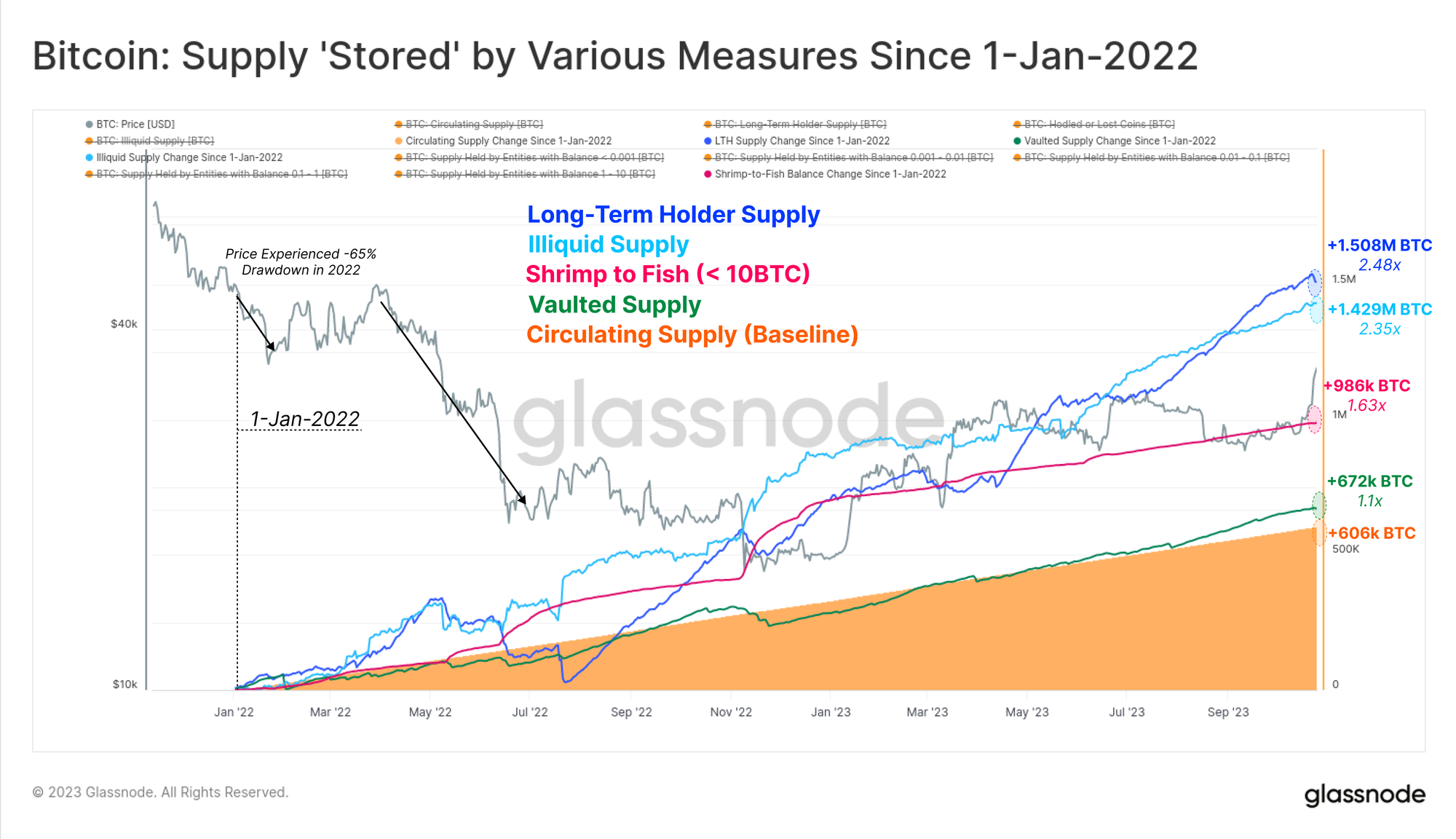

总而言之,下图显示了自 2022 年 1 月 1 日以来这些各种“存储”供应指标的净余额变化。我们使用流通供应量的变化(橙色)作为基准,发现投资者的增持率在新发行量的 1.1 倍到近 2.5 倍之间。

不仅我们的“可用供应”指标处于历史低位,投资者的“供应储存”率也明显高于减半前环境下的发行率。熊市和减半事件期间比特币市场周期的周期性可以通过这些投资者积累模式来描述,这让我们想起了市场上的一句话;

熊市创造了随后的牛市(反之亦然)

分析不断变化的资本浪潮

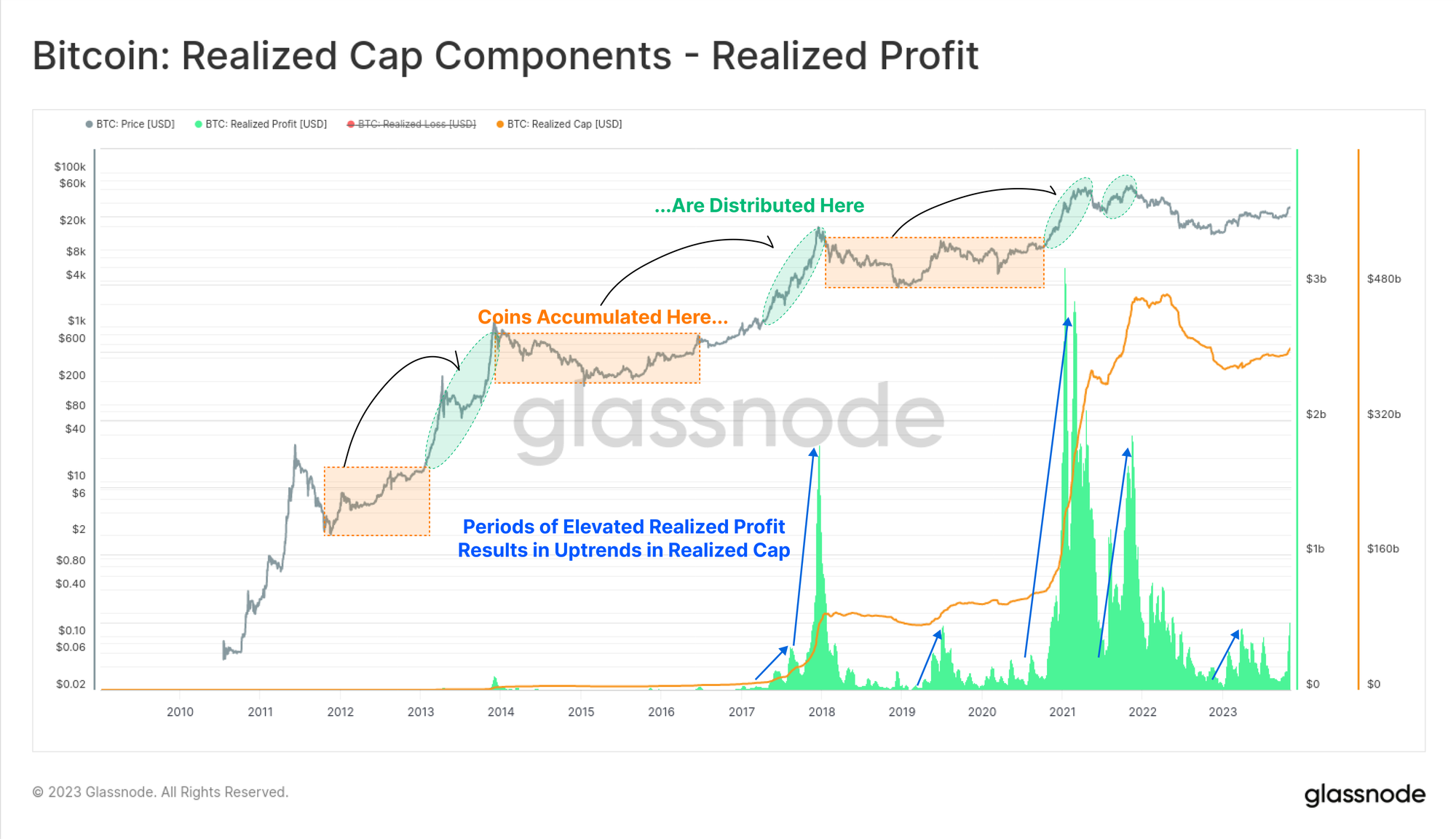

在最近的几个 WoC 版本中,我们重点关注整个数字资产生态系统中的资本轮换(参见 WoC 41、42和44 )。在这些版本中,我们使用已实现上限作为资本流入、流出和资产之间轮换的代理。

从行为层面来看,比特币的长期投资者倾向于低买高卖,这是一个实现利润的过程,并将比特币从低成本基础重估为更高成本基础。 2018 年以 6000 美元购买的代币在 2021 年以 6 万美元出售,需要 900% 的资金流入并获得相同数量的代币。

一个重要的旁白:虽然今天“储存供应”正在增加,但下图显示了相反的情况,即利润被收回,而“储存供应”又被重新投入到流动性循环中。

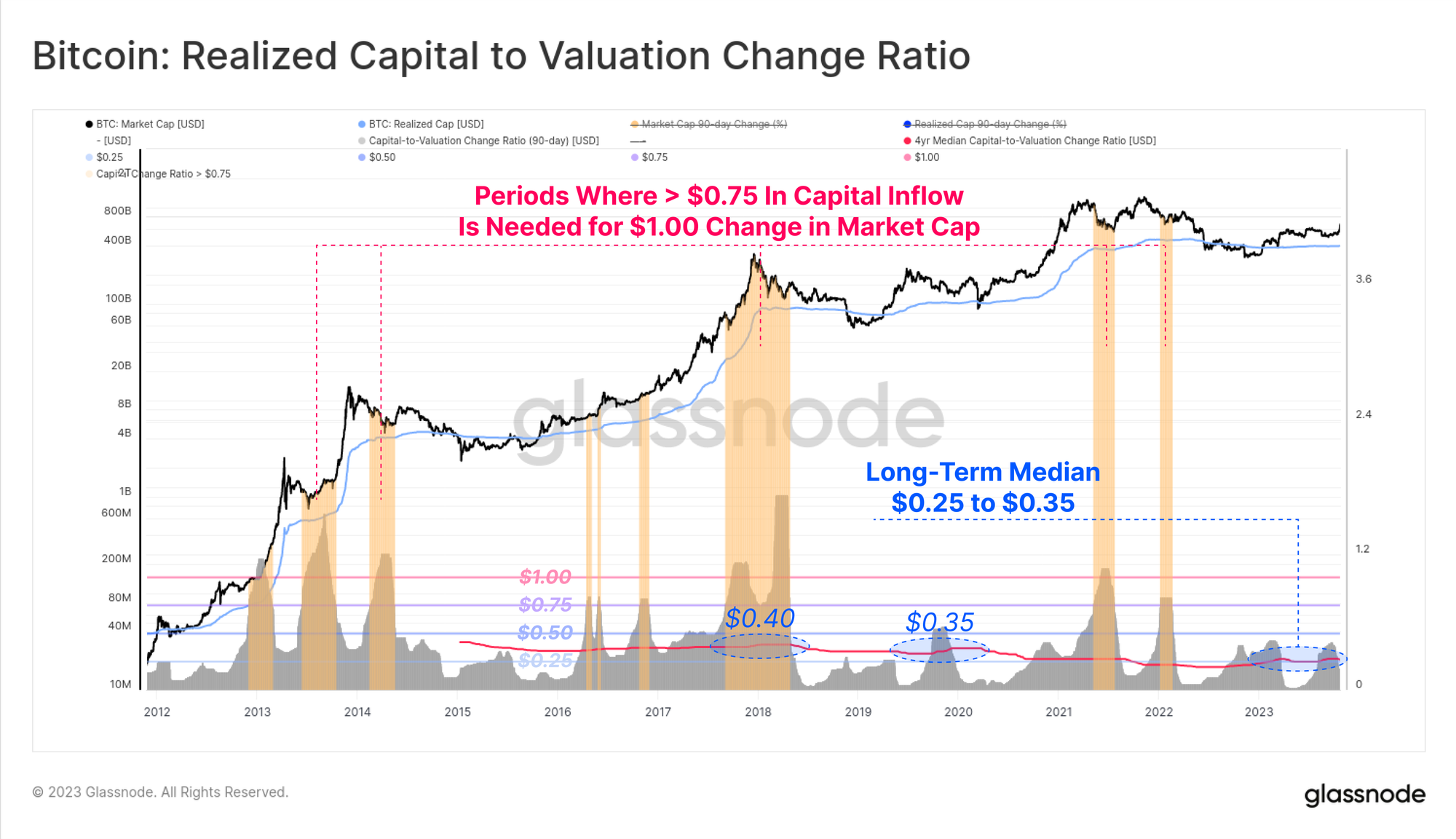

考虑到这个框架,我们可以比较必须流入(或流出)比特币已实现市值的资本量,才能实现市值变化 1 美元。

这个最终指标首次在最近的一份研究报告中提出,可以被视为流动性或波动性指标。它描述了实现比特币市值必须改变多少才能实现 1.0 美元的变化。我们注意到一些有趣的细节:

- 在牛市后期(橙色区域),需要超过 0.75 美元(通常是超过 1.0 美元)的资本流入才能实现 1.0 美元的市值变化。事实证明,这是一种不可持续的状况。

- 在熊市期间,随着资本和投资者注意力的流失,该价格可能会降至 0.10 美元至 0.30 美元之间。这会导致价格波动更加剧烈,因为少量的资本流入或流出会产生巨大的影响。

该指标接近 0.25 美元的长期中位数(红色),表明比特币供应和流动性相当紧张。 0.25 美元的资本流入/流出将导致市值发生 1.0 美元的变化。在许多方面,这与上面讨论的供应动态一致,其中“可用供应”确实处于历史低位,存储率上升,因此流动性变薄。

总结和结论

第四次减半事件即将到来,这对比特币来说是一个重要的基本面、技术和哲学里程碑。对于投资者来说,鉴于之前周期中令人印象深刻的回报率,这也是一个令人感兴趣的领域。

在本期中,我们使用各种供应措施和启发法探讨了比特币供应中形成的紧张情况。这些指标之间存在显着的一致性,表明“可用供应”处于历史低位,“供应存储”率超过当前发行量高达 2.4 倍。

免责声明:本报告不提供任何投资建议。所有数据仅供参考和教育目的。任何投资决定均不应基于此处提供的信息,您对自己的投资决定承担全部责任。

所显示的兑换余额源自 Glassnode 的地址标签综合数据库,该数据库是通过官方发布的兑换信息和专有的聚类算法收集的。虽然我们努力确保代表外汇余额的最准确,但值得注意的是,这些数字可能并不总是包含交易所储备的全部,特别是当交易所不披露其官方地址时。我们敦促用户在使用这些指标时保持谨慎和谨慎。 Glassnode 对任何差异或潜在的不准确之处不承担任何责任。使用交换数据时请阅读我们的透明度声明。

- 加入我们的Telegram频道

- 有关链上指标、仪表板和警报,请访问Glassnode Studio

- 有关核心链上指标和交易所活动的自动警报,请访问我们的Glassnode 警报 Twitter

原文: https://insights.glassnode.com/the-week-onchain-week-46-2023/