数字资产市场以沉睡的方式开启了新的一年。自从我们于 12 月 12 日( WoC 50, 2022 )发布最后一期时事通讯以来,市场几乎完全回到了我们离开时的状态。

以此为背景,从整个 Glassnode 团队,我们希望您有一个清爽、低波动性的假期,并欢迎您回到 2023 年链上周系列。

在一个罕见的壮举中,比特币成功地在 557 美元的价格范围内交易超过三周,最高价格(16.9 万美元)仅比 16.4 万美元的范围低点高出 3.4%。对于所有市场而言,年底通常都是平静的时期,在这种情况下,数字资产领域也不例外。

在今年的第一版中,我们将涵盖以下主题:

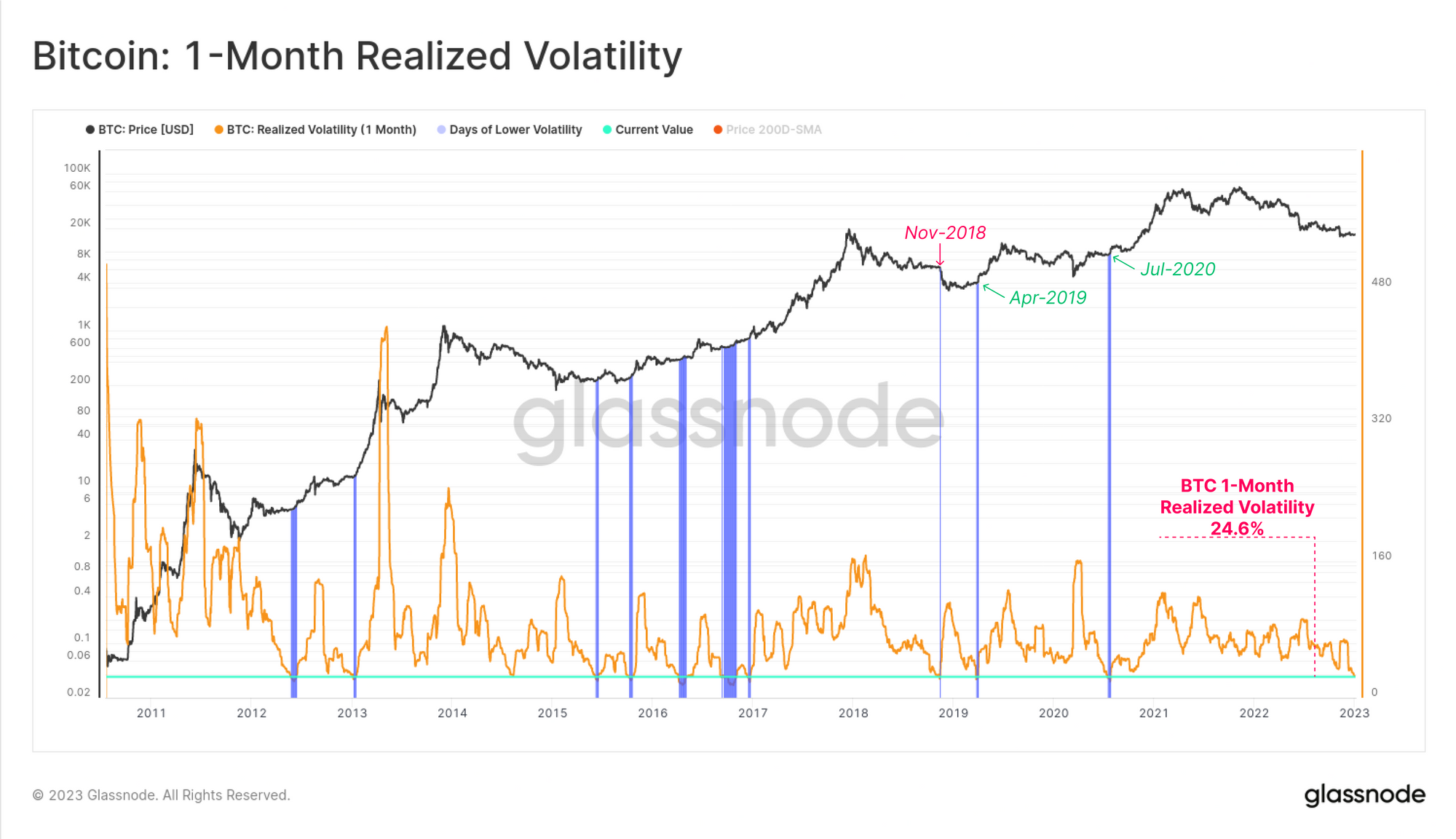

- 极低的已实现波动率,从历史上看,它先于市场的爆炸性波动(双向),最近的例子是 2018 年 11 月和 2019 年 4 月。

- BTC 和 ETH 的链上活动疲软,与整体市场波动性较低相吻合,并为新的一年设定了较弱的基线。

- 已实现上限的缩水表明 2022 年是迄今为止资本损失最严重的熊市之一。

? 在The Week On-chain Dashboard中查看本报告涵盖的所有图表

? 本版中的 Alert Ideas 可以在Glassnode Studio中设置。

比特币市场因其波动性而臭名昭著,但尽管如此,假期还是异常平静。 BTC 上个月的实际波动率降至 24.6% 的多年低点,其中很少有类似水平的实例(以 ? 标记)。然而,所有之前的例子都发生在未来波动性更高的环境之前,大多数交易价格更高,只有一个(2018 年 11 月)交易价格大幅下跌。

- 2012-13 年早期牛市,BTC 价格在 5 美元到 14 美元之间。

- 2015 年熊市后期和 2016 年牛市的几个阶段。

- 2018 年 11 月紧接着 1 个月内缩减 -50%。

- 2019 年 4 月,在 2019 年 7 月从 4200 美元反弹至 14000 美元的峰值之前。

- 2020 年 7 月领先于 2020-21 年的牛市,涨至 6.4 万美元。

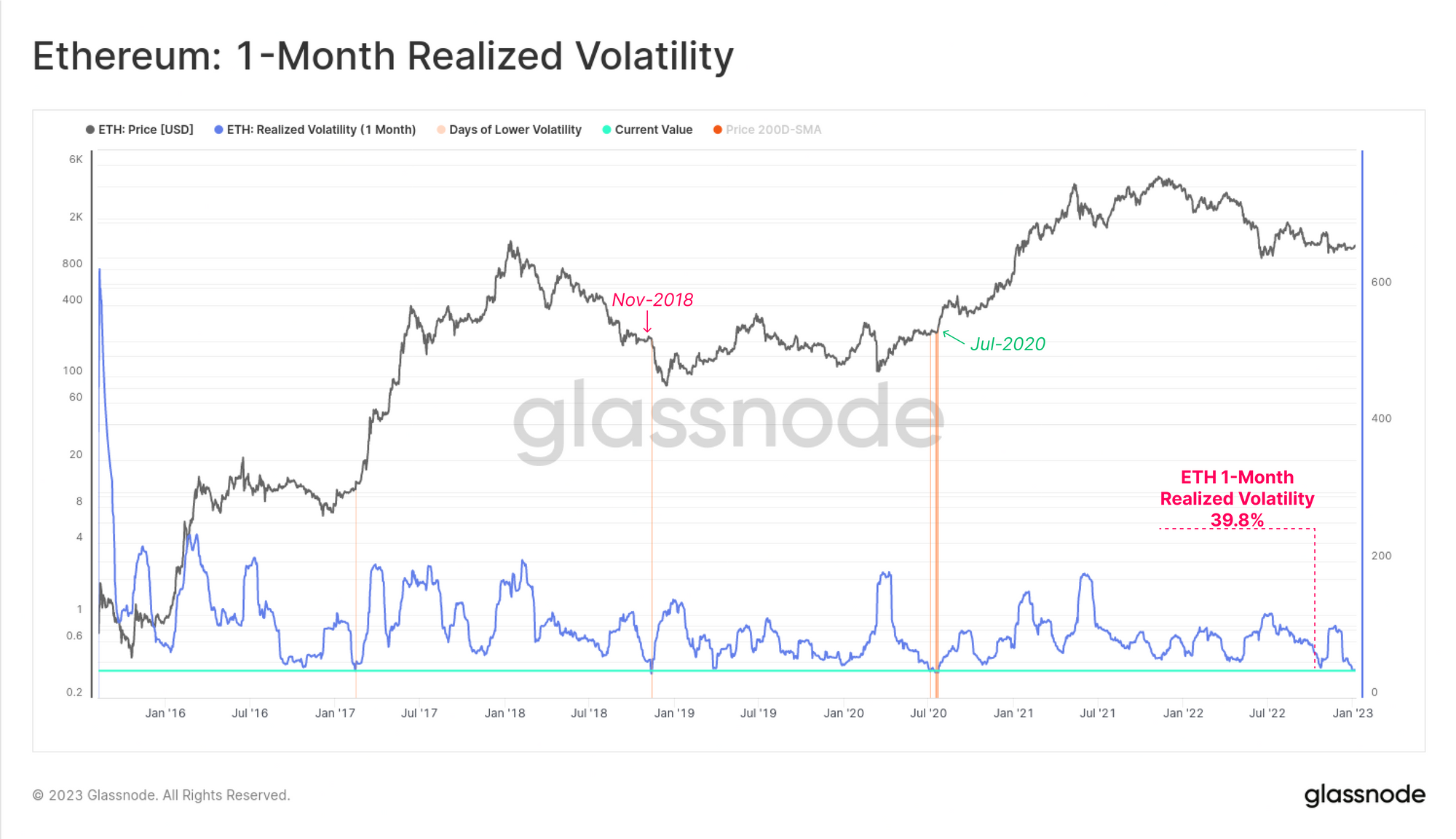

ETH 的历史平静期更少,月度已实现波动率暴跌至 39.8%。类似低市场波动的所有主要实例也先于极端波动,2018 年 11 月(-58% 的抛售)和 2020 年 7 月(2020-21 牛市)是主要例子。

弱比特币基准

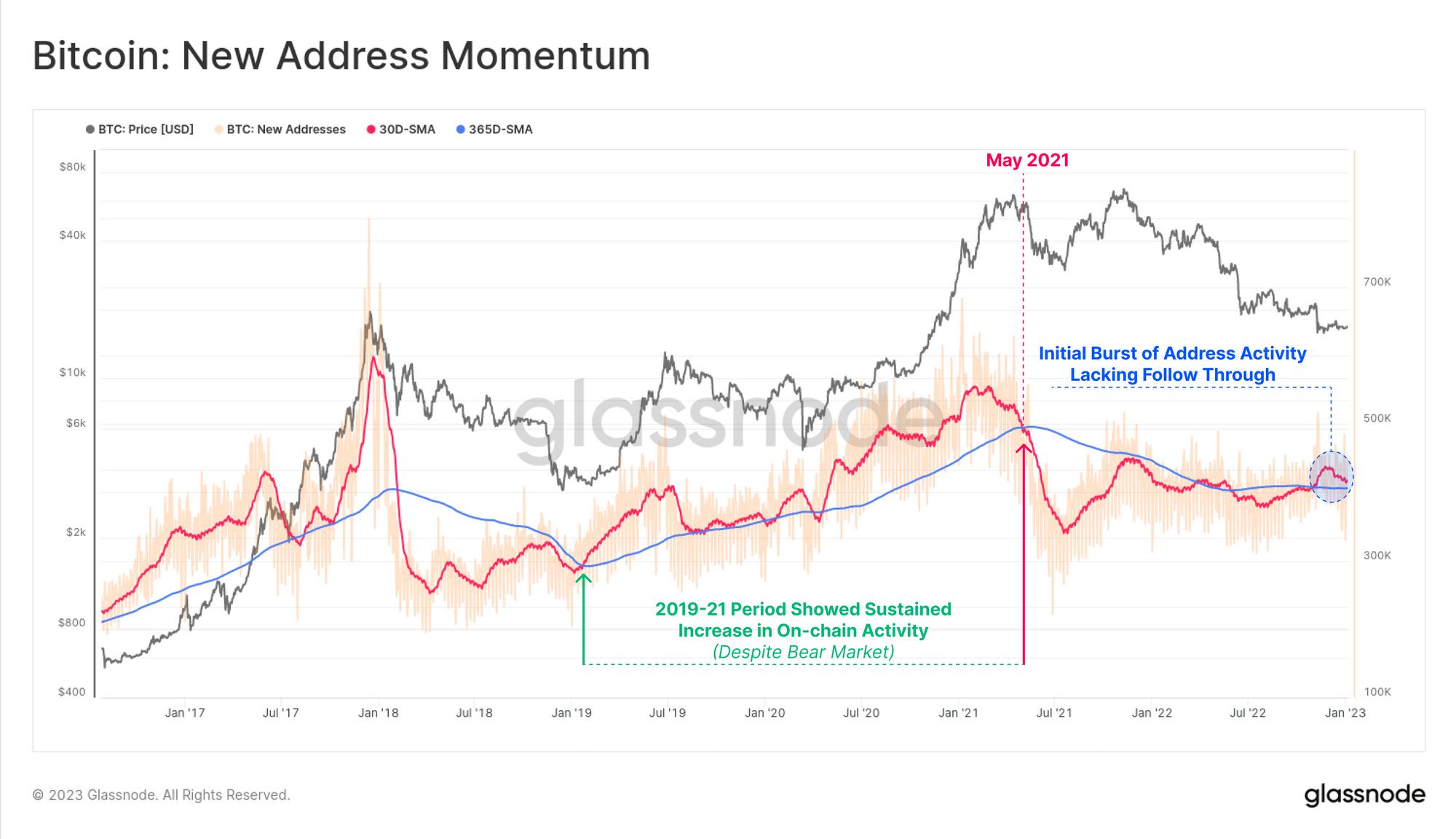

将我们的注意力转移到链上活动空间,我们可以看到在 FTX 惨败之后出现了短期的比特币新地址激增,但此后明显降温。新地址的月平均值 ? 正在回归年平均基线 ?,表明网络使用尚未建立令人信服的持续恢复。

链上活动指标的势头是监测网络基本面复苏的有力工具,2019-20 年期间是过去的一个重要例子。

?️ Workbench 提示:有几个与 Workbench Constructions 类似的动量指标可用,列在Economic Indicators下

? 警报理念: 新地址 (30D-SMA)跌破405 k/天可能预示着链上活动恶化,并转向负势头。

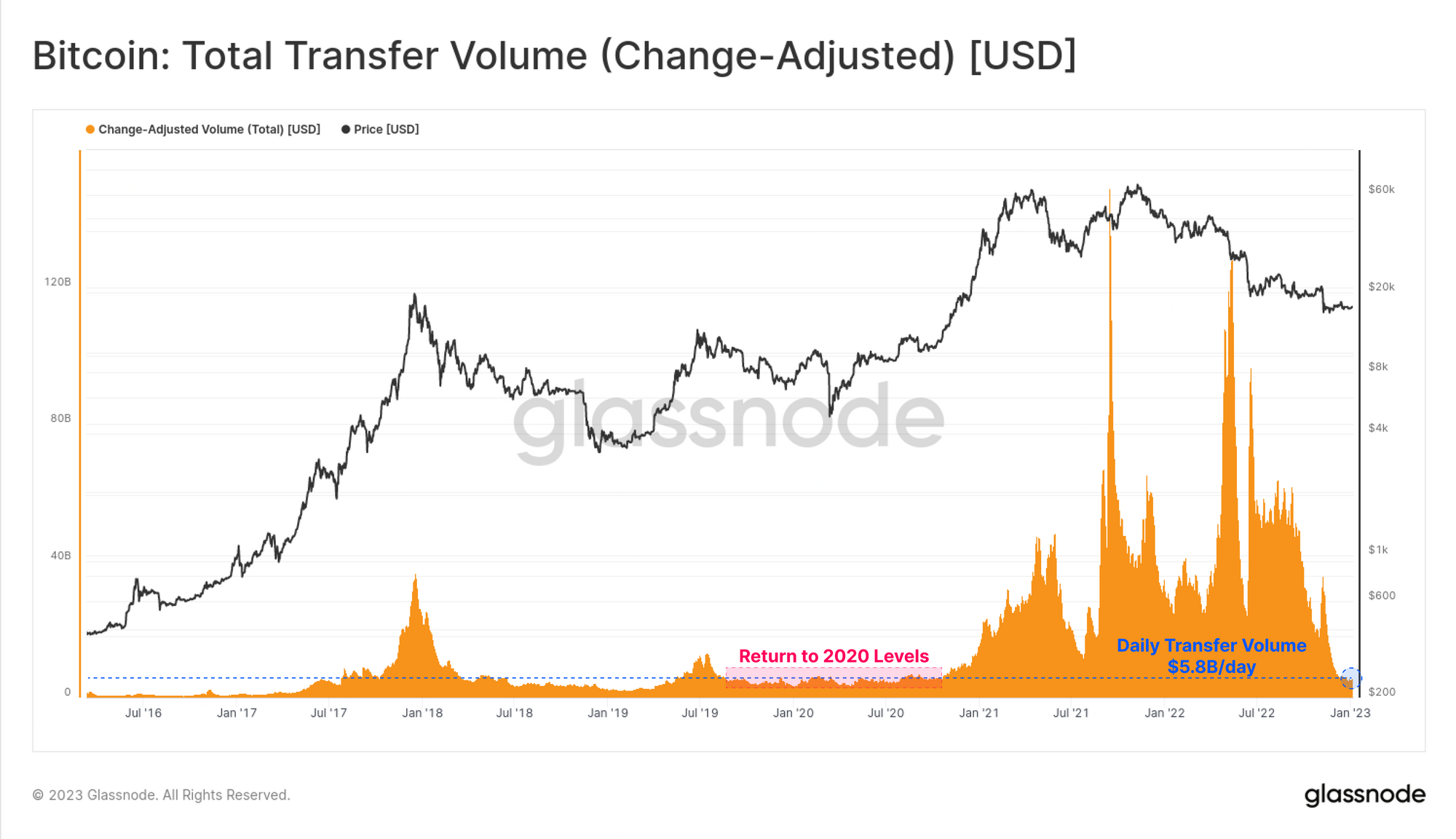

尽管出现了这种短暂的地址活动爆发,但比特币网络处理的美元总价值一直在直线下降。每日转账量已从 2022 年第 3 季度的 ~$40B 高度暴跌至今天的 $5.8B/天。

这使每日结算量恢复到 2020 年牛市前的水平,并在很大程度上表明流经网络的机构规模资本被驱逐。

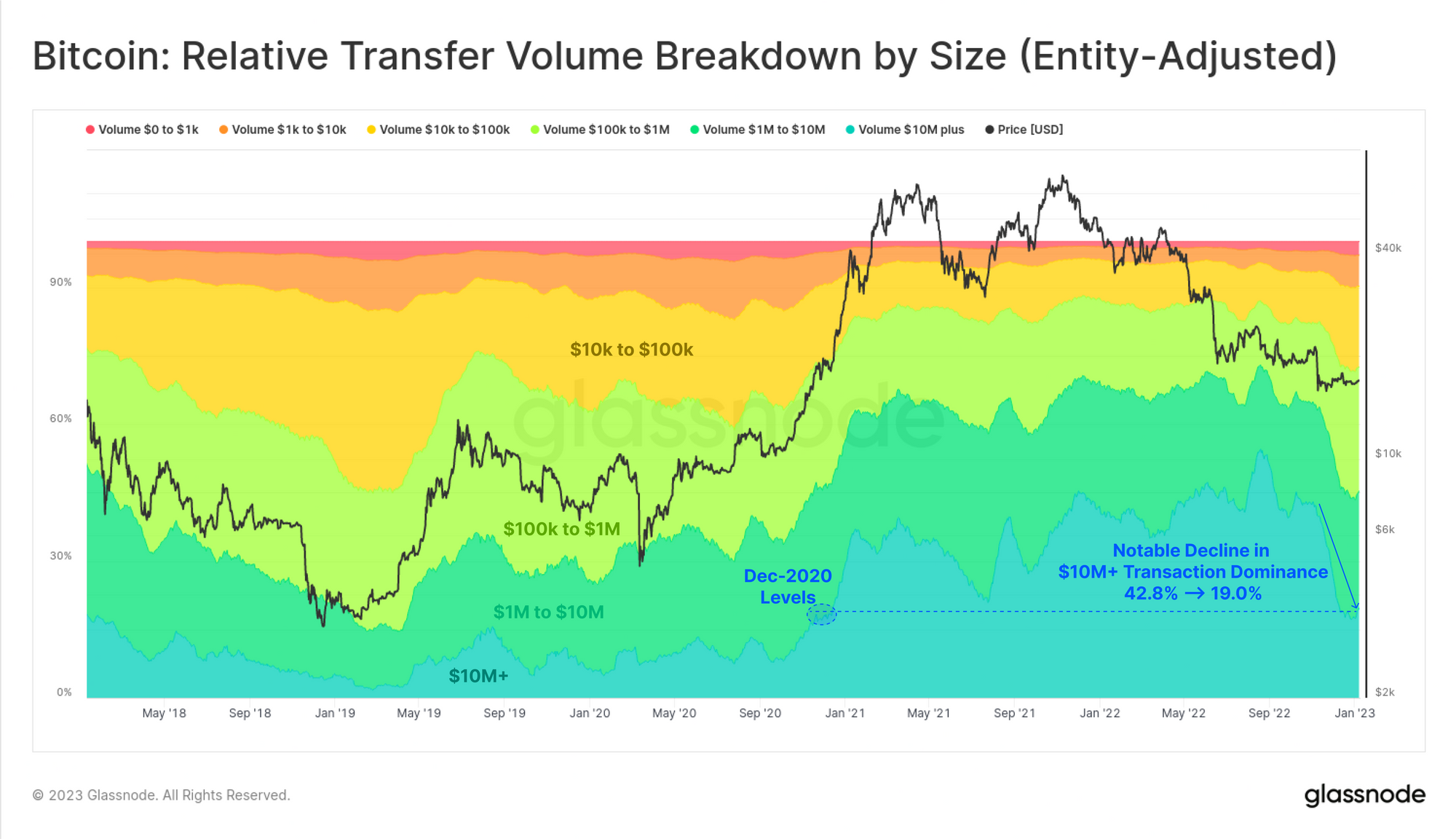

我们可以在转账量的相对细分中看到这一点,其中 1000 万美元以上规模交易的主导地位是造成这种下降的主要原因。大额转账已从 FTX 崩溃前的 42.8% 下降到今天的 19.0%。

这表明机构规模的资本流动明显停滞,并且可能在这一群体中发生了严重的信心动摇。令人遗憾的是,这也可能部分反映出与 FTX/Alameda 实体相关的可疑资本流动被驱逐。

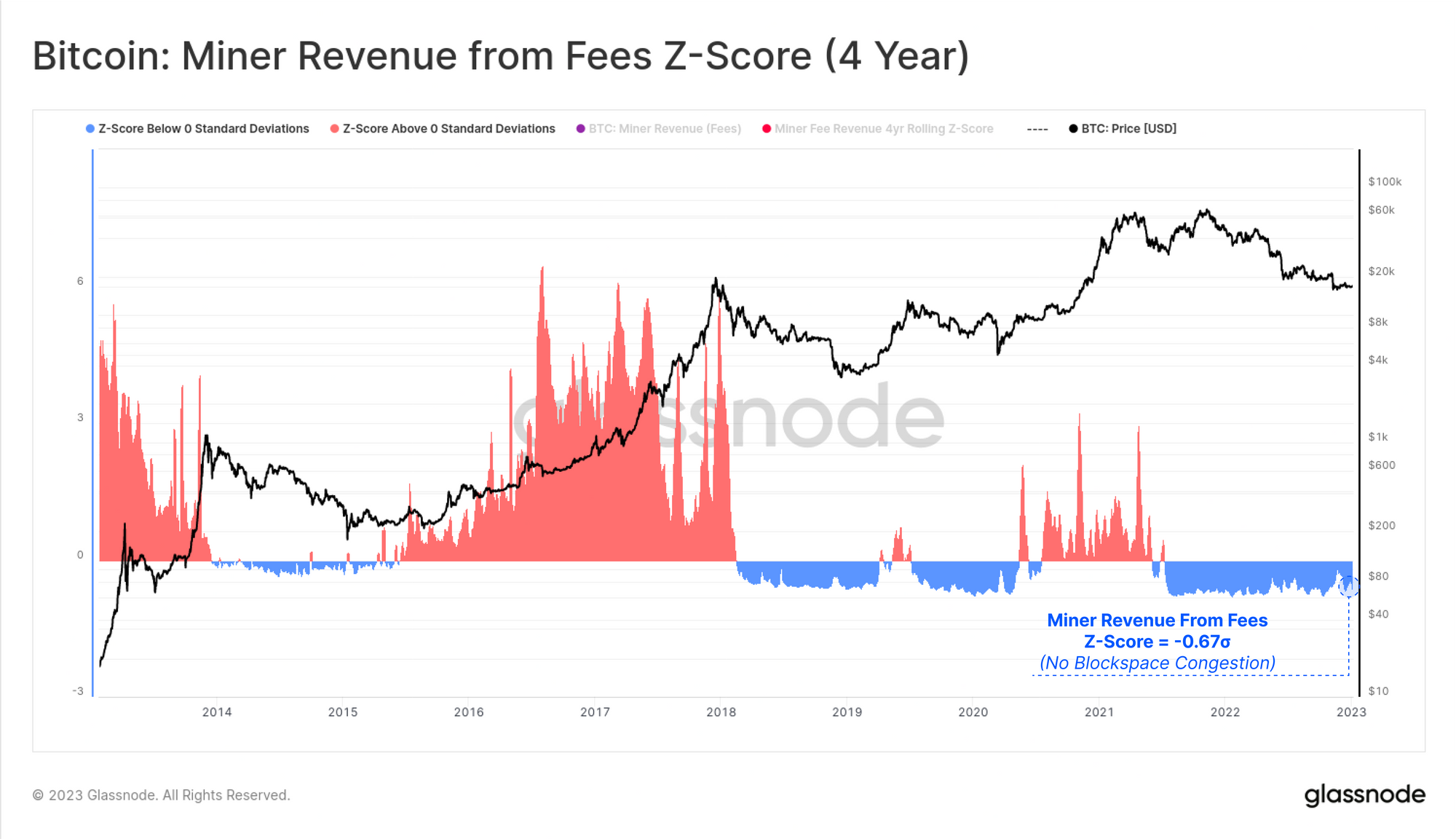

对比特币区块空间的需求继续保持疲软,比特币费用市场的上行压力微不足道。矿工收入的 4 年 Z 分数尚未取得任何显着进展,回到正值区域,并且仍低于平均值 -0.67 个标准差。

?️ Workbench 提示:此图表使用4 年 Z-Score ,利用移动平均

sma(m1,1460)和标准差std(m1,1460)函数。

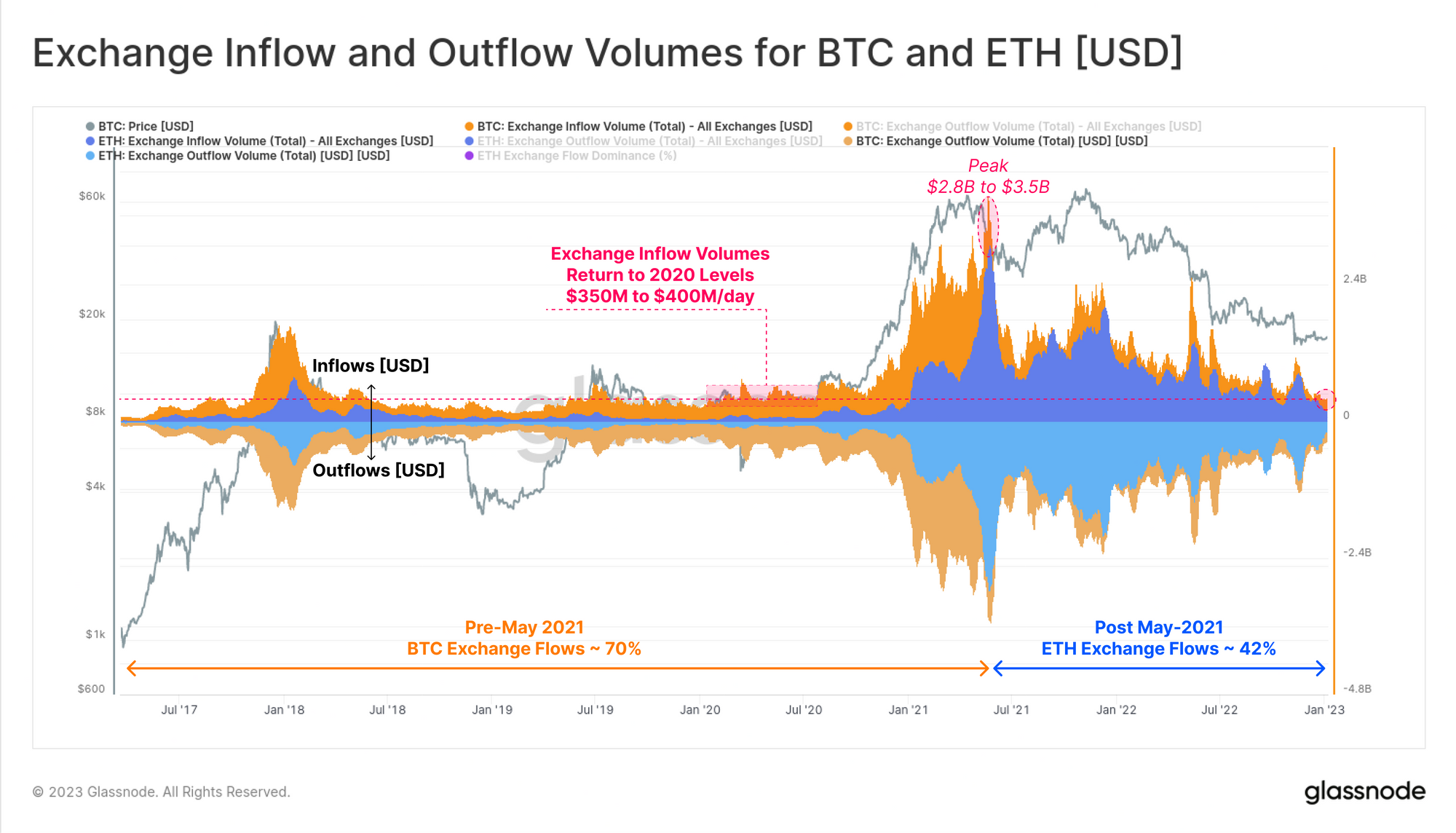

这种安静的链上活动也可以从 BTC 和 ETH 的美元计价交易流量压缩中看出。下图显示了与我们监控的交易所实体相关的比特币?和以太?的流入(+ve)和流出(-ve)。

比特币流入量目前在 3.5 亿美元至 4 亿美元/天之间,与 2021-22 年全年的数十亿美元水平相去甚远。同样值得注意的是 ETH 交易流量的规模扩大,从 2021 年 5 月的 30% 的主导地位增长到今天的 42%。请注意,这里的 ETH 优势考虑了总的美元兑换流量(流入和流出),并计算为ETH / (BTC+ETH) 。

以太坊保持安静

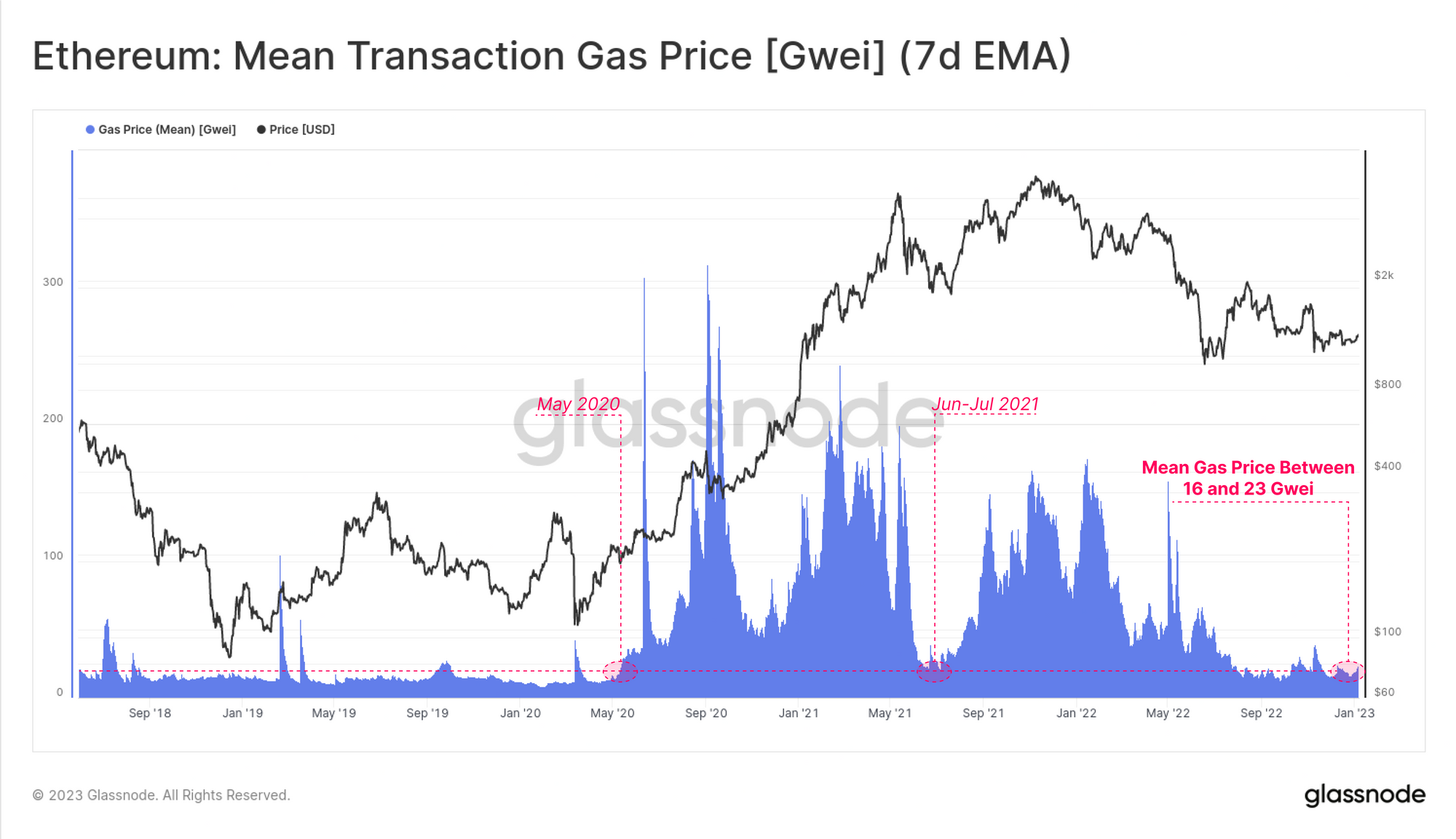

比特币网络并不是唯一一个经历这种链上利用率极低的网络,以太坊链上支付的平均天然气价格仍接近周期低点。自 9 月以来的平均汽油价格在 16 到 23 Gwei 之间,这是 2021 年 6 月至 7 月盘整期间以及 2020 年 5 月 COVID 市场恐慌后不久出现的水平。

? 警示理念: 平均 Gas 价格 (7D-SMA)突破30 GWEI可能预示着链上活动增加,表明对以太坊区块空间的需求增加。

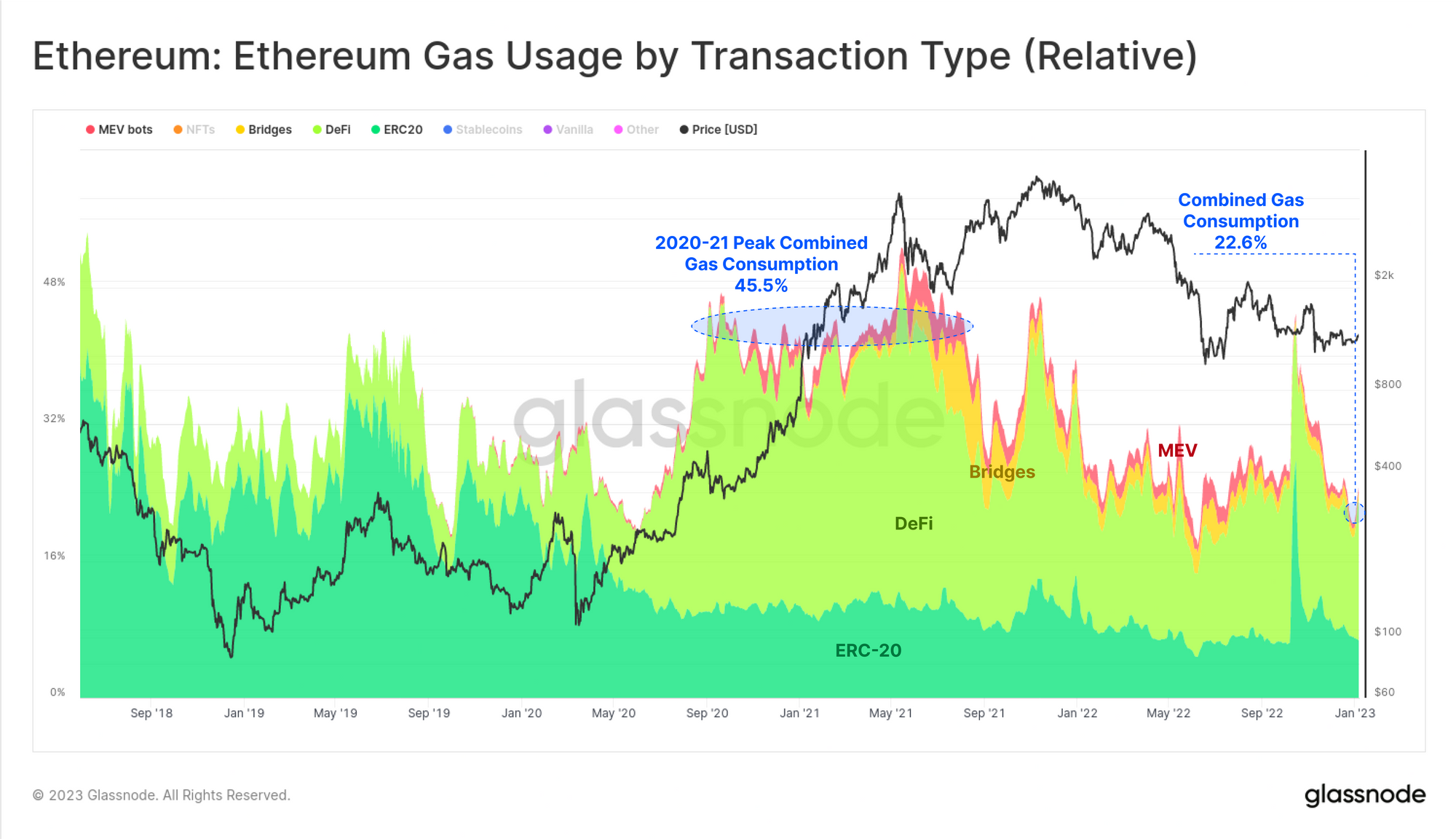

按部门细分 gas 消耗,我们可以看到几个领域的 gas 消耗相对主导地位正在下降:MEV 机器人、桥接器、DeFi 协议和 ERC-20 代币。 2020 年 9 月至 2021 年 9 月期间,这四个行业共占天然气消耗量的 45.5%,其中 DeFi 协议占据了大部分。

然而,如今,这四个行业仅占其峰值主导地位的不到一半,占网络天然气消耗量的 22.6%。

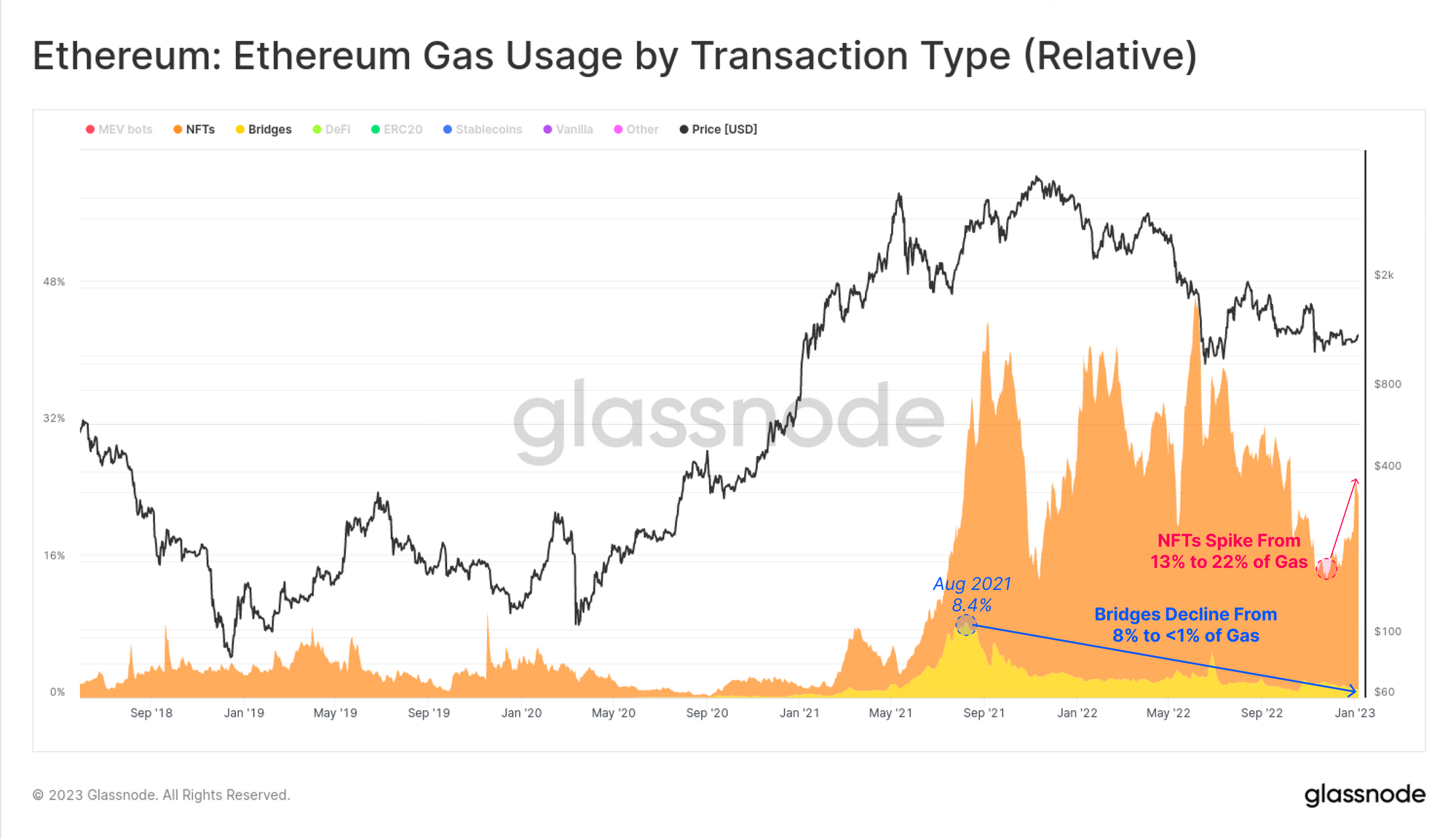

最近出现大量活动和关注的行业是 NFT,它在整个 2022 年主导天然气消费,最近从 13% 增加到 22%。

总的来说,领先的 NFT 市场和项目在以太坊主链上保持了主要立足点,迄今为止,现有的 NFT 还没有明显地向桥接和其他链迁移。这可能是整个 2022 年几次引人注目的桥梁黑客攻击以及目前主链上较低的汽油费的结果。

实际回撤

已实现上限仍然是链上分析中最重要的指标之一,它提供了一个优雅的工具来监控数字资产的资本流入和流出。潜在的假设是,当硬币进行交易时,它们的价值是有价格标记的,因此避免了以现货价格对丢失已久的硬币(如 Satoshi 的)进行估值,因为它是通过市值进行的。

虽然并不完美,但已实现上限可以说是衡量真实资本流入、比较资产估值的更好工具之一。它既可以过滤掉丢失的代币,也可以部分解释交易量流失(同一代币不断交易),并更好地反映市场的真实投资价值。

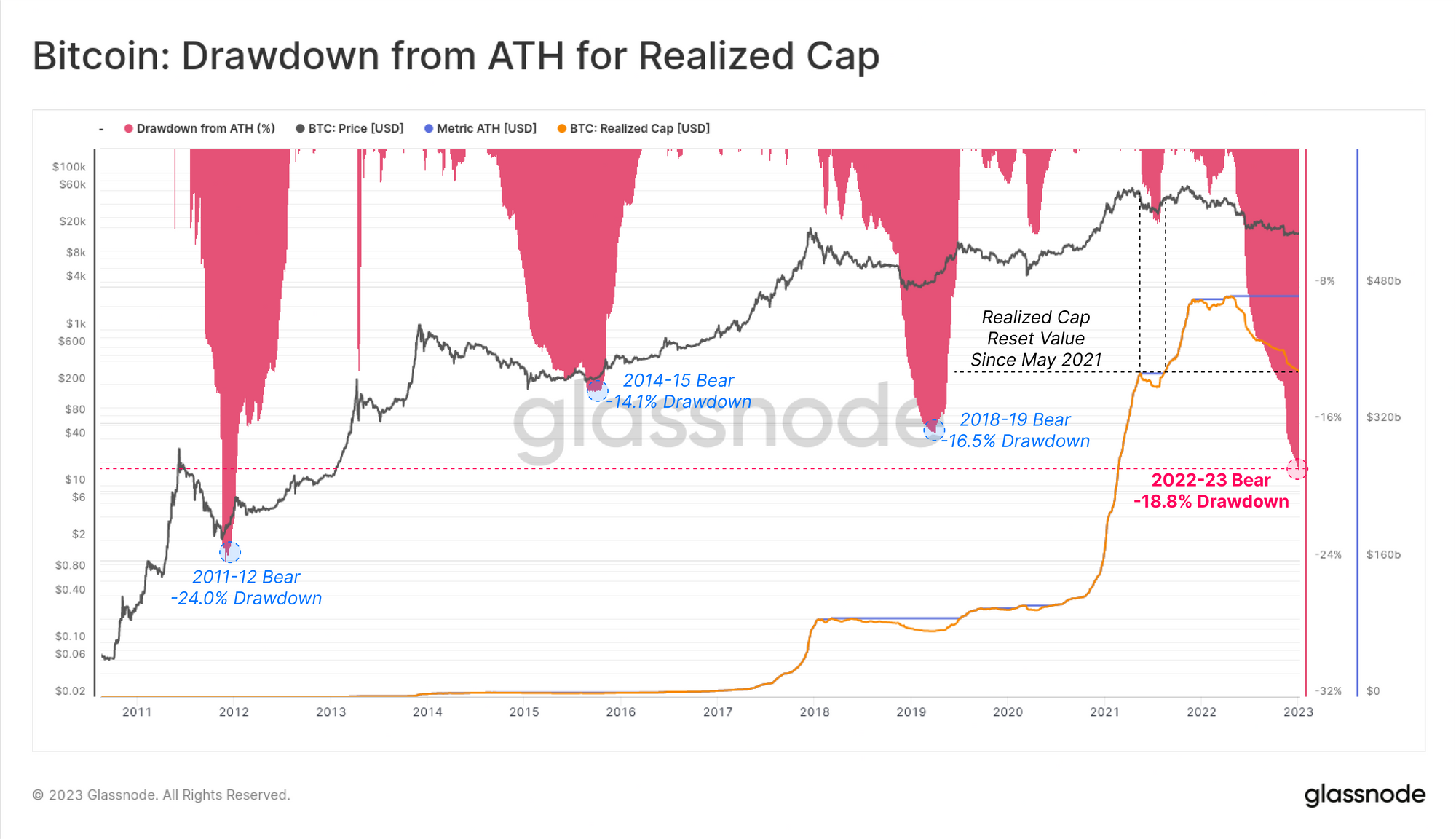

以此为背景,比特币已实现上限自 ATH 以来下降了 -18.8%,代表网络的净资本流出 -$88.4B。这是历史上第二大相对跌幅,也是美元已实现损失最大的一次。这将已实现上限重置为 2021 年 5 月的水平,从而排除了 2021 年下半年第二个高峰期的所有投资价值。

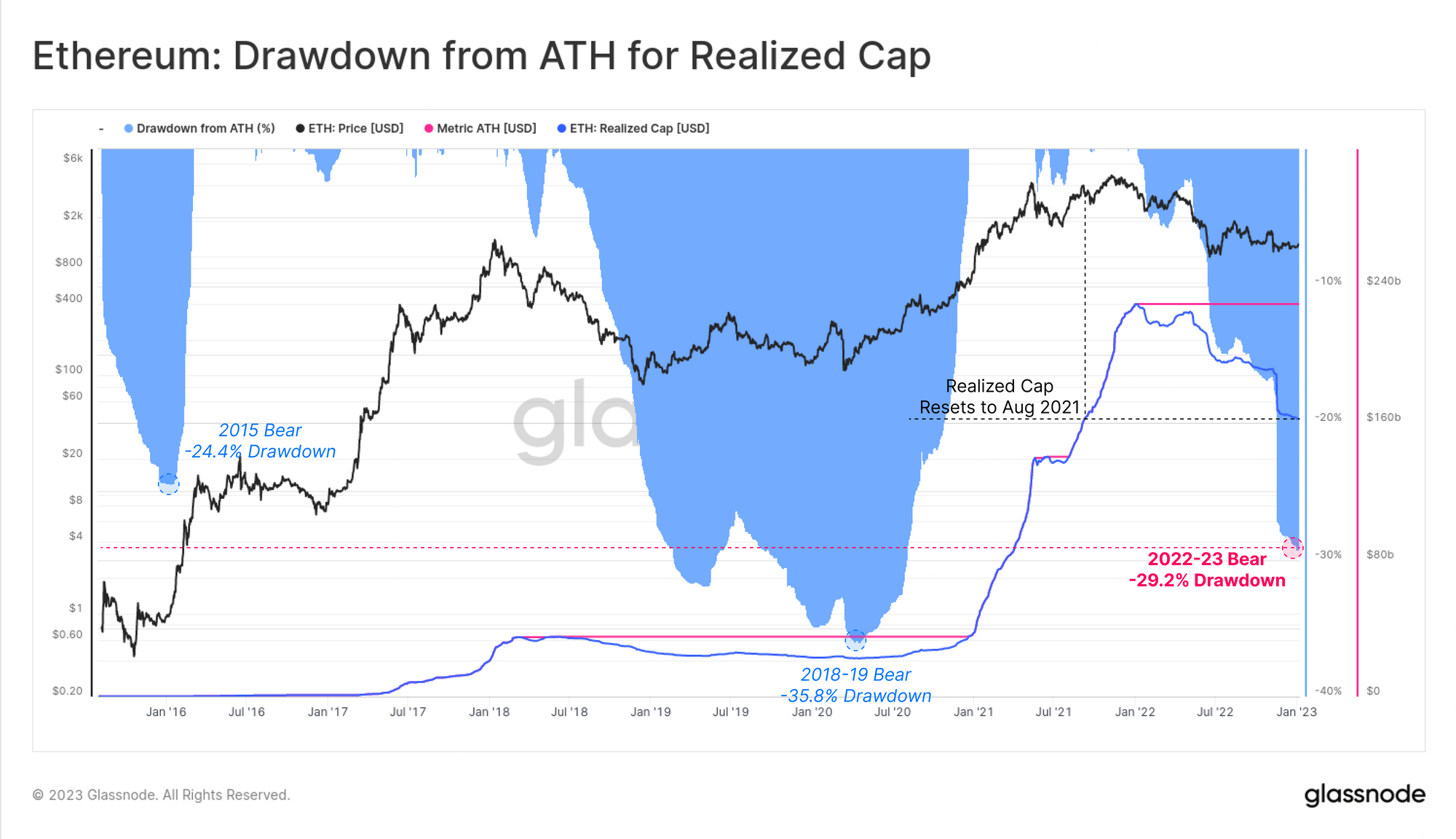

自 2022 年 1 月设定的 ATH 以来,以太坊已实现上限的相对规模下降了 -29.2%。以太坊投资者在 2022 年期间锁定了总计 -$67.1B 的净实现亏损。

这也使当前的熊市成为历史上以美元计价的已实现损失最糟糕的一次,但相对规模还没有达到 2018-19 年熊市 35.8% 的跌幅。

?️ Workbench 提示:这两个回撤指标都是使用

cummax(m1)函数构建的,该函数模拟指标m1的历史最高点(示例)。

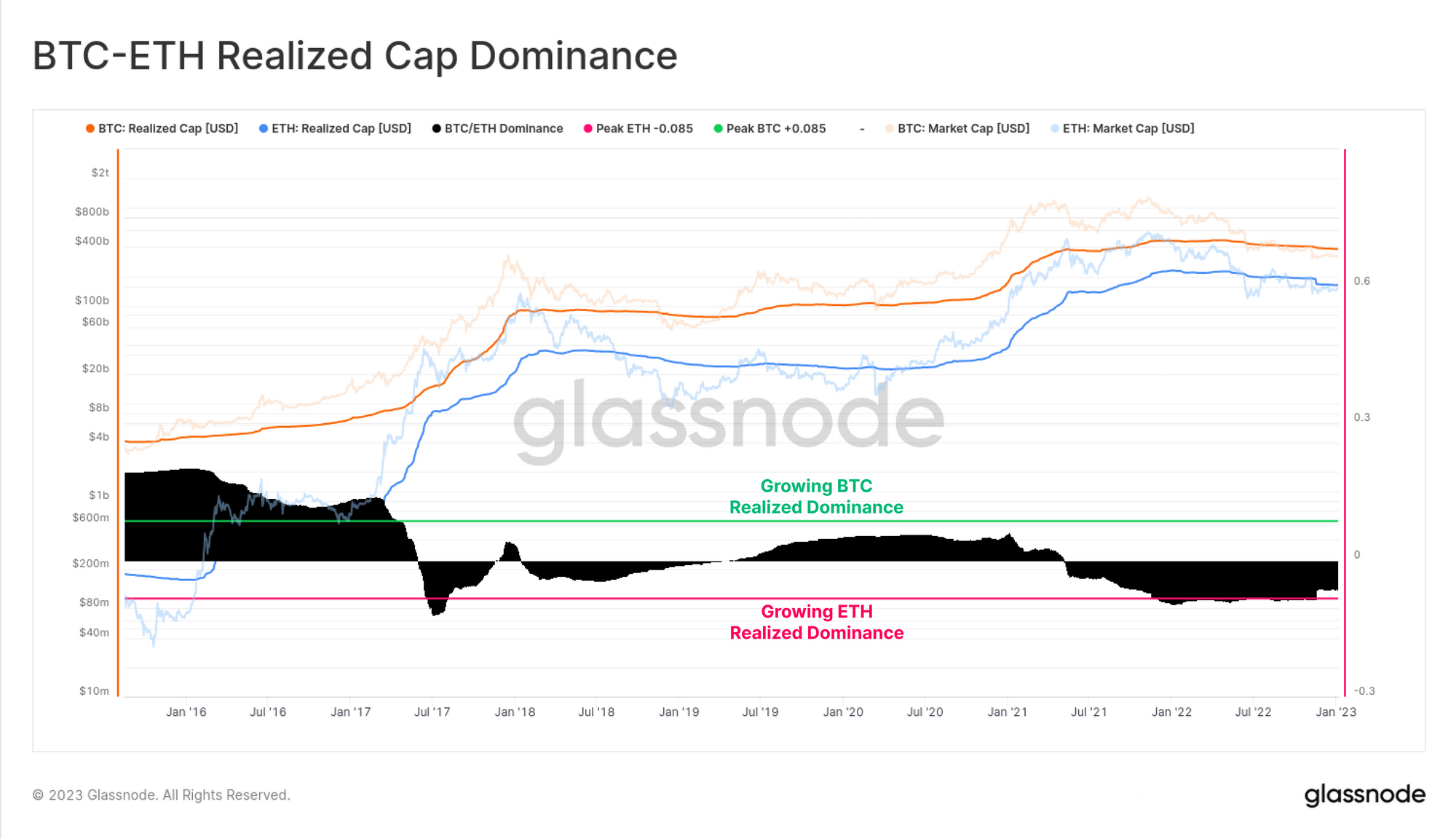

最后,我们以对市场支配地位的新解释作为结尾,旨在解决上述与市值支配地位相关的一些缺点。广泛使用的“比特币支配地位”指标的主要问题是相对缺乏流动性的代币的市值容易受到操纵(例如 FTT 和 FTX 实体支持的其他代币)。因此,拥有大量且通常流动性不足的股份的实体可以支持虚高的账面估值,但这与潜在的市场现实有很大差异。

下面的模型展示了已实现市值支配的最简单实施,它与更传统的市值支配相对应。它旨在跟踪两种主要且流动性最强的数字资产 BTC 和 ETH 之间的相对结构性资本流入/流出。

该工具和原则可应用于任何一篮子代币和代币,以跟踪主导地位的结构变化,更好地反映实际资本流动,并贴现非流动性供应(例如未授予的代币分配、协议金库或供应损失)。

总结和结论

2022-23 年的假期历史上一直很平静,这种情况很少会持续很长时间。过去 BTC 和 ETH 波动率如此低的情况发生在极其动荡的市场环境之前,过去的例子交易价格时高时低。

尽管 FTX 之后出现短期上涨,但这两个专业的链上活动仍然非常疲软。使用链上活动和已实现的上限缩减,可以肯定地说,H2-2021 的超额部分已基本从系统中排除。这一过程对投资者来说是痛苦的,但已使市场估值更接近其基本面。

感谢您作为 The Week On-chain 的读者回来,我们期待记录 2023 年为我们准备的一切。

原文: https://insights.glassnode.com/the-week-onchain-week-2-2023/