最近市场从 FTX 下跌交易区间反弹至高于实际价格 (19.7k) 的水平,令许多投资者感到惊讶,并促使他们做出相应的反应。

因为本文将讨论新投资者(短期持有人)、长期持有人和矿工行为的显着变化。对于新投资者和矿工来说,最近的反弹刺激了支出,借此机会退出并获得一些利润。另一方面,我们看到长期持有者更具弹性,代币超过 6 个月的年龄门槛并推向新高。

本报告探讨了长期和短期群体的反应,旨在检验近期盈利能力的转变如何在改变市场参与者的行为模式中发挥作用。

? 在The Week On-chain Dashboard中查看本报告涵盖的所有图表

? 本版中的 Alert Ideas 可以在Glassnode Studio中设置。

️?☠️ The Week On-chain 被翻译成西班牙语、意大利语、中文、日语、土耳其语、法语、葡萄牙语、波斯语、波兰语、阿拉伯语、俄语、越南语和希腊语。

?️ 访问并订阅我们的Youtube 频道,或访问我们的视频门户以获取更多视频内容和指标教程。

几乎走出困境

最近价格波动飙升至 21,000 美元至 23,000 美元区域涉及回收多种链上定价模型,这在历史上标志着持有人行为模式的心理转变。

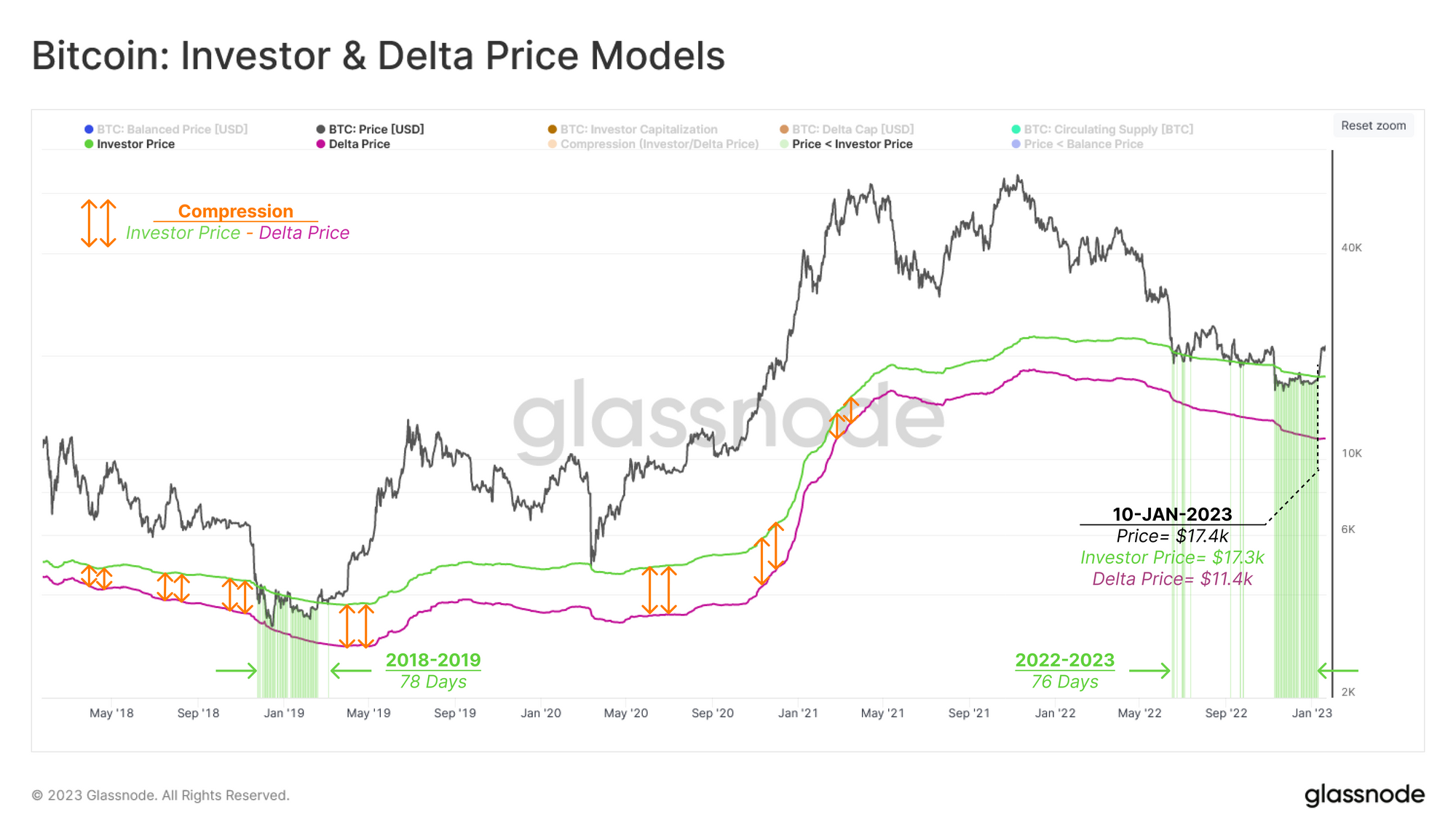

下表显示了我们的定价模型仪表板中的两个特定模型,其中:

- ?投资者价格($17.4k) 来自已实现上限和 Thermocap 之间的差异。它反映了矿工花费和分配的所有代币的平均收购价格。

- ? Delta Price ($11.4k) 是根据实际市值和历史平均市值之间的差值计算得出的。这产生了一个组合的链上和技术定价概念。

令人惊讶的是,2018-2019 年的价格走势和当前的熊市底部发现阶段在 Investor-Delta 价格区间内花费了相似的时间。这表明两个熊市的最黑暗阶段的持续痛苦是等效的。

? 相关仪表板: BTC:高级会员的定价模型仪表板中提供了一套跟踪队列成本基础、公允价值估计和采矿生产成本的多样化模型。

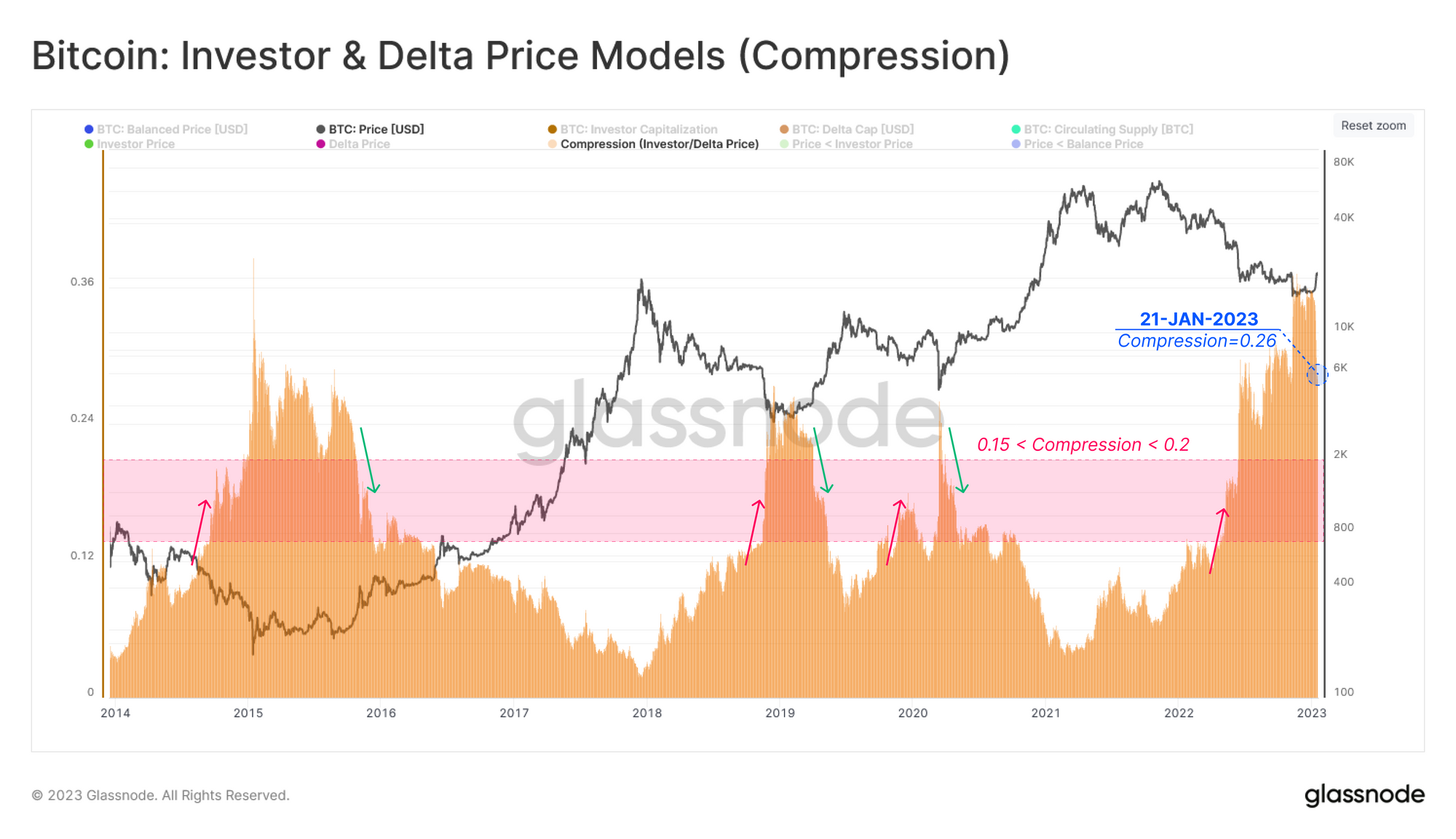

除了底部发现阶段的持续时间部分,我们还可以衡量 Investor-Delta 价格范围的压缩,作为市场低估强度的代表。如上图 ↕️ 所示,该范围的压缩与已实现市值或流入市场的资金量的变化幅度相关。

Compression = (Investor Price – Delta Price)/现货价格

评估此 Delta-to-Investor 压缩概念的历史趋势表明了一个阈值区域 (0.15-0.2 ?),可用于寻求底部发现阶段开始 ↗️ 和结束 ↘️ 的确认。

考虑到当前价格和压缩值,当市场价格收回 $28.3k 时,将触发类似的确认信号。

光在隧道的尽头

除了评估定价模型外,我们还可以研究其他链上措施,以估计当前市场势头的可持续性和强度。

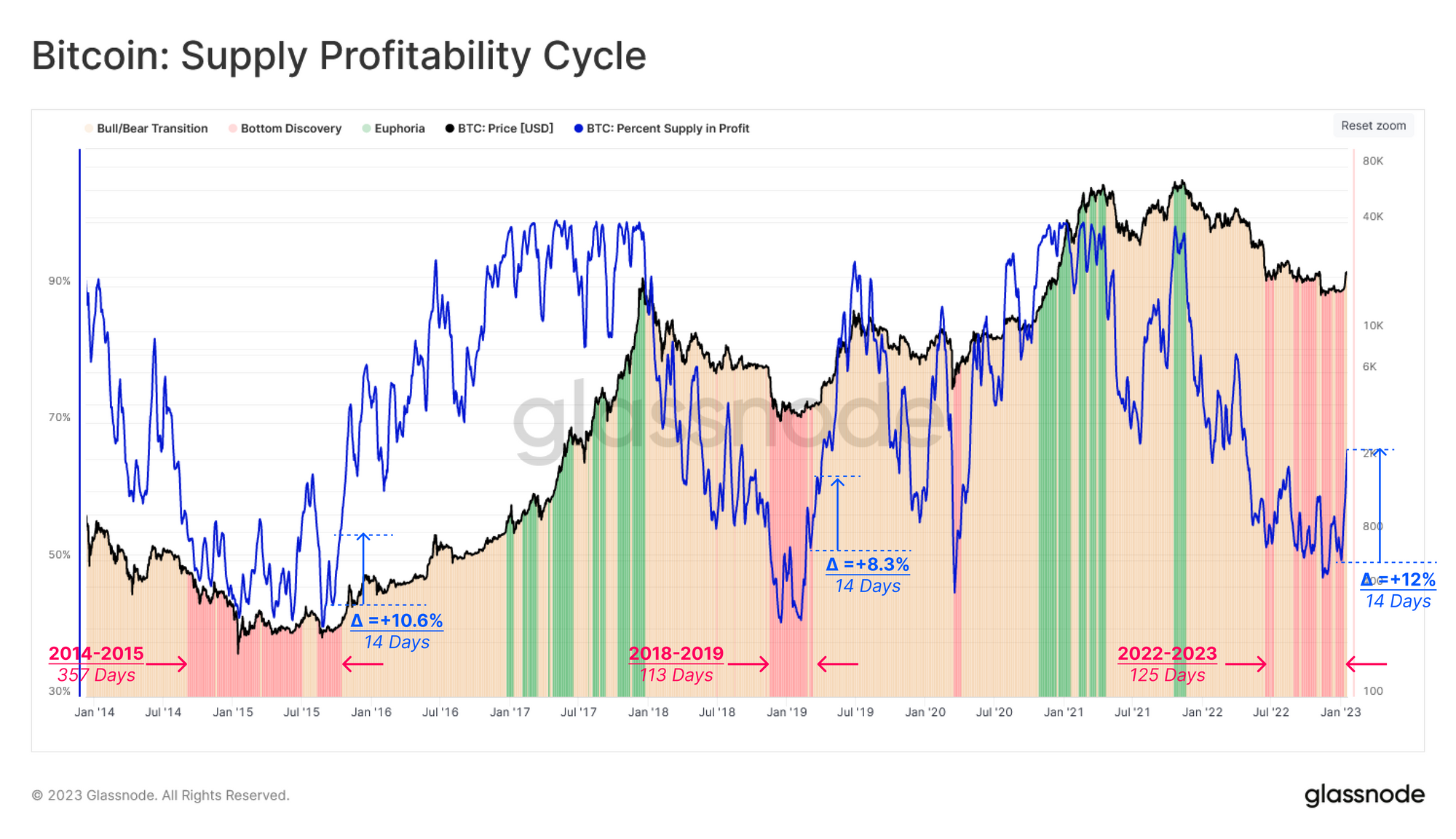

利润中的供应百分比是一个很有见地的指标,用于跟踪市场复苏何时可能开始,从底部发现阶段(亏损主导制度)? 回到利润和亏损之间更健康的平衡?。这个过渡期可以被认为是活跃的,而利润中供应百分比的每周平均值介于 55% 和 80% 之间。

最近从 1.69 万美元涨至 2.31 万美元,这与利润中的供应百分比突然从 55% 飙升至 67% 以上形成了融合。与之前的熊市相比,这 14 天内 12% 的飙升是盈利能力最大幅度的飙升之一。这表明在 2.33 万美元以下有多少代币交易量和易手量。

?️ Workbench 提示:这些彩色区域是使用

if-then语句建立的,该语句会在达到特定的利润供应百分比值时突出显示价格。

从历史上看,供应(未实现)盈利能力的任何突然变化都会促使投资者做出反应,这可以使用描述已实现损益的指标来衡量。

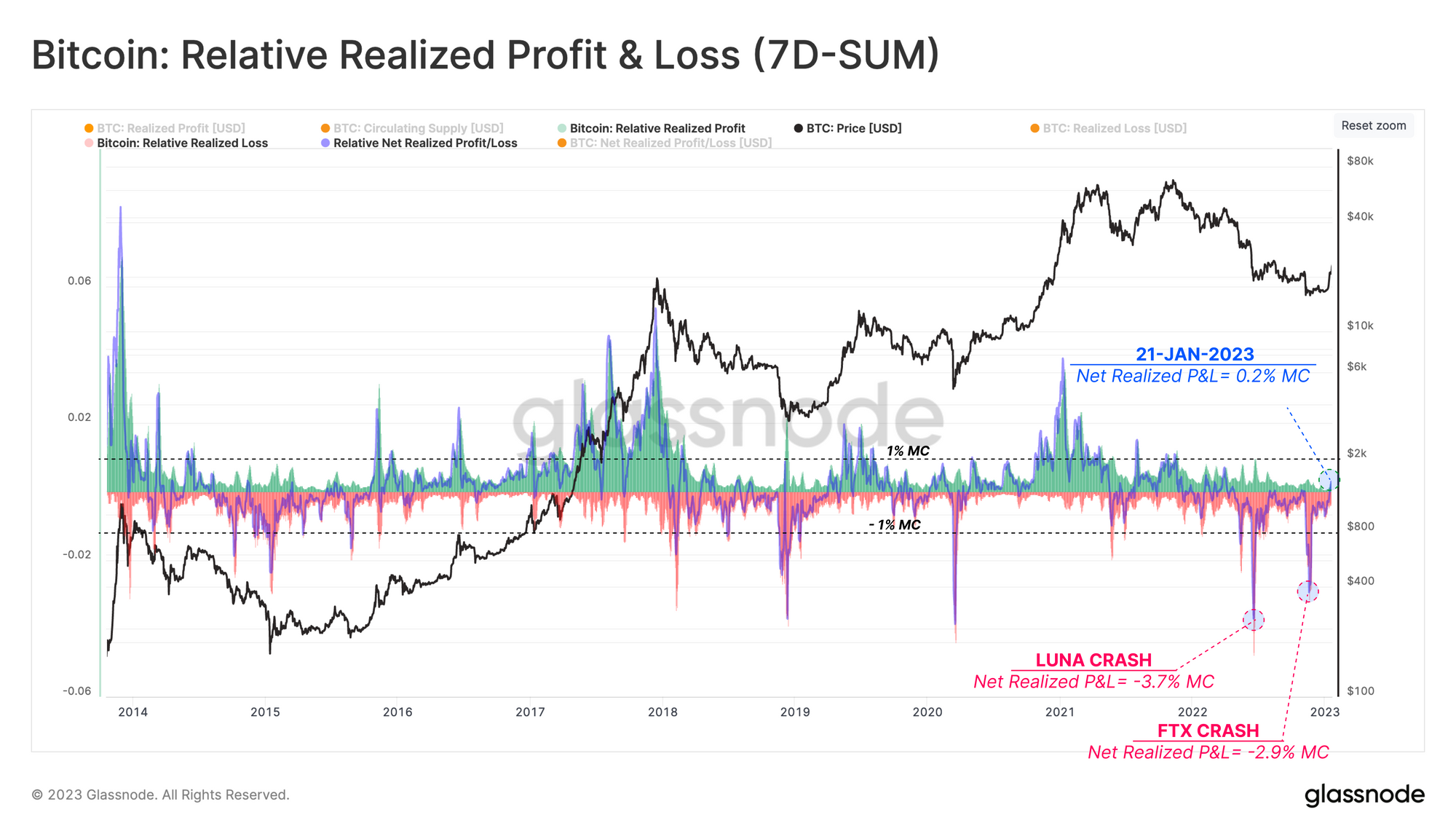

已实现损益指标衡量硬币在处置时的价值与收购时的价值之间的差异。下图显示了已实现损益的每周汇总量以及已实现损益净值。为了比较跨周期的幅度,每条轨迹都按市值标准化。

- ? 7 天已实现利润总额 [美元]。

- ? 7 天已实现损失总额 [美元]。

- ? 已实现利润减去亏损的 7 天净子。

当前的熊市始于 2021 年 11 月,经历了两次非常大的投降事件,每周分别实现市值的净损失 -2.9% 和 -3.7%。这种制度现在已经转变为利润主导,这是在 2022 年下半年施加的巨大去杠杆化压力之后出现愈合的有希望的迹象。

新投资者的机会

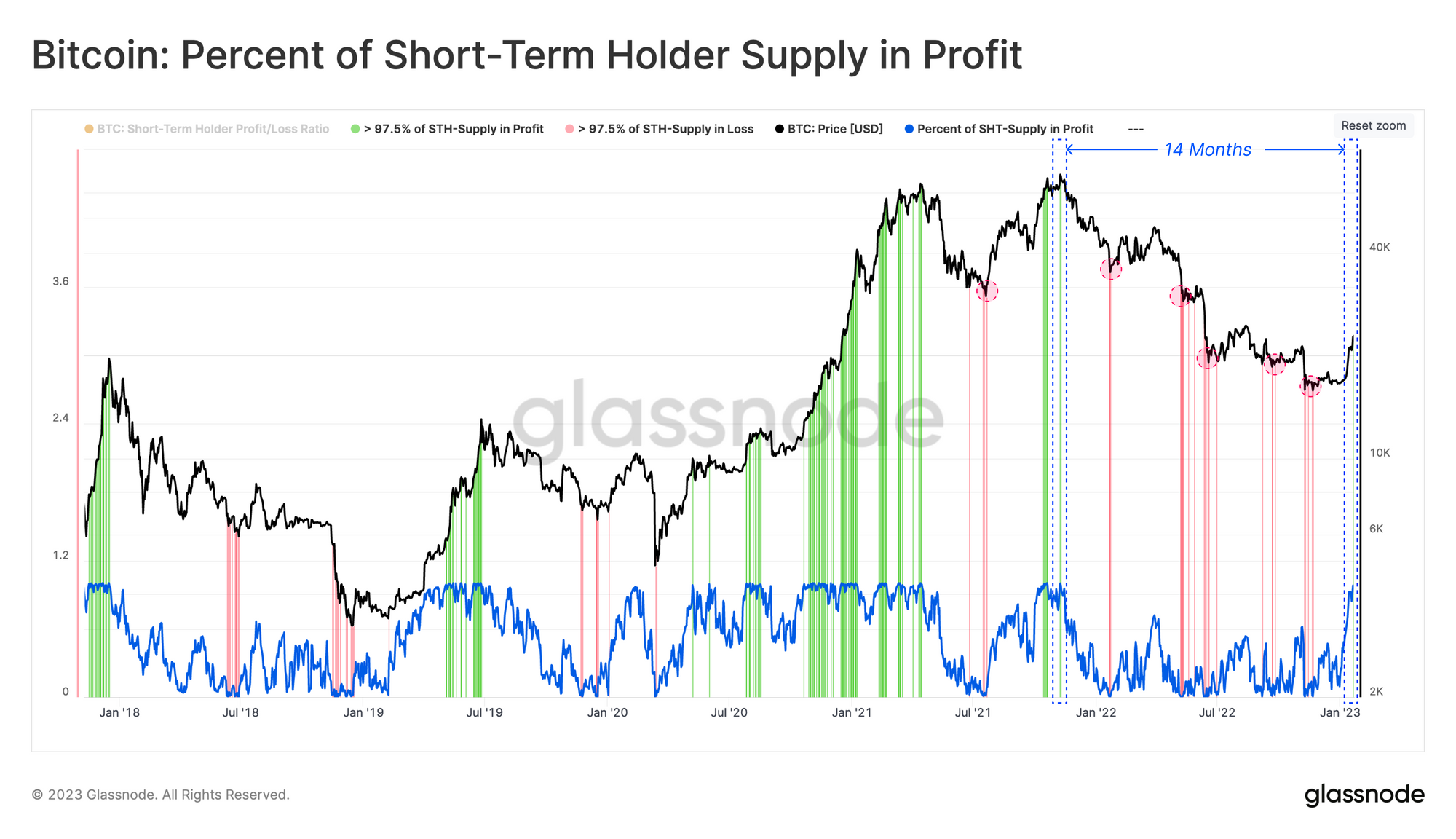

当市场处于长期底部(或顶部)发现阶段时,新的投资者行为成为形成局部恢复(或修正)支点的影响因素。我们可以通过短期持有人供应占利润的百分比 ? 来评估这种行为。

有趣的是,在熊市期间,当超过 97.5% 的新投资者获得的供应处于亏损状态时 ? 卖家疲惫的可能性呈指数级上升。相反,当超过 97.5% 的短期持有者供应处于盈利状态时,这些玩家往往会抓住机会并在盈亏平衡或盈利时退出 ?。

自 2021 年 11 月的 ATH 以来,最近飙升至 23,000 美元已将该指标的利润率推高至 97.5% 以上。鉴于盈利能力大幅飙升,来自 STH 的抛售压力的可能性可能会相应增加。

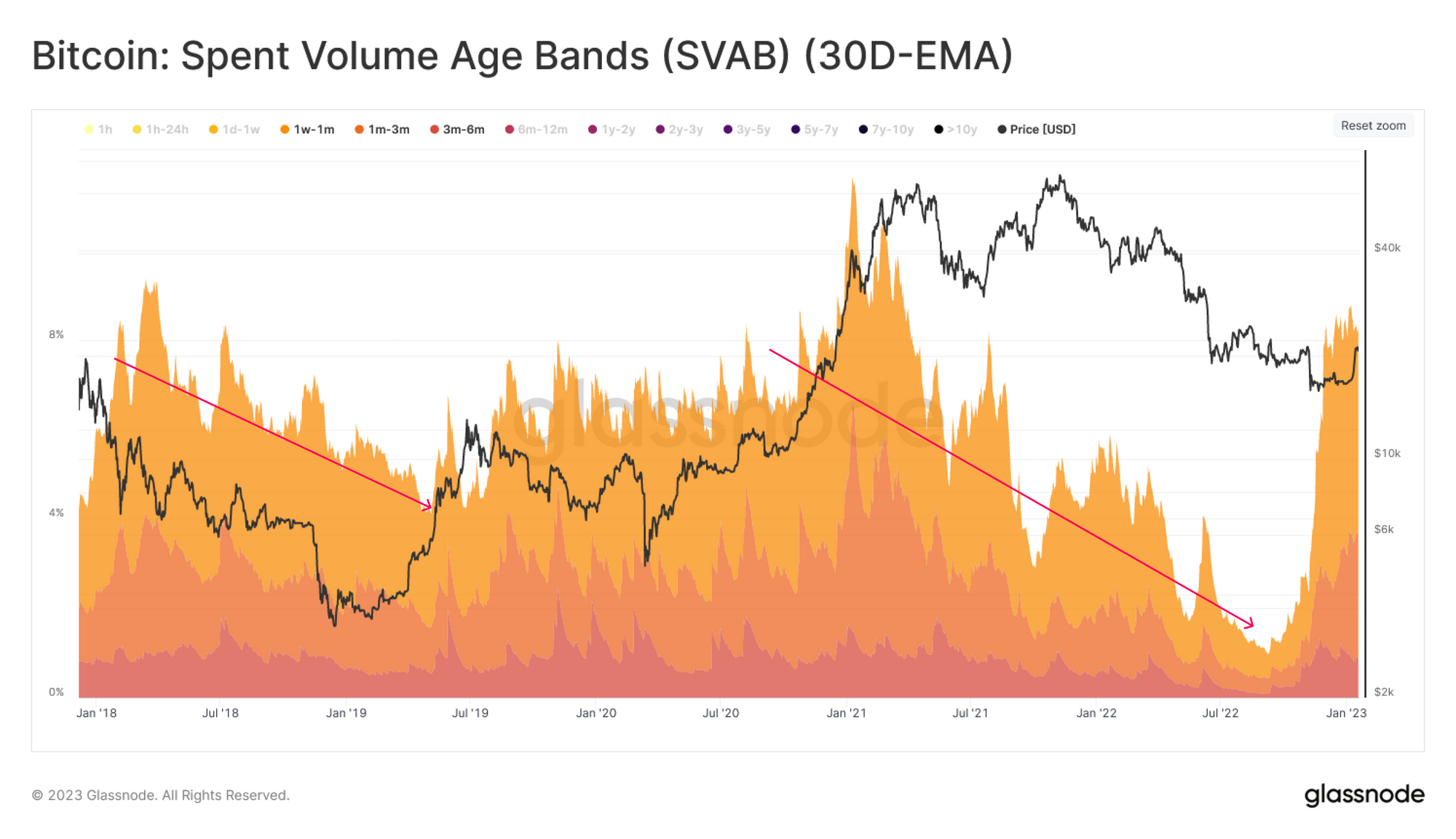

通过消费量年龄段 (SVAB) (30D-EMA) 指标查看这些较新持有人的消费量,我们可以看到这种盈利能力的飙升如何推动这一群体的消费量远高于长期下降趋势。

因此,当前反弹的可持续性可以被认为是流入需求和新部署需求之间的平衡,满足了因价格上涨而从投资者钱包中抽走的供应。

坚定信念

孤立地评估短期持有者的盈利能力和行为并不能提供对市场的全面评估。因此,我们将进行相同的研究,但重点关注长期持有者群体,其中许多是 2021-22 年的投资者,他们的持股量仍然处于压倒性水平。

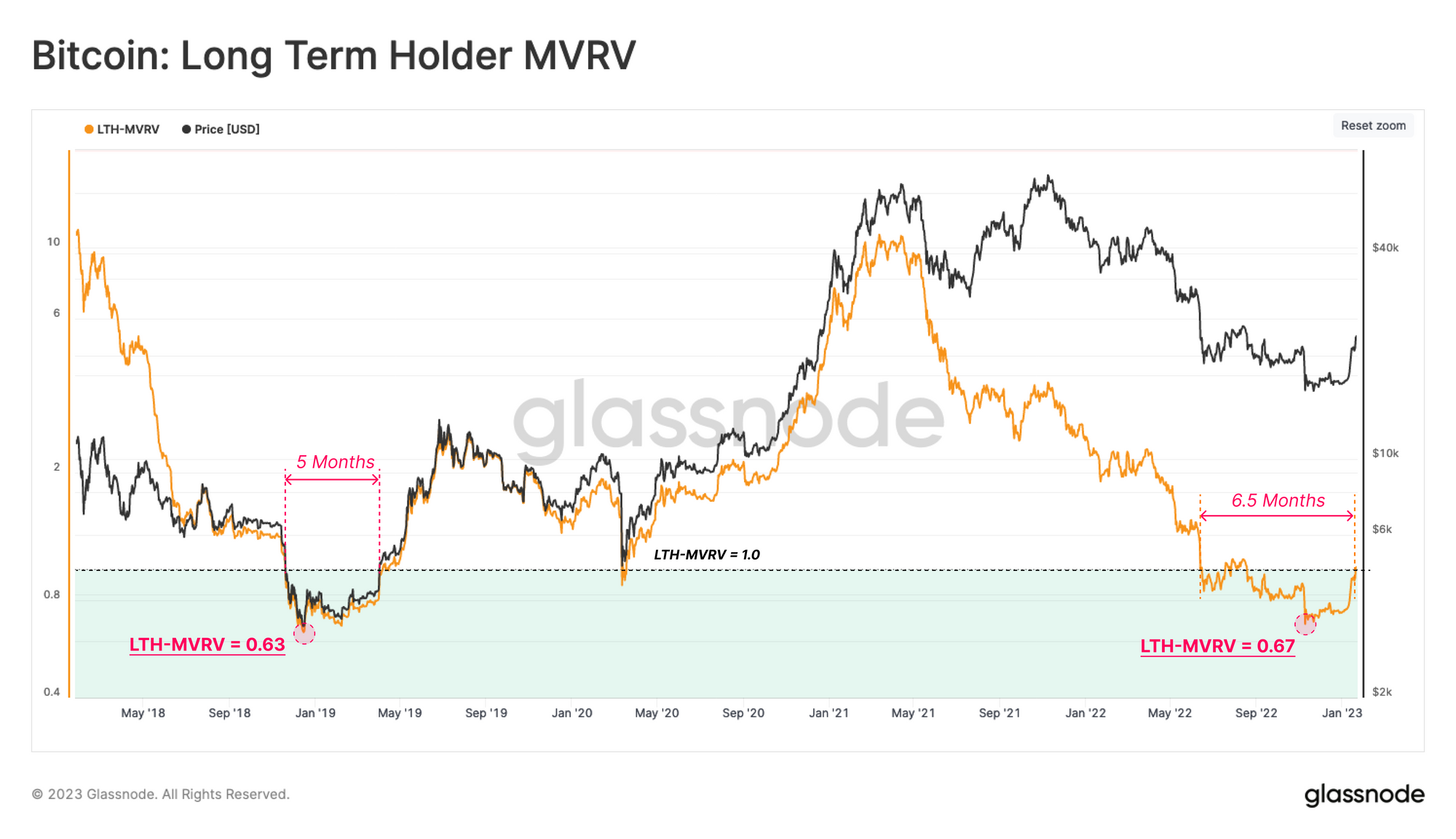

LTH-MVRV ? 将长期持有者队列的成本基础与现货价格进行比较,从而深入了解持有的未实现利润或损失。

跟踪该指标显示,在 6.5 个月后,市场价格终于恢复到长期持有者成本基础之上 22.6k 美元。这表示平均 LTH 仅略高于其收支平衡基础。

考虑到 LTH-MVRV 交易低于 1 ? 的时间长度和最低印刷价值,目前持续的熊市与 2018-2019 年非常相似。

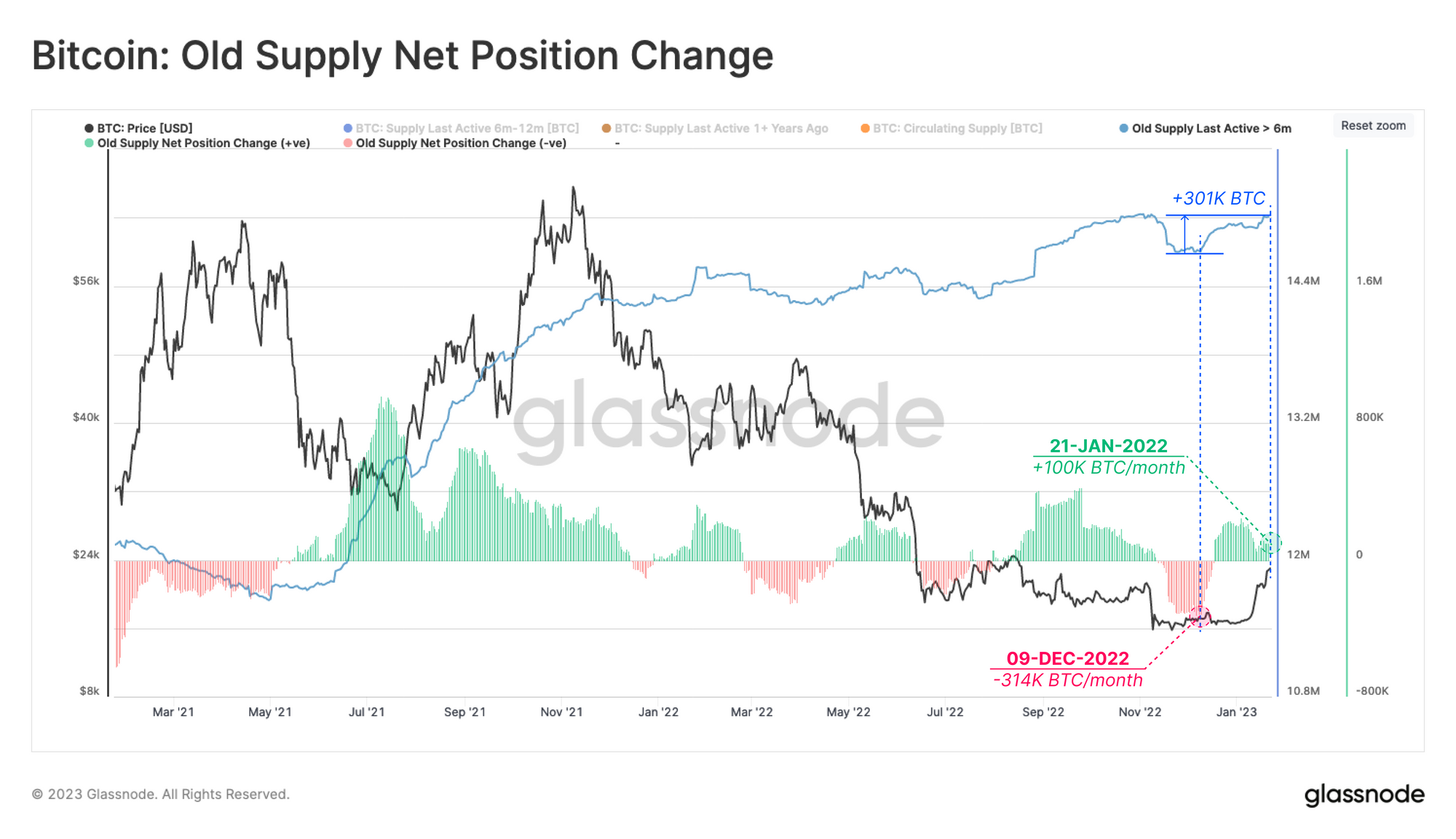

尽管从历史上被低估的情况中恢复过来,但值得注意的是,自 12 月初以来,超过 6 个月(旧供应)? 的代币数量增加了 301,000 BTC。这种分歧凸显了近期市场反弹带来的 HODLing 信念的力量。

换句话说,HODLers 持有的供应量已经从 FTX 崩盘后每月 -314k BTC 的收缩转变为每月 +100k BTC 的扩张。

?相关仪表板:有关长期和短期持有者行为的更多信息,请访问我们的BTC:高级会员的 HODL Wave Dynamics仪表板。

矿工抛售反弹

与短期持有者类似,矿工也利用最近的价格上涨来支撑他们的资产负债表。

Puell Multiple ? 是矿工每日总收入(以美元计价)与其年平均收入之间的比率。它表明,与 1 月初相比,矿工的相对收入增长了 254%,突显出整个熊市期间该行业所经历的财务压力有多大。

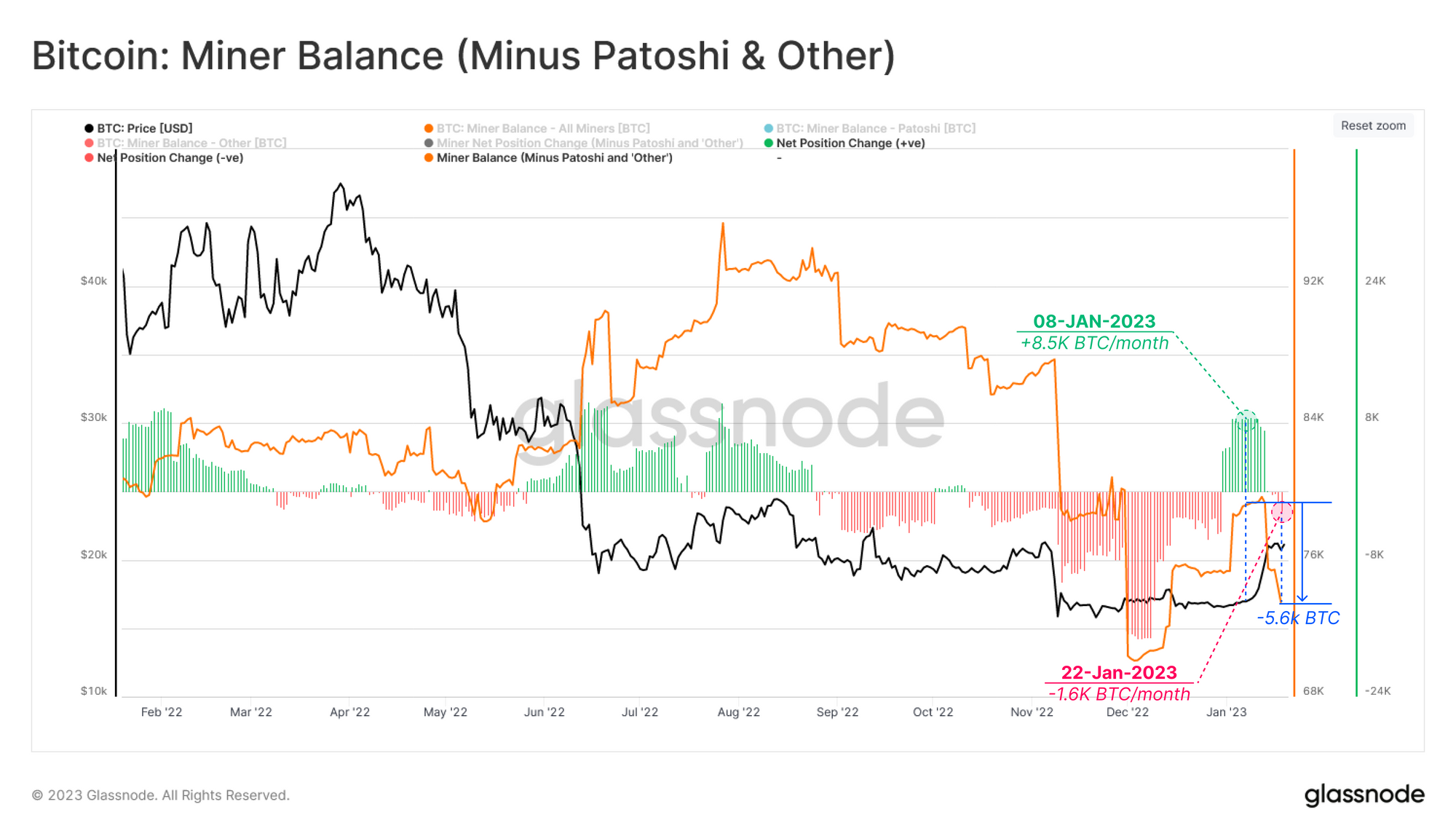

随着以美元计价的矿工收入显着回升,由此产生的行为转变已从每月累积 +8.5k BTC 转变为每月分配 -1.6k BTC。自 1 月 8 日以来,矿工花费了大约 -5.6k BTC,并且年初至今净余额下降。

结论

最近的价格从 12 月的低点回升至超过 23.2k 美元,显着提高了投资者的全面盈利能力。查阅价格模型,我们可以看到最近的反弹已经收回了几个成本基础模型,并将获利供应的主张推向了更有利的领域。

然而,在熊市延长后,更高的价格和利润的诱惑往往会促使供应重新进入流动性循环。对队列行为的分析表明,短期持有者和矿工的动机是有机会清算部分持股。

相反,长期持有者持有的供应量继续增长,这可以说是这一群体的力量和信念的信号。鉴于长期持有者对宏观趋势的影响,观察他们的支出可能是未来几周追踪的一个关键工具集。

免责声明:本报告不提供任何投资建议。所有数据仅供参考和教育目的。任何投资决定都不应基于此处提供的信息,您对自己的投资决定负全部责任。

产品更新

12 月对市场来说是一个相对平静的月份,但 Glassnode 团队仍在努力交付我们新的Discovery Page功能、4 个新仪表板和 23 个 Workbench 结构。请参阅我们12 月份的最新产品更新,了解完整概览。

翻译频道

我们很自豪能够推出新的社交渠道:

- 西班牙语(分析师: @ElCableR 、 Telegram 、 Twitter )

- 葡萄牙语(分析师: @pins_cripto 、 Telegram 、 Twitter )

- 土耳其语(分析师: @wkriptoofficial 、 Telegram 、 Twitter )

- 波斯语(分析师: @CryptoVizArt 、 Telegram 、 Twitter )

- 关注我们并在Twitter 上联系我们

- 加入我们的电报频道

- 访问Glassnode 论坛进行长期讨论和分析。

- 有关链上指标、仪表板和警报,请访问Glassnode Studio

- 有关核心链上指标和交易所活动的自动警报,请访问我们的Glassnode Alerts Twitter

原文: https://insights.glassnode.com/the-week-onchain-week-04-2023/